2021年半年報季結束,光伏行業進入“平價時代元年”的首份期中成績單亮相。

上半年,光伏發展總體延續2020年以來的“高景氣”態勢。wind統計的63家光伏上市公司資料顯示,上半年光伏行業實現總營業收入2928.8億元,同比2020年增長39.2%;共實現歸母淨利潤279.2億元,同比增長66.3%。此外,2019年末到2021年6月底,一年半時間內,63家上市公司市值累計上漲了256.9%。僅就上半年而言,上述公司市值增加了5171億元,總市值增長29.2%。

擴張之外,“博弈”是行業繞不開的關鍵詞。

一方面,博弈體現在圍繞上下游產業鏈利潤環節重新調整帶來的“價格博弈”。由於上游矽料價格暴漲,光伏整條產業鏈間利潤環節間重新分配,整體呈現“上喜下憂”之勢。應對上游漲價造成的生產成本“倒掛”,行業一邊求助於國家管控,一邊甚至不惜以減產進行價格博弈。

博弈還體現在行業的“尺寸之爭”引發的行業重新站隊。上半年,行業圍繞著“210mm”、“182mm”的矽片尺寸之爭愈演愈烈,形成兩了大陣營。

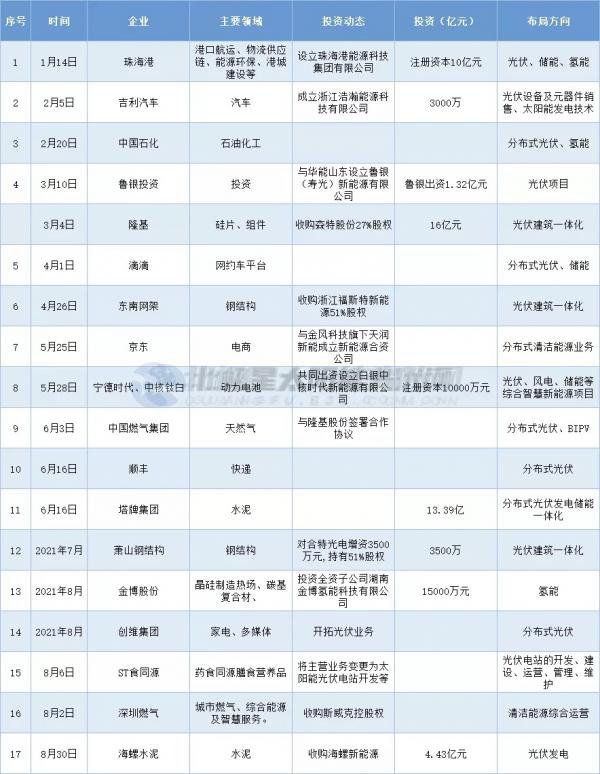

資本市場同樣對光伏青睞有加,滴滴、京東、順豐股份等紛紛跨界佈局“光伏+”。

【擴產】

愛旭股份、陽光電源等上半年均有募資擴產動作,

光伏行業跑步進入“平價元年”

2020年“雙碳”目標的提出,新能源行業如同一劑藥效長久的強心針,尤為津津樂道的是,在一輪輪技術革命後,光伏電站度電成本不斷降低,據北極星太陽能光伏網,2020年我國光伏發電度電成本預計約0.36元/度,這意味著在國內大多數地區,光伏已可實現與火力、風力發電同一競爭,行業發展再無天花板限制。

“平價時代”、“雙碳目標”——兩大利好疊加作用下,2020年,光伏行業迎來史上最大擴產年。據行業公開資料統計:2020年光伏擴產總資金超3400億元,矽片、電池、元件三者擴產規模均超300GW,總規模超940GW,矽料端擴產規模則相對保守,為26.9萬噸。

2021年,行業延續了前一年的景氣度,光伏各產業鏈產能繼續加速擴張。據國家能源局7月31日公佈資料顯示,全國光伏新增裝機1301萬千瓦,同比2020年的1152萬千瓦增長了12.9%。

行業擴產規模之大、速度之快,在龍頭公司的財報上反映最為直觀。

作為光伏元件、矽片領域“雙龍頭”,隆基股份中報顯示,公司上半年單晶矽片出貨量38.36GW,對外銷售18.76GW,同比增長36.48%,自用 19.60GW;實現單晶元件出貨量17.01GW,其中對外銷售16.60GW,同比增長 152.40%。

矽料龍頭通威股份半年報則顯示,通威股份今年上半年高純晶矽產能利用率126.50%,實現產量5.06萬噸。

再看逆變器龍頭,陽光電源半年報資料顯示,2021上半年,其逆變器等裝置營收同比增長54.51%;儲能系統同比增長267.38%。

如果說上半年行業產能增長體現的是行業以往的佈局規劃,2021年,更大程度擴張潮繼續上演。

在矽料環節,今年2月,特變電工宣佈在內蒙古投資建設年產20萬噸高純多晶矽及配套20萬噸工業;4月初,保利協鑫宣佈30萬噸顆粒矽專案正式落地;7月,通威股份宣佈,擬在樂山市投資年產20萬噸高純晶矽專案。

矽片環節,隆基股份今年5月公開發債預案,擬公開發行可轉換公司債券,募集資金總額不超過70億元,用於投入西鹹樂葉年產15GW單晶高效電池專案以及寧夏樂葉年產5GW單晶高效電池專案(一期3GW)。另一巨頭中環股份4月份披露非公開發行A股股票預案,擬募集資金總額不超過90億元用於G12太陽能級單晶矽材料智慧工廠專案。

更下游的電池片、元件環節的擴產案例更是不可勝數。幾大知名公司愛旭股份、天合光能、陽光電源、東方日升等公司上半年均有募資擴產動作。

【博弈】

矽料暴漲侵蝕下游利潤,

行業各環節上演多空大戰

光伏行業繼續維持高景氣,按理說,各環節都應該收穫不錯利潤,然而實際情況是:環節利潤大頭被上游原料企業攫取,下游公司普遍增收不增利,最下游的電池片、元件環節甚至於出現虧損。由此,產業鏈上下游之間上演了一場“價格博弈”大戲。

光伏行業有一條完整而明晰的產業鏈,具體分別是:矽料 -〉矽片-〉電池片(+輔材)-〉元件(+逆變器等)-〉光伏電站五大環節。五個環節層級依次向下,矽料處於產業鏈最上游。

自隆基股份率先開啟單晶矽革命後,矽片環節長期以來佔據行業利潤率環節中最高點位置,一個例子是,2019年末,隆基股份淨利潤佔除隆基外行業市值前十公司近一半。而如今,隨著矽料環節價格年內暴漲,矽料取代了矽片成為全部環節的利潤天花板。

行業人士認為,矽料價格之所以持續暴漲,根本原因還是在於供需失衡。具體原因則是,各環節擴張速度不一,矽料環節作為最上游環節擴張速度最慢,以至上下游供需失衡。

中環股份董事長沈浩平公開在半年報業績會議上披露,目前矽料投資週期在18個月左右,矽片12個月左右,電池片和元件的投資週期更短。對應產能上,目前行業內的元件產能比電池產能多20%,電池產能比矽片產能多30%到40%,矽片產能比矽料產能多30%。因此,矽料產能遠遠不足以滿足現有需求。

另據中國有色金屬工業協會矽業分會資料顯示,2021年年初,國內單晶復投料成交均價為8.8萬元/噸,單晶緻密料成交均價為8.5萬元/噸。而至6月30日,國內單晶復投料和單晶緻密料的成交均價分別達到21.72萬元/噸、21.34萬元/噸,較年初價格漲幅分別為146.6%和151.1%。

矽料價格短期內暴漲侵蝕了其他環節利潤,在矽料企業業績大漲同時,電池片環節、元件環節的企業則產能相對過剩,尤其最下游元件難以將原料價格上漲傳導到銷售端,導致半年報中披露的利潤資料都不好看。

上半年,通威股份(600438.SH)、大全能源(699303.SH)歸母淨利潤分別為29.66億元和21.61億元,同比增長率分別為193.5%和598%。通威股份半年報還顯示,公司上半年高純晶矽產能利用率達126.5%,實現產量5.06萬噸,平均生產成本3.65萬元/噸,毛利率接近70%。

而在其下游,與通威股份同作為電池片龍頭企業的愛旭股份,上半年淨虧損2386萬元,對比去年同期公司實現盈利1.37億元。公司將業績虧損原因主要歸結在了矽料價格上漲。

更下游的元件環節同樣如此,晶澳科技上半年實現營業總收入161.92億元,同比增長48.77%;但淨利潤比增幅只有1.78%,增收不增利同樣是因為矽料漲價。隆基股份半年報則顯示,儘管公司上半年實現歸屬於上市公司股東淨利潤同比增長21.30%,但公司的但其利潤主要由矽片貢獻,公司元件業務實際在虧損,承擔隆基股份元件銷售載體的全資子公司隆基樂葉,上半年在實現營收248.27億元情況下,淨利潤反而虧損3.86億元。

面對矽料價格持續暴漲,上半年,下游企業不得不展開價格博弈:行業一邊求助於官方層面出手調控矽料價格漲幅,另一邊自發性採取削減產能以對抗價格上漲。

今年6月,愛旭股份當眾實名舉報通威股份囤貨居奇,指責其惡意漲價一事在光伏行業一度引發僅激烈討論。

但愛旭訴諸舉報的行為在行業畢竟還是少數,下游企業更多采取的是減產以應對漲價。

今年4月底,隆基股份董事長鍾寶申在業績說明會上公開透露,矽片開工受制於矽料,由於沒有矽料庫存,公司已經停了2000多臺單晶爐裝置。彼時,他還曾透露,為保障對下游客戶的矽片長單交付,隆基合肥電池工廠已經停產,泰州的電池生產線也停產了一部分。

愛旭股份表示,今年6月,愛旭股份在光伏行業熱點難點問題座談會上舉報稱,由於矽料價格暴漲,公司4月開機率已大幅下降到60%左右。

業內觀點普遍認為,矽料行業價格博弈還將維持到至少今年年底。

“矽料價格後續將穩中有漲,預計持續到明年上半年。”國君電新研究團隊的宋偉(化名)早前告訴貝殼財經記者,另一位行業從業者張軍則判斷,“今年矽料的供應還是偏緊的。全行業產能50萬噸左右,只能供160GW-170GW的矽片產能,而今年矽片擴產到300GW左右,所以矽料會維持在比較高的位置。“

貝殼財經注意到,愛旭股份“舉報漲價”後,矽料價格曾經歷一輪小幅下跌,但整體價格仍在高位,且最新一週環比又開始上漲。短期內,矽料價格還將維持20萬元/噸以上的市場高位。

9月8日,矽業分會發布多晶矽最新價格資料顯示:最新單晶復投料均價21.23萬元/噸,較上週上漲0.13萬元/噸 ;單晶緻密料成交均價21.02萬元/噸,較上週上漲0.12萬元/噸 ;單晶菜花料成交價格區間在20.2-21.2萬元/噸,均價20.79萬元/噸,較上週上漲0.15萬元/噸。

【站隊】

182mm和210mm,誰是最優元件尺寸?

業內預計明年182能達到70%的比例

除了矽料漲價帶來的利潤鏈條重分配,光伏產業鏈之間博弈還體現在元件環節對矽片尺寸選擇上。

2020年之前,矽片市場存在5種尺寸,分別為156.75mm、158.75mm、166mm、182mm、210mm。

市場主流觀點認為,採用更大尺寸矽片生產出的元件可以帶來更高的發電效率。2020年下半年以來,182mm、210mm矽片迅速量產日益成為2021年市場主流。前者主要由光伏龍頭、矽片市場佔有率第一的隆基股份為主開發,後者主要由矽片市場佔有率第二的中環股份引領行業開發。

圍繞182和210的尺寸之爭早在2020年就已開始,行業普遍觀點認為,從本質來看,行業標準之爭背後,是中環為代表的新入局者試圖透過更大尺寸來挑戰以隆基股份、晶科能源、晶澳科技為首的傳統元件/矽片巨頭地位,取得彎道超車地位。而對於182陣營企業來說,選用210尺寸,則意味著產線將存在大量資產減值。

2020年6月,隆基股份、晶科能源、晶澳科技等七家光伏企業成立“M10聯盟”,倡導建立182mm尺寸矽片生產的元件。次月,以中環股份、天合光能、通威股份為主導的多家企業成立“600W+光伏開放創新生態聯盟”,被認為是有別於182尺寸的210尺寸的陣營宣告建立。

從今年上半年表現來看,“M10聯盟”在上半年的出貨量競爭中更勝一籌。

根據光伏協會的檔案,上半年矽片總產量為105GW,同比增加40%,其中182+210矽片出貨佔比已達到25%,約為26.25GW。另據中環股份半年報及電話會資訊,中環股份210矽片出貨量上半年為10GW,佔行業比例約為90%。

據此計算得出,上半年210矽片總產量為10.86GW,182矽片約為15.43GW。二者產量佔比大約7:10。

不過目前隨著兩派領軍企業都在繼續擴產,兩派誰能取得最終優勢還未可知。

值得一提的是,原本“M10聯盟”的晶科股份已經開始生產210尺寸元件,不過該說法併為得到論證。

而作為182方的領頭羊,近日,隆基股份近日則表態,明年182尺寸在市場份額將遠超210尺寸。

9月9日,隆基股份光伏高階副總裁佘海峰撰文指出,從總的格局來說,包括隆基在內,182元件的盟友如晶澳科技、晶科能源等元件產品,會在今年下半年大量釋放。因此,他預計182會佔現有國內外市場元件出貨量的50%以上。預計明年182能達到70%的比例。

【跨界】

巨頭湧入bipv、氫能,

滴滴、京東、順豐股份等跨界佈局“光伏+”

擴產、博弈之外,上半年,光伏行業的另一大主題是“光伏+”開始普遍應用。

所謂“光伏+”,是指光伏與其他傳統行業和應用相結合的新模式,如比如光伏+農業就是農光互補,光伏+漁業就是漁光互補,光伏+建築就是BIPV……

光伏+概念早在數年前開始就已有人提出,但直到今年才在市場上突然變得火熱。其中兩大事件最為標誌性為:1、隆基股份3月宣佈溢價收購森特股份27.25%股份,深入佈局bipv市場;2、同樣是3月,隆基註冊成立氫能科技子公司——西安隆基氫能科技有限公司,且由隆基股份總裁李振國親自帶隊。

早前,隆基曾一度以一己之力推動單晶矽片革命由此一舉坐上龍頭寶座,隆基的一舉一動也引起了整個行業的關注。

隆基早前曾有過對於bipv市場的佈局,2020年8月7日,隆基首款BIPV產品“隆頂” (“LONGi Roof”)正式釋出上市。據隆基股份公告,今年3月的收購案將有助於發揮森特股份在建築屋頂設計/維護上的優勢,並結合隆基股份在BIPV(光伏建築一體化)產品製造上的優勢,進而拓展光伏產品應用前景。

外界則進一步將隆基此舉解讀為,隆基不滿足於現在的BIPV的研發推廣速度,希望利用藉助收購森特更加快速切入BIPV這個萬億級市場。

隆基成立氫能公司同樣被解讀成如此。

根據隆基半年報披露的情況,目前BIPV和氫能都尚未形成收入。

氫能環節,隆基股份總裁李振國則表示,明年初步規劃將有1.5GW-2GW 裝置產能。隆基表示,隆基定位不是一個制氫公司,為制氫公司提供裝備服務。

但從願景來看,BIPV、氫能無論是哪個都最終會成長成萬億級的市場。而這個過程中,光伏行業憑藉行業獨特優勢,得以輕鬆切入兩大領域。

政策層面最先反應,BIPV上,今年6月,國家能源局綜合司近日下發的《關於報送整縣(市、區)屋頂分散式光伏開發試點方案的通知》(下稱《通知》)提到,要求黨政機關建築屋頂總面積可安裝光伏發電比例不低於50%等。

氫能上,由於國家能源局於2020年把氫能首次寫入《中華人民共和國能源法(徵求意見稿)》,並主持編制了《能源技術創新十四五規劃》。

光伏制氫是最具潛力的電解水制氫方式, 目前已經初具經濟性。中國銀河證券研究院則認為,目前全國大部分地區的光伏度電成本在 0.3-0.4 元,午間光伏的“谷電”成本還要更低, 青海等優質資源地區已降至 0.2 元。總體而言,光伏制氫是最具潛力的電解水制氫方式, 目前已經初具經濟性。

貝殼財經注意到,上半年,BIPV和氫能領域都迎來不少跨界玩家。

氫能領域,除了隆基外,上半年,中國石化、寶豐能源同樣佈局制氫規劃。

BIPV領域,4月27日,東南網架釋出公告,與福斯特簽訂簽訂協議,設合資公司進軍光伏終端電站市場。

但近三個月來,森特股價漲超100%,東南網架股價漲幅僅11%。

7月28日,杭蕭鋼構披露的調研紀要稱,一直將BIPV作為戰略發展方向之一。

跨界玩家中,不乏滴滴、吉利、京東等各行業龍頭。

據北極星太陽能光伏網站統計,今年1月以來,珍珠港、吉利汽車、中國石化、魯能投資、滴滴、京東、順豐股份、海螺水泥等企業紛紛紛紛投資產業。從這些企業佈局方向看,行業熱衷於佈局“光伏+”,包括分散式光伏、儲能、氫能等專案最受投資者青睞。

新京報貝殼財經記者 彭碩 編輯 陳莉 校對 柳寶慶