文 | 丁卯

編輯 | 鄭懷舟

近年來,在消費升級大潮和小鎮青年消費力崛起的推動下,國產護膚品行業迎來快速增長時代,行業湧現出了一批像貝泰妮、華熙生物、珀萊雅等為代表的國貨化妝品品牌。

作為國產護膚中的元老級選手,2003年成立的珀萊雅得益於敏銳的市場洞察力,近年來憑藉紅寶石精華、雙抗精華等大單品成功翻紅,帶動營收和利潤迎來了二次擴張。受益於穩定的營收和獲利能力,珀萊雅深受資本市場青睞,2017年上市以來,股價從15.3元/股一路上漲至目前的(10月18日)189元/股,累計漲幅超過1100%,年化收益接近85%。

那麼,對於4年11倍漲幅的珀萊雅來說,其重獲新生的法寶到底是什麼?未來的增長看點又在哪裡?站在當前時點,作為普通投資者是否值得長期關注?

帶著這些疑問,本文試圖解答以下問題:

- 珀萊雅再度翻紅的原因是什麼?

- 未來是否具有持續成長性?

- 站在當前時點,珀萊雅是否值得關注?

傳統品牌的成功破圈

珀萊雅成立於2003年,經歷了品牌的起步、拓展後,在2017年成功登陸上交所主機板,成為國內首家上市的美妝公司,與此同時也迎來了新的高質量發展階段。隨著近幾年主品牌旗下爆品和大單品的成功破圈以及新銳品牌的快速發展,公司營收和利潤均迎來爆發式增長,品牌形象也得以持續提升。

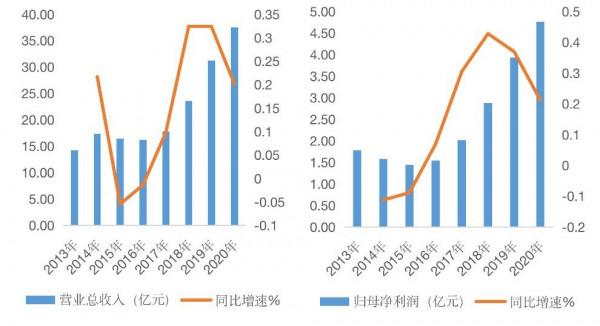

2017-2020年,珀萊雅的營收從17.8億擴張至37.5億,CAGR為20.5%,遠高於2013-2016年的3.2%;而同期歸母淨利潤則從2億元擴張至4.8億元,CAGR為24.5%,扭轉了2013-2016年間歸母淨利潤持續下滑的趨勢。縱觀上市以來珀萊雅的成功突圍,有兩個方面的因素功不可沒。

圖1:珀萊雅營收和淨利潤規模及增速 資料來源:wind、36氪整理

1.全渠道佈局下攻守有道

作為傳統的國貨化妝品品牌,珀萊雅在上市之前主要以線下日化專營店、商超運營為主,目前在全國設有七個銷售大區,與400餘家經銷商建立合作,覆蓋了30個省級行政區,形成了全國性的銷售網路,這是珀萊雅有別於近年來爆紅的其他國貨品牌的重要基本盤。2017年上市後,公司對線下渠道進行了最佳化升級,推進單品牌店模式,並開設智慧門店佈局新零售,促使線下CS渠道營收重返正增長,牢固樹立起公司營收的防禦體系。

與此同時,2017年,珀萊雅重新組建電商團隊,加大了以天貓為代表的線上直營渠道的佈局力度,以適應流量的變化趨勢。自建的電商團隊能夠敏銳洞察消費者需求,快速捕捉市場熱點,助力於產品的升級換代,成為近年來公司線上銷售快速增長的重要原因。不僅如此,自建的電商團隊也能夠對流量的變更趨勢作出快速反應。2021年後,在高基數以及流量瓶頸的壓力下,以淘寶天貓為代表的傳統線上渠道增速開始放緩,而抖音、淘寶直播為代表的新型社交電商則快速崛起。這種背景下,珀萊雅開始積極佈局新型渠道的運營,透過開啟新的線上增量以彌補傳統電商渠道增速放緩的缺口。

2018年,珀萊雅先是透過在抖音平臺進行廣告投放,迅速獲得知名度和曝光量,加速了第三方連結的流量轉化;2020年10月抖音切斷外部連結後,珀萊雅則開始積極佈局抖音小店,在先發優勢、高效自播策略的助推下,2020年11月以來,珀萊雅始終保持抖音品牌小店美妝板塊的TOP3位置。根據2021年中報資料,今年上半年珀萊雅在抖音渠道已經實現營收2億元,成為拉動線上直營渠道高速增長的重要引擎。

圖2:2021年各月抖音小店美妝類TOP10品牌店鋪 資料來源:果集網、安信證券、36氪整理

在一系列的渠道改革措施下,2018年開始,線下營收的恢復性增長和線上增量收入的帶動,促使珀萊雅總體營收迎來較快的增長,尤其是線上直營渠道已經成為了珀萊雅重要的增長動力。截至2020年,珀萊雅線上營收佔比達到70%,2021年H1進一步提升至81%。2017-2020年線上營收的CAGR接近60%,其中線上直營部分高達86%。正是由於線上渠道的高速擴張和佔比的連年提升,得益於線上更高的毛利率,促使珀萊雅的營收和利潤水平實現了雙雙擴張,即使是在疫情期間也仍然維持了可觀的增速。

圖3:2017-2021H1珀萊雅線上線下收入佔比 資料來源:歷年年報、36氪整理

2.大單品策略帶來新增量

2019年下半年,公司以泡泡麵膜作為爆品策略的試水,雖然此後受到市場詬病,但仍取得了不錯的成果。在此基礎之上,2020年珀萊雅正式展開大單品策略,全面升級旗下產品線,以精華為切入逐漸形成口碑效應,帶動系列面部護理產品銷量和口碑的快速提升。

在深入探討珀萊雅的大單品策略前,我們首先要明白什麼是真正意義上的大單品。根據安信證券的定義,對大單品的探討可以從四個維度進行判斷:A.產品銷量具有穩定提升的能力。這代表產品本身經受了市場的考驗,具有一批忠實的擁護者,具備強大的使用者粘性和心智註冊能力;B.產品具有穩定的定價能力。產品不會隨著時間更替而出現市場售價的衰退,具有較高且穩定的終端銷售額;C.產品具有持續最佳化和迭代的能力。透過配方升級不斷提升產品力,始終在市場中保持競爭優勢,具有較長的生命週期;D.產品具有能夠帶動周邊系列產品銷量和口碑提升的能力。透過大單品可以有效提升品牌形象,對品牌升級有著重要推動作用。

按照這四個維度的劃分,歐萊雅旗下的蘭蔻小黑瓶精華就是典型的大單品。小黑瓶精華始創於2009年,經過兩次迭代,目前的小黑瓶二代在保留了一代功效之上增加了平衡肌膚微生態的新技術,產品力得以持續提升。小黑瓶精華自上市以來憑藉功效和口碑積攢了大量的忠實使用者,一直維持著穩定的銷量,2021年月銷量基本穩定在7000件以上,平均客單價穩定在850-1200元之間。不僅如此,小黑瓶精華的熱銷還帶動了該系列下其他產品的銷量,包括小黑瓶眼霜、大眼精華、面膜、安瓶等,最終形成了相對完善的產品體系,成為品牌的最具標誌性的系列之一。

回到珀萊雅的大單品策略上,2020年2月,珀萊雅推出紅寶石精華作為升級系列的試水產品,隨後逐步擴充套件至雙抗系列、原力修護系列,不斷完善升級系列的產品矩陣,以滿足不同年齡段和不同需求消費者的多樣化需求。

其中,紅寶石系列主要面向30歲以上人群的大眾化抗老需求。2020年2月,紅寶石精華推出,透過新增含量更高的A醇、六胜肽等核心成分,在功效上與競品形成明顯的競爭優勢;同時1.0版產品定價僅為249元/30ml,具有極高的價效比。在優秀產品力和極高價效比的加持下,紅寶石精華一經推出就取得了單日1.5萬份的銷售成績,單月累積銷量在5萬份以上,同時帶動珀萊雅客單價顯著提升至250元左右。

在此基礎上,2021年珀萊雅升級了紅寶石精華2.0,在成分、舒適度和膚感上都進行了相應改善,同時定價也從249元/30ml提升至350元/30ml。產品升級後的客單價提升至329元,2021年月銷穩定在13000件以上。並且珀萊雅相繼推出了紅寶石面霜、冰陀螺眼霜、活膚水乳、面膜等系列產品,形成了完整的套裝,整套定價超過1000元,透過產品迭代和品類豐富,珀萊雅成功打開了大眾化抗老的新增量。

雙抗系列主要面向25歲以上人群的大眾化抗糖化和抗氧化需求。2020年4月雙抗精華推出,核心成分是蝦青素和EUK134,產品定價269元/30ml,升級至2.0版本後提價至280元/30ml。珀萊雅雙抗精華上市以來平均客單價在220-296元之間,2021年月銷穩定在17000件以上。2020年下半年開始,珀萊雅透過豐富雙抗系列下的小夜燈眼霜、雙抗水乳、面霜、面膜等品類,形成了珀萊雅升級系列下的另一個極具競爭力的系列。

2021年初,在雙抗和紅寶石的成功經驗下,珀萊雅繼續推出主打修護的原力修護精華,核心成分為神經醯胺、乳酸菌酵素等維穩和屏障修護類成分,主要受眾是面板敏感類人群。目前原力系列尚在推廣中,有望複製紅寶石和雙抗系列大單品策略,成為珀萊雅拓展新受眾、獲取新的收入增量的看點。

圖4:珀萊雅升級系列主要產品和定價 資料來源:珀萊雅官網、36氪整理

隨著大單品策略的推進,珀萊雅成功開拓了平價抗老、抗衰、抗氧化、敏感肌護膚領域的增量客群,其大眾化的定位與同功效的大牌產品形成明顯的差異化競爭,為其收入提升均帶來了至關重要的動力。2020-2021H1,三大升級系列產品分別實現GMV2.3億和2.3億元,佔旗艦店GMV的17%和30%,且在2021年全面超越原有的基礎產品系列,成為珀萊雅護膚品類目中的重要收入支柱。

與此同時,大單品戰略下珀萊雅產品結構顯著升級,系列集中度明顯提升,資源投放效率進一步改善,透過大單品帶動其他產品效率明顯,進一步打開了單一產品系列的增長天花板,為其單品牌利潤率的上升提供更多空間,也為珀萊雅整體品牌形象升級帶來更多可能。

未來增長看點在哪兒?

對於珀萊雅未來的增長看點,目前市場主流的觀點認為主要集中在兩個方面,分別為大單品戰略的後勁還有多少以及加速推廣的多品牌戰略能否帶來更多增量。

1.大單品戰略是否觸及天花板?

對於大單品戰略的增長空間,我們主要從兩個維度進行分析:首先,存量系列下大單品是否觸及了增長天花板?透過將珀萊雅 20 年推出的幾大熱銷單品與行業內同等價位帶、相似功效的明星大單品對比分析,我們認為目前無論是精華類、眼霜類和水乳面霜類產品均具有明顯的提升空間,代表存量單品遠沒有達到增長天花板,存在較高的復購和增量空間。

以紅寶石精華和雙抗精華為例,該兩類精華在20Q3-21Q2的銷量在30-40萬瓶,對比同等價位下暢銷的歐萊雅黑精華和Olay抗糖小白瓶銷量分別為216和138萬瓶,若以此作為參照,那麼目前珀萊雅精華類產品理論上仍然具備4-5倍的銷量空間,未來潛力巨大。

圖5:珀萊雅與競品銷量對比 資料來源:天貓旗艦店、安信證券、36氪整理

其次,大單品戰略是否還具備推新的能力?在紅寶石和雙抗系列獲得成功後,21年珀萊雅繼續推進了針對屏障修護的原力系列,以及羽感防曬和針對秋冬補水的保齡球安瓶產品,目前來看整體效果依然尚可,2021年9月原力修護精華的天貓店鋪月銷售額已經達到797萬元成為除紅寶石精華和雙抗精華之外的第三大單品。

我們認為,大單品戰略在多個系列取得成功後,將會大幅增加珀萊雅拓展新系列的信心和經驗,同時考慮到公司在研發、原料和製造方面都具備市場領先能力,未來在美白祛斑、毛孔調理、深度補水等空白領域仍然具有推行大單品戰略的動力,從而不斷完善系列產品受眾的維度,持續打破單一功效系列的增長天花板。

2.多品牌戰略是不是第二增長引擎?

主品牌和子品牌之間的不協調,一直是珀萊雅比較詬病的問題。珀萊雅的多品牌策略始於2009年,透過自創悠雅、優資萊等品牌正式開啟了多品牌發展之路。隨後幾年在自創+入股+代理三大模式逐漸形成了較為完善的品牌體系。但經過多年的發展,珀萊雅的多品牌戰略卻並不算成功,儘管目前旗下擁有十多個子品牌,但截止2020年,主品牌珀萊雅的營收佔比仍然高達80%左右,承擔了集團主要的營收任務。

在逸仙電商的文章中,我們曾經提到過,化妝品集團發展到一定階段後必然需要透過多品牌矩陣的打造來滿足不同年齡段、不同定位的多樣化受眾需求,從而才能有效打破單一品牌下的增長天花板,實現集團營收的穩步可持續性擴張。

鑑於此,珀萊雅未來想要成長為國內首屈一指的化妝品集團,多品牌矩陣的打造是其必經之路。在原有多品牌戰略發展相對疲弱的背景下,2020年,公司針對多品牌矩陣的打造釋出了6“N”發展戰略(6指代新消費、新營銷、新組織、新機制、新科技、新智造,N指代打造N個品牌),即基於六項能力打造,賦能、孵化出滿足“不同”消費者“不同”需求的“不同”品牌。

在新的戰略下,珀萊雅的多品牌打造更加主次分明,對旗下定位趨於成熟、品牌重塑困難的舊品牌逐漸縮減了投入,維持現有規模和定位;而對更具潛力的新品牌則加大投入力度,目前形成了以彩棠、科瑞膚、悅芙媞等為重點孵化的新品牌矩陣。

其中,科瑞膚定位高階功效性護膚,核心產品A醇毛孔調理精華液的定價為540元/30ml,彌補集團在高階線上的空白;悅芙媞則定位針對學生黨的平價護膚,產品定價區間50-100元;彩棠則是2019年珀萊雅戰略投資的品牌,主打中高階國風彩妝,產品定價區間在50-300元之間。

目前來看,彩棠作為珀萊雅主推的第二大子品牌,2020年以來取得了不錯的成績。彩棠是2014年由知名化妝師唐毅所創立的,2019年珀萊雅入股後,透過精簡和細分SKU、升級供應鏈、提供營銷支援等多個維度迅速打開了品牌的市場知名度;在品類上,彩棠避開競爭激烈的眼妝、口紅,在修容高光碟、粉底液、遮瑕筆、妝前乳等品類發力;並藉助唐毅自身化妝技術和薇婭的熱度形成更具差異化的競爭下,促使彩棠營收和銷量均迎來了快速擴張。2020年,彩棠收入達到1.2億元,21年1-9月錄得1.7億元,累計同比增速高達84%。受益於彩棠品牌收入的持續擴張,2021年上半年珀萊雅主品牌收入佔比也從80%降至了77.8%。

圖6:2021年各月彩棠天貓旗艦店銷售額及同比增速 資料來源:國元證券、36氪整理

從彩棠的運營情況來看,新戰略下珀萊雅的多品牌矩陣的成功機率大幅提升,有望成為未來集團增量業務的突破點。但考慮到彩妝和護膚在受眾和運營重心上的差異,彩妝品類下子品牌的成功也並不完全對護膚品類具有參考性,未來隨著行業整體競爭的加劇,珀萊雅旗下護膚品類的多品牌佈局能否迎來突破仍具有不確定性。

與此同時,多品牌戰略的推進,在營收增長的同時也意味著集團整體成本和費用都將面臨短期的上升,尤其是流量成本加劇後,營銷費用支出可能持續增大,從而將會帶來整體利潤水平的戰略性下調,而這是否會對市場估值情緒帶來消極影響也需要觀察。

是否值得關注?

綜合來看,珀萊雅作為老牌國貨護膚品牌,在產品力、品牌力和渠道方面都積累了豐富的市場經驗,形成了良好的市場口碑。近年來,受益於消費升級的推進,在行業快速增長的趨勢下,珀萊雅憑藉自身優秀的產品力、敏銳的市場洞察力和敏捷的反應能力,充分享受到了渠道變革和新消費趨勢帶來的增長紅利,公司營收和利潤水平得以快速擴張,成長能力逐漸向好,成長路徑明確。

與同為傳統品牌的上海家化、丸美股份相比,珀萊雅的市場反應能力敏銳、產品創新能力更優。不僅更快的順應了淘寶、抖音等新型渠道的變革,還且還在“成分黨”為主的功效性護膚大潮下,憑藉自身強大的研發製造體系,快速響應市場需求變動,以消費者需求為核心調整自身產品線定位,最終憑藉先發優勢,在傳統品牌中脫穎而出,憑藉更好的成長性獲得了市場認可度。

與新型品牌貝泰妮、華熙生物相比,珀萊雅具有更完善、成熟的渠道體系和更穩定的研發配方體系。儘管目前市場對傳統品牌的成長性並不如新品牌一樣看好,但基於研發能力積澱下的優秀產品力以及全渠道運營能力將會是珀萊雅作為護膚品集團長期發展的核心護城河。

珀萊雅以全國範圍內鋪設的線下渠道作為品牌增長的防守系統,在此基礎上推廣淘寶、抖音等線上渠道作為攻城略地的武器。更完善的渠道系統代表著當某一渠道出現系統性問題時,品牌的應對更具彈性,減少了系統性風險的發生機率。近年來隨著線上流量成本的提升,新品牌也開始積極佈局線下渠道,但相比珀萊雅佈局線上渠道順應了流量變動趨勢而言,新品牌的線下擴張之路成本和難度則更為明顯。

此外,相比於新品牌相對單一的產品功效和產品線,珀萊雅經過近20年的發展,具有國內最具優勢的研發團隊和醫藥用級生產線,其豐富的產品功效、優秀的配方體系,都是新品牌未來需要著重發展的方面。

正是基於這樣的背景,從估值水平上來看,珀萊雅兼具了新品牌和傳統品牌的雙重特徵。受益於近年來新渠道、新產品帶來的更好的成長性和盈利能力,珀萊雅PE水平明顯高於上海家化等傳統品牌,但相比市場熱度更高的貝泰妮等新品牌,其估值水平則相對保守,具有更寬的安全邊際,是美妝品類中為數不多的兼具成長性和估值安全墊的標的公司。

圖7:國產護膚品牌估值對比(截至2021年10月18日) 資料來源:wind、36氪整理

但正如前文所述,珀萊雅未來能有多大的發展空間,其中很大一個看點在於多品牌戰略的走向,而這一點是過去近20年來珀萊雅的軟肋所在。儘管目前彩棠的運營頗具看點,但考慮到護膚品與彩妝品的差異性以及行業競爭格局的持續惡化,在先發紅利持續消失背景下,未來其他子品牌能否複製彩棠的成功之路仍需要持續觀察。一旦多品牌戰略發展不及預期,必然會限制珀萊雅集團的長期增長,使其面臨單品牌天花板的限制,影響營收和利潤的未來空間和增長速度。

另外一個值得關注的問題是公司股東及核心高管的持續減持。根據公司公告,僅在2021年,公司控股股東和高管公告減持次數就高達3次,涉及7人,股份佔比超過7%。儘管公司目前基本面相對穩定,但股東及高管持續減持不免會加重市場對公司未來前景的懷疑態度,從而可能帶來市場情緒波動風險,對市場估值帶來負面影響。

圖8:珀萊雅2021年高管減持計劃公告內容 資料來源:wind、36氪整理

參考資料:

歡迎關注36氪財經

國信證券《覆盤兩年五倍之路,探尋蛻變前行軌跡》

安信證券《渠道與品牌再度升級,中長期 確定性提升》

國元證券《化妝品行業資料跟蹤1-9月》

東吳證券《珀露萊服匠心運,今朝新顏雅妝成》

方正證券《國貨美妝龍頭的穿越週期之旅》

免責宣告:

本文內容僅代表作者看法。

市場有風險,投資需謹慎。在任何情況下,本文中的資訊或所表述的意見均不構成對任何人的投資建議。在決定投資前,如有需要,投資者務必向專業人士諮詢並謹慎決策。我們無意為交易各方提供承銷服務或任何需持有特定資質或牌照方可從事的服務。