來源:證券日報

近日,監管部門連續對保險公司拒保交強險的行為開出罰單。從車險供需兩端看,需求端的部分消費者面臨投保“跑斷腿”等難題,甚至有的車主買到了偽保險,花了錢卻沒有保障;供應端的保險公司則對部分高風險業務“避而遠之”,尤其在車險整體經營面臨較大壓力的情況下,避開高風險業務的訴求愈加強烈。

高風險車輛有投保需求,而保險公司有保費卻不願收,供需矛盾明顯。何以解題?業內人士認為,一方面,保險公司必須嚴格遵守法律法規,不得拒保交強險;另一方面,對部分高風險車型,應當適當提高自主定價係數上限,以減少保險公司不願保、不敢保的現象,更好地維護消費者權益。

險企因拒保連收罰單

近期,4家保險公司因拒保交強險,收到了監管部門開具的罰單。

具體來看,10月11日,據江蘇無錫銀保監分局披露的處罰資訊顯示,中國人壽財險無錫市中心支公司、人保財險無錫市濱湖支公司黃巷營業部、平安產險錫山支公司東亭營銷服務部、華安保險無錫中心支公司第一營銷服務部均因拒絕承保機動車交通事故責任強制保險被罰款10萬元。

機動車交通事故責任強制保險,俗稱交強險,是指由保險公司對被保險機動車發生道路交通事故造成本車人員、被保險人以外的受害人的人身傷亡、財產損失,在責任限額內予以賠償的強制性責任保險。根據《機動車交通事故責任強制保險條例》,投保人在投保時應當選擇具備資格的保險公司。同時,被選擇的保險公司不得拒絕或者拖延承保。

儘管上述條例有明文規定,但事實上,保險公司拒保交強險的現象並不鮮見,保險監管部門也曾釋出了多則處罰資訊。例如,據山東銀保監局7月份處罰資訊顯示,客戶在陽光財險平陰支公司就自卸貨車投保交強險時,被告知自卸貨車無法購買交強險,保險公司未為客戶辦理交強險承保業務,該公司因此被罰20萬元。

5月份,山東銀保監局釋出交強險投保提示,近期發現部分機動車投保人在依法辦理機動車交強險時,個別保險公司以各種理由拖延或拒絕承保,致使車輛無法正常營運。河北日報報道顯示,4月底,陸續有大貨車和計程車車主向邯鄲銀保監分局反映無法投保車險的問題。

據悉,對險企拒保車險尤其是交強險的情況,銀保監會和各地監管部門均向保險主體下發了通知,要求各險企不得以任何理由設定任何門檻,變相提高交強險投保門檻或拖延承保。但銀保監會相關負責人在車險綜改一週年座談會上指出,個別市場主體拒保情況改善不明顯,需要持續關注。

部分險企對特定車輛的拒保行為不僅讓消費者投保“跑斷腿”,同時,也給一些非法經營者提供了“鑽空子”的空間。根據重慶銀保監局釋出的《關於防範偽保險產品的提示》顯示,近期,市場中出現部分含有類似風險保障責任但非保險公司設計銷售的產品,部分運輸公司或貨車車主購買此類產品代替商業車險,但在交通事故發生後,遇到了拖賠惜賠、銷售方不執行訴訟判決等問題。

重慶銀保監局提醒稱,消費者應向保險公司投保。同時,對於交強險,各保險公司及銷售人員不得以任何理由、設定任何門檻變相拒保或拖延承保;對於商業車險,各保險公司應嚴格依法合規做好相應保險保障服務。

業績下滑背後的壓力

為何保險公司明知不能拒保交強險,卻頻有發生,且今年愈加明顯?一位不願具名的業內人士對《證券日報》記者分析道,這說明部分險企法律法規意識較為淡薄的同時,也說明目前險企經營壓力普遍較大,對部分高風險業務採取迴避態度,尤其是在車險綜改之後,監管對險企經營質量提出了更高要求,部分險企寧願冒著被處罰的風險也要拒保高風險業務。

“我們之前承保了一批某網約車平臺的車輛,即使不給任何銷售費用,並將自主定價係數拉到上限,但仍然出現了明顯的虧損。”某財險公司車險負責人表示。另一家險企負責人也反映了類似問題,由於提價空間有限,車險綜改之後確實出現了部分業務“保險主體不敢保、客戶投保難”的情況。

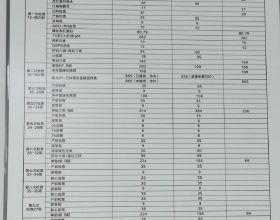

“車險綜改之後,交強險保費和以前一樣,但險企責任卻大大提升,綜合成本大幅提高。”某財險公司北京分公司副總經理表示。根據車險綜合改革方案,交強險總責任限額從12.2萬元提高到20萬元,明顯增加了賠付成本。據銀保監會最新統計資料顯示,1月份-8月份,行業車險保費規模為4950億元,同比下降9%,而同期的車險保額達303.7萬億元,同比增長67%,巨大的反差之下,險企經營結果也明顯變差。記者從業內瞭解到,今年前7個月,全國車險綜合成本率為100.93%,其中,賠付率為73.35%,費用率為27.58%。這意味著,車險經營陷入了全行業的暫時性承保虧損,而業內人士認為真正的挑戰目前尚未結束。

銀保監會相關負責人指出,隨著車險綜改的推進,少數車型費率空間不足的問題日漸凸顯。伴隨著交強險保額提升,商業險單均保費下降,以及城鄉人才專案賠付標準一體化的實施,部分營業車輛,特別是10人座以上的各種車型的純風險保費不足的問題日漸凸顯,即使用足自主定價係數上限也仍無法覆蓋賠付成本。該負責人表示,定價不足導致市場競爭不充分,個別險企分支機構出現了拒保現象,儘管監管部門下發了相關通知,但仍有機構改善不明顯,需要持續關注。

該負責人指出,“財險業高質量發展需要行業有一定的利潤作為基礎,普遍虧損的局面不利於行業的持續發展,如何破解這一難題,是下一階段大家需要關注和思考的重點。”此外,有業內人士提出,對部分高風險車險業務,建議提高自主定價係數上限,更好地保障險企和消費者的權益。

本報記者冷翠華