平安銀行的大零售業務正在迎來二次騰飛的機遇。據悉,一支“平安銀行家”精兵隊伍正在平安銀行內部悄然成軍。這支隊伍發揮了“職業+創業”兩大優勢,既有穩定的底薪和福利,又有高業績基礎上的更能激發潛力的激勵機制,為行業財富管理升級探索一條新路。

自2016年末啟動戰略轉型以來,平安銀行的大零售版圖逐漸顯露崢嶸。2021年中報釋出會上,平安銀行管理層表示中國的財富管理市場空間巨大,平安銀行的客戶群也還有很大潛力尚待挖掘。未來,中國平安的綜合金融優勢、生態優勢,將來會完全賦能到平安銀行的私人銀行和財富管理領域。

平安銀行已在大零售棋局中搶先一步,率先於行業創新推出新銀保模式。該模式的核心,就是在原有財富客戶經理、私行客戶經理之外,根據客戶需求特點,打造一支以壽險產品銷售為主,兼顧理財產品銷售的新的財富管理隊伍,這支隊伍的打造,不僅是平安銀行大財富升級的重要舉措,也是平安壽險改革中“渠道改革”的重要組成部分,成為平安綜合金融平臺上大金融生態化發展的重要引擎。

客戶經營從“毛坯房”到”精裝修”:平安銀行開啟第二增長曲線

值得關注的是,當前平安銀行正與平安壽險緊密合作,以客戶需求為導向,將定製化的銀保產品作為銀行客戶資產配置的重要組成部分,逐步探索一套新銀保業務模式。

銀行是一座金礦,平安銀行的大零售轉型就是在挖金礦。

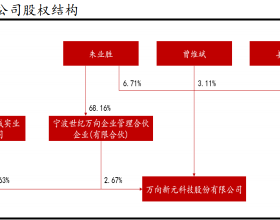

目前,平安集團整體客戶數量仍在持續增長,截至2021年6月底,個人客戶數達2.2億,網際網路使用者數達6.3億。

浙商證券研報推測平安銀行與集團交叉客戶僅6000多萬,集團內客戶仍有1.5-1.6億有待挖掘。同時,集團內可挖掘的私人銀行客戶約80-100萬人,而平安銀行體內私行客戶僅6.5萬人,金礦潛力還很大。

而從客戶需求來看,這一金礦的含金量仍在逐步提高。當下,中國市場的富裕及高淨值人群對於專業保障規劃及綜合理財諮詢服務的需求日益增加,而目前國內傳統壽險代理人及銀保模式仍以標準化的產品銷售為導向,還未能做到從客戶全生命週期保障需求出發、提供一站式、客製化的綜合保險金融方案和服務。

在國外,尤其是像美國、新加坡等海外成熟市場,以專業、中立為核心價值主張的“綜合保障理財規劃顧問”模式在過去幾年快速擴張——美國獨立保險理財顧問渠道貢獻了壽險市場總保費的一半以上,且份額逐年增加;新加坡綜合保險理財顧問的數量在過去三年增長了25%,包括Manulife、Aviva在內的各大知名保險公司紛紛加大對這一渠道的投入。

鑑於此,平安銀行開始加大對銀保渠道的投入,透過打造一支以專業理財顧問服務為核心價值主張的“精兵”隊伍,切入中高階客戶市場,加速財富管理業務的第二增長曲線。

事實上,平安銀行的客戶經營正從“毛坯房”到“精裝房”轉變,基於底層資料的打通,“四通一平”(賬戶通、資料通、產品通、權益通+營銷平臺),打通場景、權益,再進一步建立銀保客戶經營及銷售管理的線上化,在“口袋銀行家”實現活動量管理的全線上化。利用傑出的資料化經營能力,實現客戶經營的精耕細作,創造最大化價值。

服務模式升級:“職業+創業”打造新式平安銀行家

更值得關注的是,平安銀行打造的“精兵”隊伍,即其升級版的服務模式——新銀保模式日趨成型。

新銀保模式融合“職業+創業”兩大優勢:職業——行員身份,有底薪有福利,有豐厚的職級津貼,有豐富的客戶資源;創業——相對銀行等金融同業,更能激發創業激情,並且有更高的業績達成獎勵。

平安銀行行長特別助理蔡新發表示,新銀保模式是一套基於銀行生態的基本法,兼顧了“職業”+“創業”的雙模式,並非要在銀行體系內再造一支個險隊伍,而是要建設一支財富管理隊伍的專業化輕騎兵。

新銀保模式的組織架構非常扁平化。蔡新發稱,新模式絕不是一群只靠佣金活著的銷售隊伍,而是既有固定的底薪,還有銷售及職位津貼等,在收入較穩定的基礎上,上無天花板。目標是從整個銀行資產配置的視角出發的,提供一站式綜合金融解決方案。

目前,平安銀行已全面啟動招募工作,一方面從外部保險、銀行等金融行業吸納優秀人才,同時與平安壽險緊密協同,打造更個性化、精準貼合財富客戶需求的產品體系,內部建立與銀保新模式相匹配的培訓體系及中後臺運營體系等。最終,平安銀行旨在打造的是一支“高質量、高產能、高收入的“平安銀行家”隊伍,作為深耕大財富管理的生力軍。

產品+生態提升客戶粘性:協同效用顯現

事實上,除了服務升級以外,平安新銀保模式下的產品也在升級。

平安銀行行長特別助理兼銀保新私行業務執行官方誌男分析,國外大零售銀行的非傳統收入比例比中國高很多,而中國現在傳統銀行的存款、貸款、利差佔比很大。從投資端看,拉動銀行市值的更多是銷售、大零售業務能力。平安銀行正是看準了價值趨勢,把握平安集團壽險改革、生態發展的機遇,率先行業做銀保產品服務的革新。

方誌男介紹,新時代客戶面臨著財富保全與傳承的多元挑戰,有健康醫療、子女教育、頤養天年、財富傳承的多元需求。因此平安新銀保的產品體系,以資產配置的邏輯組合銀保產品,再結合與平安各子公司的業務互動,為客戶提供私人定製的、智慧化的、動態演進的一站式解決方案。

“傳統銀行的銀保主要賣躉交,一是期繳保險比躉交複雜,銷售難度大,二是躉交產品銷售比較簡單,同時重複銷售的機遇比較高。而平安銀行新銀保模式下的產品,則是產品+生態的概念。”方誌男介紹,透過產品+健康、康養、信託等產品組合,為客戶提供更周全的財富生活規劃。

據瞭解,平安銀行新銀保模式下的產品,將以平安集團旗下的產品為主。平安集團涵蓋人壽、養老險、健康險、財產險等業務,目前平安銀行銷售平安人壽等集團子公司的產品將更有協同效應,為客戶提供品質連貫的綜合服務。

事實上,依託強大的大金融資產、大醫療健康生態能力,平安的“產品+生態”不斷推陳出新。今年9月15日,平安壽險旗下的平安臻享RUN健康服務計劃迎來重磅升級。升級後的“平安臻享RUN”以專業家庭醫生和專業健康檔案為基礎,提供覆蓋健康、亞健康、慢病和疾病四大健康服務場景的管理方案,為客戶打造省心、省時又省錢的健康服務體驗。

此外,今年5月,平安集金融科技、醫療生態之力佈局康養產業,釋出了“平安臻頤年”高階康養品牌及首個高階產品系列“頤年城”。透過“金融+醫療+康養”結合的創新發展模式,聯合國際領先的康復醫療團隊和頂級連鎖護理企業,打造中國領先的康養品牌和服務標準,讓中國長者享受高品質的老年退休生活。據悉“甄頤年”釋出2個月後,首期產品就已出現“超賣”情況,“甄頤年”二期產品正在升級完善中,預計將在近期上線,並在北京、上海、深圳等城市全面佈局。

銀行保險生態體系成獨特優勢:平安銀行新銀保模式落地加速

在行業需求、新模式加速迭代的背景下,平安銀行對新銀保產能充滿了期待。

蔡新發表示,“新銀保仍在迭代,但我們希望每個季度都要有效果顯現,我們自己內部有一個N年百億規模的計劃。”

事實上,平安銀行提出的百億規模背後,是其擁有獨特的護城河。平安銀行發力新銀保的天然優勢,是銀行有資質代銷資管、理財、存款,掌握有客戶的賬戶體系,天然擁有進行資產配置的能力。另一個優勢,是平安集團的綜合金融平臺的強大協同效應和保險業務基礎,這是其他股份制銀行所不具備的。

平安銀行的銀保新模式對比行業來看,平安銀行私行財富事業部銀保中心總經理李馨認為,“平安的新銀保相對來說起步較高。從大財富管理角度看,只有多牌照集團才能確保在一個集團下銀行保險信託等生態緊密結合,才能把新銀保的新隊伍、新產品、新運營落地,因此,我們在這個賽道上擁有獨特優勢。”

當下,平安銀行正加速隊伍招募。蔡新發認為“線下為主,科技賦能,高素質人力發展是接下來財富管理指示必行之路。平安銀行原財富管理板塊業務將與銀保業務深度打通,引領平安銀行零售發展和大財富管理的未來方向!”

在“消費升級”和老齡化加速的背景下,金融行業變革也在悄然來臨,而平安銀行的新銀保模式和平安人壽的整體改革,顯然已走在了行業前列,其改革成效無疑令人充滿期待!

記者:薛彥文