編輯導語:當下似乎進入了一個網際網路平臺競爭的相對平穩階段,具體來看,網際網路平臺玩家們各自佔據了什麼樣的優勢,又形成了何種格局?本篇文章裡,作者就2021年網際網路平臺的競爭版圖做了一番拆解,不妨來看一下。

截止2021年上半年,各大網際網路平臺已經把絕大部分使用者、賽道和商業模式瓜分殆盡。時至今日,要從零開始建立一個“平臺型公司”幾乎是不可能的了。資本市場也意識到了這一點,所以現在風險投資的主戰場早已轉移到了內容及品牌方。

所以,目前也是有史以來網際網路平臺競爭格局最穩定的時期,因為增量有限、大局已定。雖然還有人寄希望於位元組跳動推翻騰訊、拼多多或美團顛覆阿里巴巴,但是這種事情不可能在幾年內完成。我們正在從一個變化激烈的“非穩態”,進入一個變化緩慢的“穩態”。目前的競爭格局很可能在未來3-5年甚至更長的時間裡大致保持下去。

此處還存在一個重要的變數,那就是平臺經濟反壟斷。

過去十個多月的反壟斷浪潮,已經處罰了阿里、美團、騰訊音樂等多家巨頭,阻止了鬥魚和虎牙的合併,還可能阻止了三大長影片平臺的潛在合併。我們無法預測反壟斷的具體走向,只能退而求其次地觀察:如果暫不考慮後續的反壟斷因素,網際網路行業的內生髮展,形成了哪些主要平臺,又可以怎樣將其分類呢?

一、網際網路平臺按照使用者屬性劃分的“五個圈子”

任何網際網路平臺均帶有兩個天然屬性:使用者,以及商業化。使用者是它們獲得收入的基礎,而商業化是它們從使用者創造收入的過程。因此,我們可以從這兩個天然維度出發,將網際網路平臺劃分為不同的層級和“圈子”。先從使用者屬性說起。

我們認為,任何網際網路平臺的使用者屬性均可劃分為兩個維度:

使用者基數:就是使用這個平臺的使用者總量,可以用MAU(月活使用者)、DAU(日活使用者)等指標衡量。對於電商平臺而言,AAC(年活買家)也很重要。對於內容平臺而言,VIP付費使用者也是一項重要指標。

使用者黏性:就是這個平臺對使用者的吸引力或“不可替代性”。我們無法準確地衡量“使用者黏性”,因為存在的指標太多、太複雜,包括:使用者流失率,日均開啟頻次,日均使用時長,付費使用者佔比,DAU/MAU比值,復購率/續費率,等等。

不同型別的平臺的使用者黏性很難進行直接對比——例如,抖音的使用者時長肯定遠遠高於淘寶,但我們不能簡單粗暴地得出“淘寶的使用者黏性不如抖音”。我們只能綜合各項指標,得出一個大致可靠的結論。

以使用者基數為橫軸,使用者黏性為縱軸,我們就可以將主流網際網路平臺劃分為“五個圈子”:

霸主:在使用者基數和使用者黏性方面均達到最高水準的,就是當之無愧的霸主。

此前僅有騰訊、阿里巴巴兩家,現在又多了一個位元組跳動。這三家霸主均擁有至少2個頭部APP,還在絕大多數垂類市場擁有自營APP,從而形成完整的生態系統。在可見的未來,不太可能有新公司進入霸主行列。

昔日霸主:使用者基數龐大,但是使用者黏性較弱的平臺,就是昔日霸主。

這種公司要麼是在從PC端向移動端轉型的過程中犯過錯誤的,要麼是原有業務在移動時代被競爭對手嚴重侵蝕的。百度、新浪(含微博)、360均可歸於昔日霸主行列;其中百度透過這幾年的艱苦奮鬥,有脫離這個圈子的趨勢。

候補霸主:使用者基數僅次於霸主,而使用者黏性也僅次於甚至相當於霸主的平臺,我們稱為候補霸主。

與霸主相比,候補霸主的業務一般比較單一,不具備完整的流量和業務生態系統(雖然它們都在努力擴大業務範圍)。美團、拼多多、快手、京東、滴滴出行是典型的候補霸主;它們全部接受了騰訊的投資,其中一家(滴滴出行)同時接受了騰訊和阿里的投資。

垂類諸侯:在某個垂類市場裡具備統治地位的平臺,就是垂類諸侯。

外部勢力很難攻入它們的地盤,而它們向其他垂類擴張也很有難度。

這個圈子又可以進一步細分為兩類:垂類內容平臺,以及垂類電商平臺。擺在它們面前的無非是三條路:要麼不計代價地進行擴張以謀求“出圈”,典型的例子是B站;要麼努力深挖所在垂類的商業化潛力,典型的例子是貝殼、汽車之家;要麼融入某個霸主的生態系統以獲得經營槓桿,典型的例子是閱文集團。

迷惘諸侯:這類平臺有一定的使用者基數,但是在任何垂類都不佔據統治地位;有一定的使用者黏性,但是對任何人都不是不可替代的。

由於商業化收入不夠、估值難以提升,它們也很難獲得足夠的財務資源以打破現有局面。對於這些迷惘諸侯而言,投向霸主或候補霸主的懷抱,是一個最現實的選擇——問題在於,不是每個人都具備被霸主收編的資格。

必須指出,上面的分析框架是高度簡化的,忽略了很多特殊情況。例如,存在著許多使用者基數很大、使用者黏性極低的工具類平臺;某些平臺的使用者黏性在不同的時間點變化很大。而且,我們是以公司為單位,而不是APP為單位進行分析的,這就會忽略同一家公司內部不同APP的差異性。

這些都不重要,因為框架本來就是簡化的,是引導我們思考的工具。讀者只需要注意我們框架的侷限性即可。

二、網際網路平臺按照商業化劃分的“五個圈子”

任何網際網路平臺的根本目標是賺錢,也就是商業化。投資者支援一個平臺燒錢做使用者增長,歸根結底還是想透過這些使用者賺到錢。網際網路平臺的賺錢途徑可以粗略劃分為兩種:

- 向B端,也就是企業或商家收錢,最典型的例子是廣告。這是最早成熟的網際網路商業化模式,適用於一切賽道、一切垂類的平臺。

- 向C端,也就是消費者收錢。在這個模式下,最早成熟的是遊戲內購付費,然後是其他內容的訂閱或打賞付費。京東、唯品會這樣的自營電商,也可以歸類為向C端收費的模式。

上述兩種商業化模式沒有嚴格的優劣之分。不過,廣告模式是較早成熟的;(除遊戲之外的)C端收費模式是較晚成熟的,而且成熟過程還在持續。時至今日,絕大部分網際網路平臺都同時經營兩種商業化模式,例如一邊插入廣告、一邊對使用者收取訂閱或內購費用。具體以上述哪種模式為重點,並不是網際網路平臺收入的決定性因素。

那麼,網際網路平臺的賺錢能力,是由什麼指標決定的呢?我們認為,下列兩項指標是最重要的因素。

業務經營範圍:即一家平臺所經營的業務數量、所涉及的賽道數量。一家平臺的業務範圍越廣闊,覆蓋的垂類越多,商業化的能力和潛力就越強。當然,任何平臺都有自己的“商業化大本營”,其他業務往往只是陪襯。

商業化強度:即一家平臺對商業化資源的開發程度。比如說,廣告負載率有多高?遊戲內購道具的種類和價格如何?VIP付費會員的售價如何?等等。在現實中,任何商業化行為都會不可避免地損害使用者體驗,所以網際網路平臺總是在力圖找到平衡點,不能竭澤而漁,而且要為未來留下增長空間。

值得注意的是,“商業化強度”其實是由兩種因素共同決定的——平臺能做什麼,以及想做什麼。

舉個例子:一家影片平臺的廣告負載率比競爭對手低很多,有可能是因為平臺不願意插入太多廣告,也可能是產品特點決定了沒有那麼多廣告位。如果一家公司的商業化強度低於預期,外部人士很難判斷到底是公司不想做,還是不能做。這就是資本市場對網際網路平臺的收入預測永遠與現實差一大截的根本原因。

以業務經營範圍為橫軸,商業化強度為縱軸,我們又可以將主流網際網路平臺劃分為“五個圈子”:

超級贏家:業務經營範圍很廣、商業化強度很高的平臺,可以享受最高水平的收入和利潤,所以叫做“超級贏家”。

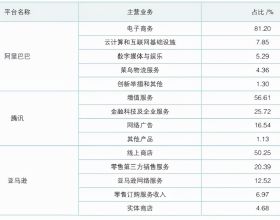

騰訊、阿里巴巴、位元組跳動都屬於超級贏家之列。其中,騰訊的經營範圍最廣,但是商業化強度較低,無論是遊戲還是廣告業務都留下了許多未開發的庫存,未來潛力似乎比另外兩家要大一些。

市場中堅:業務經營範圍較廣、商業化程度較高的平臺,是資本市場的中堅力量。

請注意,不是所有公司都能達到相同的商業化強度——拼多多的貨幣化率明顯低於淘寶/天貓,因為這就是它的生存之道;百度的商業化強度可能無法再次超過位元組跳動了,除非它能把短影片和直播業務做好。

高期望值:資本市場最喜歡的公司,是業務經營範圍很廣、商業化強度又還很低的公司,因為它們有龐大的處女地可供開發,具備巨大的收入增長潛力。

遺憾的是,這種公司很罕見,目前市場上僅有快手、B站等極少數標的。因為市場期望值高,所以這些公司揹負的壓力也很大,必須儘快提升商業化強度。

佔山為王:主要是商業化強度較高的垂類平臺,能夠創造穩定的、有一定增長的收入和利潤,可是想象空間有限。

這樣的公司往往不被資本市場喜愛,只能享受較低的估值,除非你處於一個很有想象力的賽道上——貝殼找房就是典型的例子。這類公司要突破增長瓶頸,往往只有依靠併購整合,近年來案例屢見不鮮。

潛力股/問題兒童:如果一個垂類平臺的業務經營範圍較窄,商業化強度也較低,外界會存在兩種截然相反的看法——市場情緒好的時候,主流觀點會認為它們是“潛力股”,只要在任何一個方向上取得突破就能起飛;市場情緒差的時候,主流觀點會認為它們是“問題兒童”,不值得研究。

所以,它們的估值總是在兩個極端之間搖擺,閱文集團和心動公司的投資者肯定理解我在說什麼。

當然,影響網際網路平臺商業化的因素不止上述兩條。很多人會指出演算法和資料中臺的重要性(這是位元組跳動廣告業務成功的秘訣),廣告銷售的決定性意義(百度和位元組跳動均擅長這一條),以及遊戲運營對總體付費盤子的影響(騰訊是這方面的頂尖高手)。

歸根結底,“商業化強度”是一個既成事實,只能告訴我們發生了什麼,而不能告訴我們為何發生。我們將在後續章節分析網際網路平臺商業化的本質,以及平臺商業化強度差異的深層原因。

三、平臺的合縱連橫:什麼平臺最適合建立生態體系?

細心的讀者肯定注意到了:作為三大“霸主”及“超級贏家”之一,騰訊的投資版圖遠遠高於阿里和位元組跳動。美團、拼多多、京東、快手均是騰訊的聯營公司(持股超過20%或擁有董事會席位);在B站這樣的垂類平臺當中,騰訊的投資觸角更是無處不在。

那麼問題來了:為什麼這麼多平臺都樂意讓騰訊投資?為什麼競爭對手做不到這一點?

原因很多。例如,騰訊的企業文化比較內斂,一般不去幹涉被投公司的日常經營;又例如,阿里巴巴比較傾向於全面控股和並表,就像對菜鳥網路和大潤發所做的一樣。

然而,除了上述宏觀的原因,我們還需要從平臺的業務屬性進行分析。對於被投公司而言,肯定希望從投資方那裡獲得儘可能多的戰略扶持;換句話說,就是投資方的頭部APP必須向被投方輸出資源。所以,下列因素非常重要:

流量富餘程度:一個頭部APP必須處於流量富餘狀態,也就是“不缺流量”,才能對合作夥伴進行輸出。

顯然,微信是中國流量富餘程度最高的APP,而且幾乎沒有替代品,所以使用者黏性極高。相比之下,淘寶一直處於流量飢渴狀態,需要藉助於外部的“流量草原”;支付寶作為工具類APP,實際流量沒有看上去那麼大;抖音當然是流量富餘的APP,但是富餘程度仍然比不上微信。總而言之,微信有最充足、最穩定的流量可供輸出,任何人都想拿到微信的流量。

適用場景:作為社交APP,微信和QQ都有廣泛的適用場景,適合為各類合作伙伴輸出流量。淘寶是一個比較純粹的電商APP,適用場景天然比較有限。抖音作為一個單頁資訊流的短影片APP,以沉浸式體驗著稱,在做到極致的同時也縮小了適用場景。快手的適用場景本來略大一些,但是隨著產品改版,越來越像抖音了。這一局還是騰訊佔據了絕對上風。

自身商業化價值:這個指標越低越好!理由很簡單:如果一個頭部APP自身的商業化價值很高,那就沒必要給合作伙伴導流了,把流量留在體內變現才是正道。

所以,手機淘寶、抖音這種商業化極強的APP,並不適合作為合縱連橫的工具。反而是微信,雖然具備較高的商業化潛力,但是比較剋制商業化開發(為了不損害使用者體驗),對合作夥伴而言更加友好。結果,這一局又是騰訊獲勝。

生態系統擴充套件性:任何頭部APP向合作伙伴導流,都必須有效率、有策略、儘量不影響使用者體驗,從而形成一個可持續的生態系統。

在這方面,微信做得最好——最高優先順序的是“發現”頁面的二級入口(京東購物),其次是微信支付九宮格(美團、貓眼、拼多多、蘑菇街、唯品會、轉轉、貝殼),然後是微信小程式、公眾號、H5落地頁等。支付寶、抖音和手機百度在努力學習這個生態系統,取得了一定成效,但是差得還很遠。對於阿里和位元組跳動而言,也不是沒有打破這種局面的可能性:

1)支付寶近年來一直在改版,試圖成為本地生活服務平臺。出於監管要求,螞蟻集團可能會縮小貸款及理財業務規模,從而有更多資源可以輸出給合作伙伴。現在最大的問題是,支付寶過於工具化了,使用者時長太短;如果能克服這個問題,支付寶將成為對合作夥伴導流的重要出口。然而,平臺經濟反壟斷的持續,可能導致支付寶與阿里電商體系逐漸脫鉤。

2)抖音已經成為DAU僅次於微信的APP,而且具備了電商閉環交易的能力。與微信相比,抖音的優勢在於TikTok,可以為試圖出海的中國公司提供一站式選擇。抖音的沉浸式播放介面大大限制了它的適用場景,但這並不是致命問題。在電商和本地生活領域,抖音可以與微信一決高下。

本文摘自網際網路怪盜團深度研究《諸神之黃昏》的第二章。

本文由 @網際網路怪盜團 原創釋出於人人都是產品經理,未經許可,禁止轉載

題圖來自Unsplash,基於CC0協議