財聯社(上海,編輯卞純)訊,剛剛過去的一週,美股在債務上限之爭和和油價飆升中經歷了可怕的動盪,所幸最後仍錄得周線上漲。下週,伴隨Q3財報季拉開大幕,美股將迎來更為嚴峻的考驗。

本週開始時,包括能源價格飛漲和美國似乎處於違約邊緣的多重不利因素將美股推向不利局面。這一切以油價下跌(這要感謝俄羅斯總統普京,他增加供應的言論給市場潑了一盆冷水),以及美參院達成債務上限法案,政府違約風險被推遲到12月而告終。

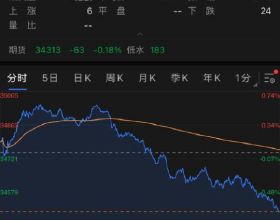

儘管週五公佈的非農就業報告出奇疲弱,美股仍錄得周線上漲。過去一週,道瓊斯工業平均指數上漲1.2%,為6月以來表現最好的一週;標普500指數上漲0.8%,為8月以來表現最好的一週;而納斯達克綜合指數則微漲0.1%。對於道瓊斯指數而言,這是過去六週內第二次錄得周度上漲。

最新非農資料顯示,美國9月份僅增加了19.4萬個就業崗位,遠低於50萬個的預期,這意味著美國經濟增長放緩。然而,考慮到季節性調整(可能使資料偏低)以及與家庭調查相比,這個數字則幾乎沒有意義。家庭調查顯示,隨著失業率降至4.8%,家庭就業人數超過了50萬個。

儘管債券市場最初出現了一些買盤,推低了債券收益率,但10年期美債收益率本週收報1.6%,為6月以來最高水平,似乎並未受經濟方面的壞訊息所影響。而美股三大指數週五收盤時僅微跌,道瓊斯指數跌0.03%,標普500指數跌0.2%,納斯達克指數跌0.5%。

考慮到就業形勢的複雜性,股市反應平淡是有道理的。儘管職位空缺率仍然很高,但離開職場的人數似乎在增加。即使工資上漲——平均時薪上漲4.6%——也沒能讓工人返回工作崗位。這意味著,儘管失業率遠高於疫情前3.5%的水平,但勞動力市場實際上可能比看上去要緊張得多。

財報季來襲 美股短期內下行壓力大於上行

勞動力和原材料成本不斷上升的現實已經開始令投資者感到擔憂。加拿大皇家銀行資本市場(RBC Capital Markets)的一項調查顯示,目前只有25%的投資者預計公司利潤率將在未來6至12個月上升,而6月時有39%的人這樣認為;約36%的人預計利潤率將下降,高於6月時的19%。受訪者對市場的看法也變得更加悲觀——28%的人持看跌態度,高於6月的14%。

加拿大皇家銀行資本市場美股策略主管Lori Calvasina認為,最糟糕的情況可能還沒有過去。 “我們自己的調查結果支援了我們的看法,即機構投資者的情緒尚未完全緩和,這可能導致美股在短期內進一步波動,” 她解釋稱。

心存擔憂的投資者將從下週開啟的財報季中找到初步答案,打頭陣的銀行股將最受關注。摩根大通(JPMorgan Chase)、美國銀行(Bank of America)和花旗集團(Citigroup)的業績報告將有助於市場瞭解美國經濟的強勁程度、貸款需求,甚至消費者支出。(金融部門的利潤預計將增長18%。)

投資者最好不要期待會看到像前幾個季度那樣強勁的收益季。自疫情封鎖以來,大多數美國企業都報告了巨大的收益增長,打破收益預期的比比皆是,但現在情況發生了變化。分析師們已不再上調盈利預期,相反一直在下調預期。

華爾街分析師們預計,標普500指數第三季度的總體每股收益將為49美元,低於第二季度的實際每股收益53美元。

不過,儘管增速正在放緩,但第三季度的企業利潤預計仍將較上年同期增長20%以上。鑑於美股價格依然高昂——標普500指數12個月遠期市盈率達到了20.6倍——市場幾乎沒有任何容錯的空間。

“美股仍需要進行很多調整,” 加拿大帝國銀行美國私人財富管理公司(CIBC Private Wealth US)首席投資官Dave Donabedian表示。“短期內,市場的下行壓力大於上行壓力。”