股市最大的魅力在於上市公司股價上漲,在於投資者賬戶增值。因此,四季度什麼板塊最有“吸金力”是萬眾矚目的焦點。從目前釋出的機構四季度前瞻研報看,“強者恆強”是一個主線,即新能源汽車、風光電、積體電路半導體等依舊是關注的熱門題材。

有業內人士指出,近段時間以來,市場熱點快速切換,前期部分強勢板塊已出現較大跌幅,估值明顯回落。建議投資者關注中長期預期良好,且行業景氣度持續高漲的新能源汽車、半導體、光伏等行業機會。

■本報記者 林珂

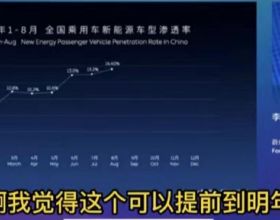

A新能源汽車 滲透率超市場預期

8月國內新能源乘用車銷量30.7萬輛,環比增長20%,滲透率進一步上升至20%,環比增長3%,創歷史新高,超出市場預期。川財證券分析師孫燦指出,從目前趨勢來看,新能源汽車銷量不斷創新高,傳統汽車受限於晶片短缺銷量下滑,新能源汽車滲透率進一步快速提升,預計待晶片短缺緩解後,新能源汽車單月滲透率將會小幅回落。預計新能源汽車月度銷量仍將繼續創新高,電動汽車滲透率繼續提速,全年銷量突破300萬輛成為大機率事件。

可以看到,財政部與商務部均表態積極支援新能源汽車發展,國內新能源汽車政策支援仍處於蜜月期,動力電池產業鏈投資與全球佈局快速推進,未來有望持續受益於全球電動車高增紅利。預計,今年國內及全球新能源汽車銷量將繼續快速增長,並帶動相關產業鏈保持高度景氣狀態。

平安證券分析師朱棟指出,隨著政策端和車企端的加力,新能源汽車在全球市場的滲透正迎來新一輪提速,行業景氣不斷上行。建議關注以特斯拉為代表的新勢力主線,以及大眾等新車型的追趕程序,推薦龍頭和二線彈性標的。電池材料方面,推薦寧德時代、當升科技、杉杉股份;電機電控方面,建議關注臥龍電驅、匯川技術;鋰電裝置方面,建議關注先導智慧和杭可科技;鋰鈷方面,建議關注華友鈷業、盛新鋰能。

潛力股精選寧德時代(300750)

公司主營新能源汽車動力電池,2019年全球市佔率達28%。憑藉成本和產品優勢,積極開拓國內外市場,未來市佔率有望進一步提升。新時代證券指出,公司競爭力強,經營方面,相比LGC等國際廠商,公司營業利潤率持續為正。客戶方面,公司成功開拓了特斯拉、大眾、賓士、寶馬等國際一流整車廠,反映出公司強大競爭力。隨著動力電池不斷降本,未來公司的競爭力進一步凸顯。

當升科技(300073)

公司是國內最早一批鋰電正極材料企業,客戶覆蓋SK、LGC、SDI、比亞迪、中航、億緯等頭部電池企業。公司正極產品技術領先,憑藉成本管控、客戶最佳化和技術迭代獲得行業領先的盈利水平。國信證券指出,正極行業高鎳化趨勢持續加速,行業競爭格局逐漸清晰。公司在技術、客戶和成本方面優勢顯著,伴隨行業加速集中、高鎳產品和海外客戶放量,公司盈利高增速確定性較強。

臥龍電驅(600580)

2020年3月,公司與採埃孚正式簽訂合資合同,成立臥龍採埃孚汽車電機有限公司,並在非創新型電機領域形成排他性條款;2020年12月,公司與緯湃科技(前身為德國大陸集團)簽訂新能源電機定點函,銷售預估金額為21.11億元。申萬宏源證券指出,公司藉助合資公司的品牌和技術的溢位效應,贏得了多家國內外整車和零部件頭部企業的定點,並繼續推進新興造車企業的定點開拓工作。

先導智慧(300450)

公司與寧德時代戰略合作不斷加深,訂單持續落地。在公司定增募集說明書中的模擬測算顯示,預計在未來三年內將增加公司訂單規模247.44億元,增加淨利潤38.79億元。廣發證券指出,公司作為行業龍頭,海外拓展持續發力,在2019年1月與Northvolt簽訂了鋰電池生產裝置協議;2021年1月,公司與寶馬汽車簽訂合作協議。在歐洲電動化浪潮中,公司將直接受益。

B半導體 調整時間比較充分

受宏觀經濟月度資料不及預期、半導體板塊減持、產業鏈核心企業調價影響上下游利潤空間等因素影響,半導體板塊出現明顯調整,估值延續回撥態勢。截至目前半導體行業估值60餘倍,回撥至近5年中位水平。中長期受益於新技術5G、物聯網、智慧駕駛等新需求帶動,國內政策支援,國產化替代持續推進等因素,行業發展向好的趨勢不變。

可以看到,市場擔心中美關係緩和後,晶片國產替代程序放緩。但民生證券分析師王芳指出,2014年至今國家層面不斷出臺政策支援,包括稅收優惠、“十四五”強調產業鏈自主可控等,可見半導體自主可控是堅定不移的大方向,產業鏈對“能替代的就替代”的發展戰略已達成一致,中美關係不管是升溫還是遇冷均不會帶來“逆潮”。

中信證券分析師徐濤指出,看好半導體的長期大邏輯,建議重點關注三個方向,第一是裝置國產化相關標的,主要是受益國晶圓廠未來幾年超全球平均增速的持續擴產,同時在自上而下以及華為等頭部廠商推動下,國產裝置加快匯入,建議關注中微公司、北方華創、華峰測控等;第二是受益5G、AIoT、雲計算、汽車電子等細分下游高增速和受益缺貨和國產替代的設計公司,包括恆玄科技、兆易創新、卓勝微、韋爾股份、富瀚微、斯達半導等;第三是在特色工藝製造、先進封裝等技術佈局開拓的公司,建議關注中芯國際、長電科技、通富微電、華天科技等。

潛力股精選中微公司(688012)

公司的CCP裝置已經在多個邏輯和儲存晶片生產線量產,根據公司官微,截至2021年6月9日,公司第-代ICP裝置Primo nanova已正式交付第100臺反應腔,標誌著公司ICP裝置的發展邁入了新的階段。另外公司正在進行下一代產品的技術研發。中金公司指出,全球進入新一輪數字化轉型,半導體行業週期性復甦疊加結構性需求提升。面對複雜的國際關係和缺芯的現狀,各國高度重視半導體產業鏈安全,全球晶圓產能建設加速,半導體裝置新增需求充足。我們認為在此過程中,公司成熟裝置有望得到更多的訂單,新產品也能得到更多的驗證機會。

北方華創(002371)

公司是我國的半導體裝置龍頭企業,現有產品涉及ICP刻蝕、PVD裝置、氧化擴散裝置、清洗裝置等。東興證券指出,公司具備打破壟斷格局的基本條件。首先,追趕式研發可以規避技術路線判斷失誤的風險,提高研發成功率;其次,我國工程師紅利可為公司帶來與國外廠商競爭的成本優勢,這兩項因素有利於公司實現快速低成本的技術突破;最後,國內大客戶對於國產裝置廠商的支援是空前的。公司透過定增擴大資金來源,依靠客戶在產品驗證和故障處理方面的支援積累成熟經驗,成功在部分領域打破國外壟斷,並有望提升市場份額。因此,我們看好公司在半導體裝置領域的發展潛力。

華峰測控(688200)

公司始終專注於半導體自動化測試系統領域,測試系統累計裝機量超過3500臺,成為國內最大的半導體測試系統本土供應商。公司受益於較高行業景氣度下客戶的積極擴產,以及以第三代化合物半導體為代表的功率類市場的強勁增長。國金證券指出,公司在第三代化合物半導體尤其是GaN佈局較早。隨著快充,GaN射頻、GaN及SiC電力電子等化合物半導體加速滲透,測試需求增長,公司具備較強增長潛力。此外,長期來看,SoC晶片測試系統市場是模擬類的10倍,本土自給仍較為空白。2020年下半年進入正式市場銷售階段。與傳統的8200系列相比,其單價更高,市場空間更大,有望為公司開啟長期成長空間。

長電科技(600584)

公司收入規模已成為世界排名第三、中國大陸排名第一的封裝測試企業,深度受益於行業高景氣度。21年4月,公司定增募資50億元,提升公司生產能力和營業規模,進一步提升公司產業地位。本次定增中,阿布扎比主權財富基金、JP摩根等國內外的頭部投資機構佔了募資額的一半以上,體現了長電科技多元化的投資者結構,反映了上述知名投資者對企業強勁基本面和行業龍頭地位的高度認可。廣發證券指出,隨著新冠疫苗接種的推進,全球經濟逐步復甦。受益於5G通訊網路、人工智慧、汽車電子、超大規模資料中心等應用端需求的增長,預計半導體市場在未來幾年繼續保持增長。

C光伏碳中和先鋒強者恆強

近日國家能源局釋出《1-8月份全國電力工業統計資料》。資料顯示,2021年1-8月,國內光伏新增裝機為22.05GW,比去年同期增長6.88GW。之前公佈1-7月新增裝機為17.94GW,因此8月 份 新 增 並 網 規 模 為4.11GW。截至8月底,全國發電裝機容量22.8億千瓦,同比增長9.5%;其中太陽能發電裝機容量約2.8億千瓦,同比增長24.6%。

經過十幾年的發展,光伏產業已成為我國少有的形成國際競爭優勢、實現端到端自主可控、並有望率先成為高質量發展典範的戰略性新興產業,也是推動我國能源變革的重要引擎。目前我國光伏產業在製造業規模、產業化技術水平、應用市場拓展、產業體系建設等方面均位居全球前列。

興業證券指出,新能源發電專案落地和行業快速發展的政策將持續進入兌現期,政策邊際會強化而不會弱化。中美領導人對話釋放積極訊號無需對美國限制國內光伏產品過渡擔憂,四季度旺季確定性高,國內需求剛性和韌性並存仍在,對本輪動態博弈之後全年裝機仍堅定維持樂觀預期。頭部企業成本優勢明顯、盈利尚可,在行業震盪期可趁勢提升市場份額。推薦關注三大方向:系統整合及EPC公司、風光裝置、特高壓龍頭,特變電工、晶科科技、國電南瑞、運達股份、正泰電器、晶澳科技、隆基股份、天合光能。推薦價格韌性超預期的矽料龍頭通威股份,大全能源,建議關注格局穩定,價格疏導能力強的膠膜龍頭福斯特、海優新材等。

潛力股精選特變電工(600089)

公司研製的特高壓柔性直流換流閥解決了現有新能源電力無法遠距離、大規模外送,僅能依靠與火電打捆外送或就地近距離消納的瓶頸問題,首次將柔性直流技術從± 350kV提升到± 800kV。憑藉領先的輸變電裝置技術,公司產品在輸變電市場中有望保持競爭優勢。東莞證券指出,2020年由於光伏產業鏈中矽片、電池片和元件環節均大幅擴產,而多晶矽的擴產週期較長,導致了結構性供需錯配,今年以來多晶矽價格大幅上漲。按年初的價格測算,今年以來漲幅已超過140%。目前隨著多晶矽價格保持高位,公司今年業績有望保持高增。

通威股份(600438)

公司現有矽料產能8萬噸,穩居行業第一梯隊,且仍在持續擴產,龍頭地位將持續鞏固,受益於行業的可持續增長。華西證券指出,公司擅長精細化管理,成本優勢領先。據2020年中報,公司多晶矽平均生產成本3.95萬元/噸,其中新產能平均生產成本3.65萬元/噸;我們預計新產能生產成本將進一步下降。四季度行業步入搶裝階段,加之下游矽料庫存消耗,我們認為矽料價格有望維持相對高位。另外,全球光伏發展趨勢明確,新增裝機有望持續攀升,但近兩年矽料新增有效產能有限,預計後續矽料將繼續保持供應偏緊格局,公司有望顯著受益。

天合光能(688599)

公 司 引 領 行 業 推 出210mm尺寸超高功率“至尊”元件產品系列,並牽頭髮起“600W+產品創新開放生態聯盟”。截至2020年底,公司210mm尺寸“至尊”系列元件簽單量已超10GW,新產品受到市場廣泛認可。公司加快夯實基於大尺寸電池的先進元件產能規模優勢,2021年底電池總產能預計能達到35GW左右規模,其中210mm大尺寸電池產能佔比超過70%。公司在2020年底、2021年底元件總產能分別為22GW、50GW 左右。申萬宏源證券指出,公司加速跟蹤支架及光伏系統整體解決方案市場開發,積極佈局新的增長極。

福斯特(603806)

公司主要致力於薄膜形態功能高分子材料的研發、生產和銷售,產品包括太陽能電池膠膜、太陽能電池背板、感光幹膜、撓性覆銅板、熱熔膠膜(熱熔膠)等。公司是國內產能、產量、銷量最大的光伏封裝材料製造企業,全球市佔率穩定在50-60%水平。中信建投證券指出,公司作為光伏膠膜行業龍頭,受益於光伏裝機需求增長及公司的擴產計劃,我們預計福斯特近幾年的光伏膠膜銷量將能夠保持較快增長。電子材料方面,公司感光幹膜已進入批次生產階段,產品已進入深南電路、景旺電子等國內大型PCB廠商的供應體系,後續隨著擴產節奏,憑藉價格及供應鏈優勢取代進口產品指日可待。