作為一名管理著醫藥主題基金的基金經理,卻在今年6月份直播時,提示投資者當下醫藥板塊風險大於機會,對於醫藥基金需謹慎。難道他不擔心投資者聽了後,立即贖回醫藥基金,導致自己的管理規模刷刷地下降嗎?這位基金經理究竟是一個什麼樣的神奇存在?

走,一起近距離了解彪哥~

彪哥其人:堅持長期主義

徐治彪,被投資者親切地稱“彪哥”,不僅是因為他能講,觀點傳遞清晰,還因為他真的很直爽,樂於分享,直播時很多幹貨!

彪哥具備“醫藥+金融”的複合教育背景,本科是在華中科技大學同濟醫學院藥學專業,研究生是在上海財經大學會計學院,CPA 6門全部透過,妥妥的學霸。2012年畢業後進入國泰基金做研究員,掐指一算,已經從業9年了。2014年時加入農銀匯理基金,2015年開始管理資金,至今已有6年投資經驗。2017年7月時,回到國泰基金擔任基金經理,代表作是國泰大健康。

彪哥認為導致大部分虧損的並非熊市,而是羊群效應;對投資收益貢獻最大的因素是目光長遠;在研究公司之前,我們應該先研究自己。在看了10遍《肖申克的救贖》後,總結出這幾條人生精華,有點戳心,但提神醒腦~

現實就是如此,世界上聰明的人很多,你能想到的,別人也能想到。最終你能在聰明人中間贏,是因為你比別人更加堅毅。這個世界就是這麼奇怪:想走捷徑的,最後都走了彎路。想搞投機的,最後都掉進了陷阱。最後大成的人,都是長期主義者。長久成功的人,都是長期主義者。

投研框架:自上而下與自下而上結合

在投資領域,10年年化10%以上就是全市場前20%的水平,能做到15%就是投資高手了。彪哥覺得“不想當元帥的不是好兵”,於是給自己定了長期年化複合收益率15%左右的小目標,採取的投資思路是自下而上精選個股為主,輔以自上而下的宏觀和行業判斷。

透過股債比,來判斷權益資產的配置價值。當股債比大於0.9時,他認為股票資產極具吸引力,股市是有大機會的,會高倉位運作。當股債比小於0.4時,股市風險大於機會。介於0.4-0.9之間,市場以結構性機會、結構性風險為主,沒有大的機會,也沒有系統性風險。

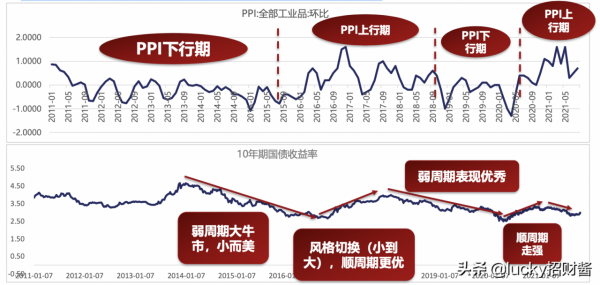

在權益細分資產的選擇上,彪哥透過宏觀週期來決定行業配置,更加關注中觀行業和微觀公司,主要精力不會放在宏觀策略上,核心關注PPI和流動性。

- PPI(特別是環比資料)幫助判斷什麼行業會好。PPI上行時,配置強週期行業,比如上游、金融。PPI下行時,配置經濟弱相關行業,比如消費、科技。

- 流動性幫助判斷市場牛熊。流動性寬鬆時,市場整體抬升估值,成長股更優;否則,市場整體機會少,大市值公司更優。

- 政府報告基調:“穩”、“保”對應機會;“調”、“控”對應風險。

在個股選擇上,偏好能產生大市值公司的行業,行業趨勢向上或者觸底反彈時,優選行業裡的細分龍頭,或者做事比較踏實、專注,長期看空間大的公司。要求公司有好的商業模式,現金流高;能給股東創造價值,ROE高;收入、利潤複合五年15-20%左右的增速,也即5年業績需要翻倍。

偏好左側佈局,此時估值偏低或者估值合理,有可能賺到估值提升的收益,實現戴維斯雙擊。像業績能夠做到5年翻倍的個股,如果估值提升50%-100%,那麼就可能實現五年2-3倍的收益。

從國泰大健康看彪哥的投資風格

彪哥從2017年10月接手國泰大健康,最高連續6月回報71.46%,最差連續6月回報-29.52%。

國泰大健康持股較為集中,除醫藥生物和消費板塊外,還會擇機配置週期、中游製造等板塊標的。總體來說相對淡化擇時,更依賴行業及個股,以行業分散來對沖波動率。

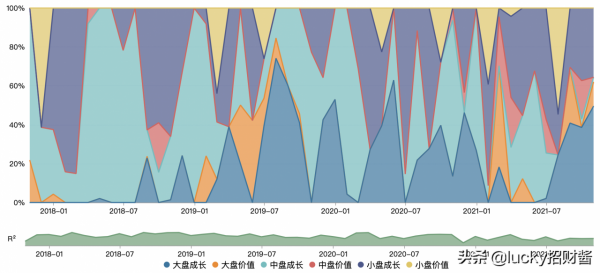

彪哥為成長型選手,偏好投資中盤成長股和小盤成長股。

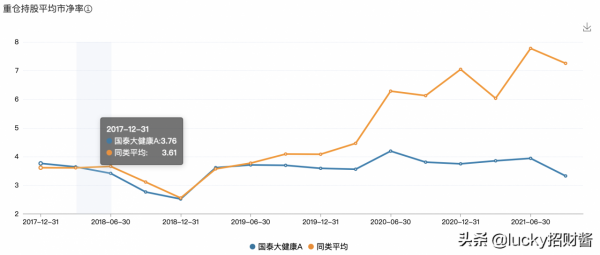

以絕對收益的思路來管理產品,關注公司估值,規避估值泡沫化很高的公司。

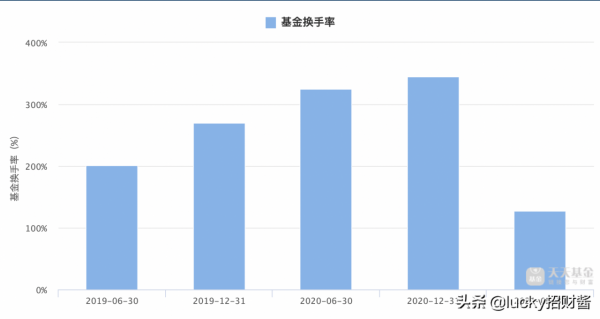

秉持盈虧同源不折騰、重倉買好交給時間,慢即是快的理念,換手率相對低。

文末小彩蛋:醫藥板塊投資錦囊

醫藥板塊的買入宜在年底進行,大機率上半年有行情,因為:

1)醫藥是典型的成長型行業,是少數每年能實現15-20%左右增長的行業,財報釋出後常常能完成估值的切換;而國內的股市常有春季躁動行情,醫藥板塊易受到資金的青睞。

2)春季因為溫差變化大等原因,人容易生病。近些年,春季出現了流感、疫情,助推了醫藥板塊行情。

經歷上半年的上漲,醫藥板塊估值會偏高,配置的價效比降低。所以,也就有了文章開頭說的“彪哥在今年6月份直播時,提示投資者當下醫藥板塊風險大於機會,對於醫藥基金需謹慎”。

要是今天的內容對你投資醫藥板塊有幫助,幫我點個贊和轉發吧~