(報告出品方/作者:廣發證券,曠實、葉敏婷)

一、全球流量增速放緩,東南亞帶來結構性機會

(一)核心地區流量增長觸頂,泛東南亞市場機遇大

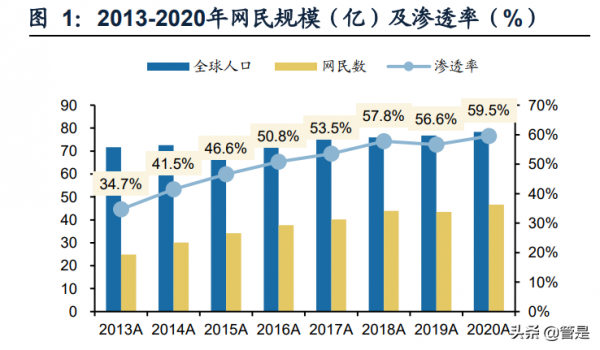

全球流量增長趨勢放緩,滲透率提升仍有區域結構性機會。根據WeAreSocial統計, 2018年以來,全球網際網路滲透速度放緩,2020年相較2018年僅提升1.7pct至59.5%。 Wind資料顯示,全球智慧手機出貨量自2016年以來呈現逐年下滑趨勢,PC出貨量多 年保持穩定,無顯著增長,流量增長動力不足。但各地區經濟、科技發展階段不同, 東南亞、拉美等地區起步較晚,目前正處於網際網路的快速成長期,仍有流量紅利,且 市場格局尚未固化,為SEA等公司帶來差異化機遇。

地區差異:發達地區流量增長觸頂,存量競爭加劇;東南亞地區貢獻主要增量。根 據allcorrectgames統計,歐美、日韓等發達國家及地區網際網路滲透率普遍處於較高 水平,這些地區目前已經進入流量存量競爭階段。而非核心地區滲透率不高,人口 基數大,佔據更大的網民基本盤,滲透率快速提升下,將創造出龐大的新增流量池。 截至2021年1月,東南亞地區網際網路使用者數達4.63億人,佔全球網民的9.9%,是除 東亞及南亞之外佔比最高的地區,但滲透率僅69%,遠低於發達地區,預計未來東 南亞地區將持續貢獻全球流量的主要增量。

東南亞機遇:市場仍有網際網路人口紅利,結構化機會凸顯。從經濟發展情況看,根 據Wind資料,除發達國家新加坡人均GDP較高外,東南亞其餘國家人均GDP仍處低 位,具備長期增長潛力。從網際網路時長看,東南亞地區人均上網時長遠高於全球平 均水平,其中,菲律賓高居首位,達到10.96小時/天,印尼、泰國、新加坡等地區人 均上網時間均超過8小時。相比其他地區,東南亞使用者花費在移動裝置上的時間更多, 使用者活躍度更高。龐大的人口基數及增量、經濟發展不均衡等因素共同決定了東南 亞市場的潛力,隨著智慧移動裝置的普及和地區經濟的持續發展,未來仍將存在巨 大的移動網際網路紅利,結構化機會凸顯。

在選定東南亞地區這一全球增速最快的龐大新興流量基本盤後,SEA又選擇了遊戲、 電商、移動支付三大具有高成長空間的賽道。

(二)遊戲市場地區差異顯著,非核心市場仍存在高成長價值

全球移動遊戲市場規模增長明顯,海外手遊市場空間巨大。受全球疫情影響,遊戲 成為居家隔離的主要娛樂方式之一,根據伽馬資料和Newzoo資料,2020年全球移動 遊戲市場規模呈現明顯增長,總市場規模達到869億美元,同比增長26.4%,佔遊戲 市場規模的比例超過50%。2021年,手遊市場規模預計將達到907億美元,同比增長 4.4%(NewZoo在2021年6月預測)。海外手遊市場增長驅動來看,我們認為對於日 韓、西歐、北美等遊戲產業發達地區,手遊市場增長主要來自手遊使用者滲透率和 ARPU值的持續提升,內容供給升級將是重要驅動力。而對於拉美、東南亞等經濟欠 發達地區,目前網際網路滲透率和遊戲使用者滲透率均處於低位,手遊市場增長將受智 能硬體、通訊裝置等升級迭代以及居民消費能力提升驅動。

付費習慣看,全球遊戲市場ARPU地區差異顯著,北美及西歐領跑。根據Morgan Stanley資料,中國玩家付費意願顯著高於其他地區,2020年全球從不充值玩家比例 26%,美國、日本分別為32%、39%,而中國僅9%,意味著中國的絕大部分玩家能 夠轉化為付費玩家。付費能力看,玩家付費水平透過ARPU值體現。2020年,全球遊 戲市場ARPU值達60美元,但地區差異顯著。以北美、西歐為首的成熟遊戲市場ARPU 遠高於其餘地區。2020年北美市場ARPU值達190美元,居全球首位;西歐ARPU在 2019年迎來猛增,同增23%至119美元,帶動歐洲整體付費水平的提升,2020年, 歐洲ARPU值達到77美元。成熟遊戲市場具有付費能力的高質量玩家佔比更高,付費 能力更強,ARPU值持續提升驅動地區手遊市場規模持續增長。

非核心地區具備成長優勢,藍海市場存在機遇。相較於核心市場,東南亞、拉丁美 洲等地區佔全球總流水比值較低,市場成熟度不足,玩家付費意識尚未被充分培養。 但在使用者使用時長及增速方面有絕對優勢,市場成長空間大、增長速度快。且小市 場也有部分高ARPU值的大R玩家,仍存在可以開發的藍海市場。根據Adjust資料, 2020年全球遊戲增長指數Top10中,阿根廷、越南、巴西等東南亞、拉丁美洲國家 位居前三,Top10大部分為非核心市場,彰顯藍海市場的成長價值。東南亞、拉美兩 大地區也是SEA遊戲業務重點佈局的區域。

(三)全球電商市場方興未艾,泛東南亞市場電商業務增長曲線陡峭

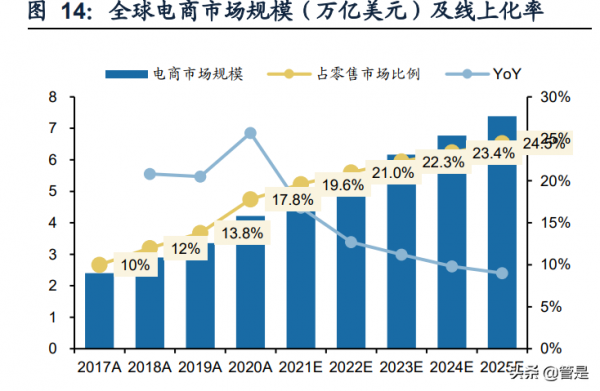

全球電商市場規模持續穩增,電商訂單質、量雙升。隨著電子商務的高速發展,全 球零售行業迎來全新業態,線上化率持續提升。根據eMarketer統計資料,2020年全 球電商市場規模達到4.2萬億美元,零售線上化率達17.8%。20Q2以來,全球電商訂 單各季度呈現單均價值與訂單總數量共同提升的趨勢。未來,隨著全球電商市場規 模的持續增長,線上化率將進一步提升,電商賽道增長空間可觀。

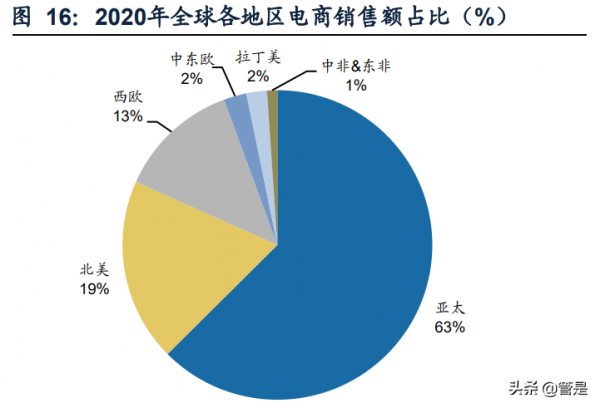

電商地區發展差異性顯著,經濟發達地區貢獻大部分市場規模。歐美、日韓、中國 等地區,居民消費需求旺盛,疊加更為完善的基礎設施,電商業務發展成熟。根據 eMarketer資料,2020年亞太地區電商GMV佔全球比重為63%,其中,韓國、中國、 日本的人均電商銷售額分列全球第3、4、7名。非核心地區電商行業發展受制於地區 發展水平落後、基礎設施建設欠缺、商品運輸成本高、使用者心智尚未養成等因素,目 前仍處在發展初期,市場規模較小。以印度來看,2020年人均電商GMV僅40美元, 與最高的英國(2657美元)差距顯著。

非核心地區成長曲線陡峭,電商行業仍處在早期市場開拓階段。相比電商產業發達 地區,非核心地區處在業務發展初期,增速較快。根據Adjust資料,2020年電商應用增長指數Top10國家中,發展中國家佔比達到80%。電商業務在東南亞等藍海市場具 有更多潛在機遇。根據eMarketer統計,菲律賓、馬來西亞在2020年全球電商零售增 速排行中位列第一、二位,分別達到25%、23%,遠超全球平均水平。受疫情影響, 東南亞線下實體零售業務受到嚴重打擊,電商市場成為新增長點,線上消費習慣養 成推動2020年東南亞電商總交易額達到620億美元。

基礎設施建設為電商物流提供堅實保障,物流體驗與電商營運息息相關。隨著東南 亞各國城市化發展加速與運輸基礎條件持續改善,居民電商消費需求持續發酵,有 關政策也相繼出臺,推動物流規範化。泰國政府將“大力投資基礎物流運輸設施”列 入《國家經濟和社會發展計劃》,提出將物流成本在GDP的佔比從14%降至2021年 的12%(發達經濟體對於這一比例的定義為10%-14%,越低代表物流基礎設施越完 善,越利於電商行業發展)。對電商行業參與者來說,加速投資構建自營物流網路與 平臺配套物流服務將為其進一步開啟東南亞電商市場創造有利條件。受益於行業的 加速發展,SEA的電商業務在東南亞地區也加速起量。

(四)移動支付滲透全場景,泛東南亞與拉美地區加速普及

全球移動支付市場持續擴張,中國成為最大市場。隨著全球網際網路的普及,移動支 付滲透至從交通運輸到餐飲外賣的日常生活全場景,推動市場規模持續擴張。根據 Statista資料,2020年全球移動支付市場規模達到5.47萬億美元,同比增長15.8%。 伴隨線上支付場景的豐富與全球使用者群體的擴大,市場規模仍將進一步提升。其中, 中國受益於支付寶、微信支付等便捷支付方式的廣泛普及與使用者心智的成熟,是全 球最大的移動支付市場,2020年中國市場佔全球移動支付市場規模的比重達45%。 相比而言,其他使用者則對信用卡、現金支付仍有一定依賴性,移動支付習慣的培養 仍需時日。

東南亞移動支付方興未艾,成為全球增長最快地區。2019年,移動支付取代信用卡 成為全球使用最廣泛的支付方式,2020年,全球疫情進一步加速移動支付的普及。 根據Juniper Research釋出的報告,東南亞是移動支付增長最快的地區,其次是拉丁 美洲、非洲和中東。東南亞地區手機錢包滲透率最高的國家是馬來西亞(40%),其 次是菲律賓(36%)、泰國(27%)和新加坡(26%),預計到2025年,泛東南亞 地區移動支付體量將比2020年增長311%,移動支付蓬勃發展。目前,東南亞地區移 動支付處在快速擴張的早期階段,市場格局尚未固化,支付手段多元,SEA在此時 入局,能夠最大程度觸達更廣泛的使用者基本盤。

除了賽道機遇,東南亞獨特地區特徵鑄就的進入壁壘也為SEA帶來了差異化競爭機 會。東南亞各國經濟發展階段以及對於遊戲、電商、移動支付等產業的監管制度差 異顯著,需要極強的本地化運營能力。從地理文化特徵看,東南亞地理位置分散,地 況複雜,城市化水平僅57%(發達國家82.5%,世界平均58.3%),大量人口居住於 小城鎮,對電商玩家提出了更高的物流、供應鏈要求。隨著居民對線上電商的龐大 需求持續發酵,加速投資構建自營物流網路與平臺配套物流服務將為SEA進一步打 開東南亞電商市場創造有利條件。同時,東南亞地區銀行滲透率低,擁有線上支付 網路的玩家競爭優勢明顯,發展機遇大。瞄準東南亞新興流量市場,定位遊戲、電 商、移動支付三大具有高成長空間的賽道,SEA以差異化競爭優勢,實現業務的迅 速擴張,成為東南亞地區首屈一指的頭部網際網路公司。

二、SEA:定位東南亞藍海市場,騰訊賦能,遊戲、電商、數字金融三大業務共振

(一)管理層能力優秀,遊戲業務起家,騰訊持續賦能

SEA是一家在泛東南亞(GSEA,包括中國臺灣、印尼、越南、泰國、菲律賓、馬來西亞、 新加坡)市場處於領先地位的網際網路公司,公司業務由數字娛樂(專注於線上遊戲)、 電商平臺與數字金融服務(專注於電子錢包服務)構成,主要運營Garena、Shopee、 SeaMoney三大核心平臺。

SEA股權結構簡單,公司高管持股比例高,複合背景管理層能力優秀。公司創始人、 CEO李小冬總持股比例達到25.1%,具備工學與管理複合背景,有多年跨國公司工 作經驗,熟悉GSEA地區經濟、市場發展狀況。聯合創始人、營運長Gang Ye個 人持股6.7%,曾任公司CTO,擁有卡耐基梅隆大學計算機科學和經濟學雙學士學位, 有豐富本地運營經驗。在複合背景、本地化運營經驗多重加持下,SEA高管團隊以 前瞻性的戰略眼光,抓住東南亞地區遊戲、電商以及支付產業發展風口。

騰訊控股賦能,為公司帶來豐厚資源。騰訊自2010年起,多次給予SEA資金與資源 支援,賦能SEA實現遊戲、電商等核心業務的迅速擴張。2010年,騰訊首次入股 Garena;2014年,Garena獲得騰訊A輪融資數千萬元人民幣;2017年,騰訊成為SEA 的最大股東。截至目前,騰訊持有公司22.9%的股份,仍是公司最大的機構股東。從 高管配置上看,騰訊營運長任宇昕自2013年起擔任SEA董事會執行董事,深度 參與公司決策。

除了資金與資源的一路傾斜,騰訊也為SEA提供了寶貴的經驗借鑑。在遊戲業務的 發展上,Garena借鑑了騰訊遊戲“打造平臺吸引使用者——代理頭部遊戲實現崛起— —提升自研能力鞏固龍頭地位”的發展路徑。支付業務方面,騰訊的支付業務在國 內網際網路人口紅利期推出,透過嵌入微信的方式實現快速發展;2015年將支付業務 整合,並持續拓展業務矩陣。電商業務方面,騰訊仍在探索可行路徑,自2013年起, 就以投資外部平臺為主,不再自建運營電商平臺;但對於SEA而言,國內仍有阿里 等電商巨頭可借鑑。SEA在借鑑騰訊以及阿里等巨頭的發展經驗基礎上,因地制宜, 抓住GSEA市場所處發展階段相對滯後的時間差,降維打擊,實現藍海擴張。

具體來看,SEA的發展路徑主要分為三個階段:早期萌芽期確定核心業務,加速成 長期積極引入外部資本,高速擴張期實現協同發展。2009年,Garena(SEA前身) 由李小冬等人創立,成為GSEA地區首屈一指的遊戲發行商,區域內的市佔率持續提 升。2014年,公司在越南率先開始拓展電子金融服務,推出AirPay平臺(SeaMoney 前身)。2015年,開始拓展電商業務,推出Shopee平臺。2017年,公司更名為SEA Ldt,並於當年9月在紐交所正式上市。2019年以來,SEA加快全球化佈局,旗下業 務實現多元變現,電商平臺Shopee於2019年在巴西上線,宣告SEA向拉美市場的進 軍。遊戲、電商業務日趨成熟,SeaMoney作為SEA生態體系內重要的移動支付手段, 也將持續受益,三大業務協同效應強化,有望帶來業績的持續增長。

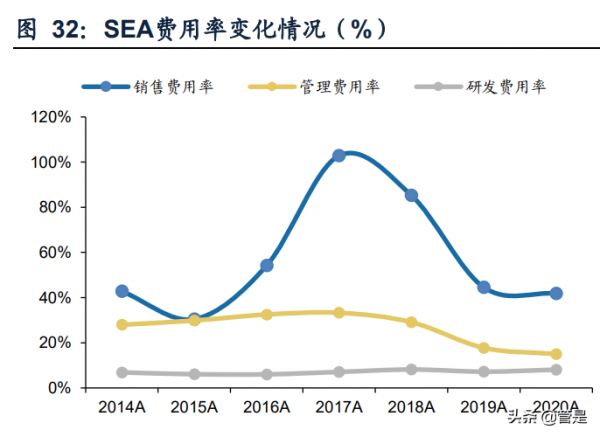

(二)業務板塊橫縱向拓展,遊戲、電商、支付業務協同發展

整體業績來看,2019-2020年,遊戲與電商兩大核心業務高速成長,驅動公司營收保 持超過一倍的高增速。結構來看,2020年電商業務提升至50%,遊戲業務貢獻佔比 相應下降至46%。淨利端,受電商業務發展初期大力度投入和全球新市場開拓的影 響,虧損有所加大,2020年歸母淨利潤為-16億美元。成本與費用端,受電商發展初 期大量推廣投入影響,17-18年,公司整體毛利率下降,銷售費用率有所提升。而2019 年以來,電商業務毛利率轉正,公司整體毛利率2020年回升至30.8%,銷售費用率 回落至45%以下。總體來看,公司三大業務協同,遊戲業務發展成熟,19年以來, 疫情進一步加速了業績增長,貢獻穩定現金流;電商業務高速成長,電商GMV及訂 單量持續高增,推動電商收入保持連續四年超過1倍的高增速,雖然銷售費用持續增 長,但佔GMV比例相較18年以前有明顯回落;數字金融業務目前僅貢獻營收的1%, 但依託遊戲+電商優勢,正在加速發展。三大業務協同,共同驅動業績持續增長。(報告來源:未來智庫)

遊戲業務依託Garena平臺開展,後者是GSEA地區線上遊戲市場龍頭遊戲平臺,為使用者提供優質、熱門的移動遊戲與PC遊戲。2019年公司遊戲業務營收同比增長高達 145.6%至11.36億美元,登頂GSEA遊戲市場。2020年,疫情之下,遊戲業務繼續保 持高增態勢,全年營收達20.16億美元(YoY+77.46%)。從玩家規模看,季度使用者 數與付費使用者數持續增長,在經歷過前期市場極速擴張帶來的付費率下滑後,付費 率自2018年以來強勢反彈,截至2021Q3,季度付費使用者數達到93.2百萬,付費率達 到12.8%。

電商業務依託Shopee開展,發展勢頭迅猛,不斷擴張市場,業績高速增長。電商業 務自上線以來,始終保持高增速擴張。自2017年到2020 年,Shopee的GMV 從41.1 億美元升至354億美元,三年CAGR高達235.6%,訂單總量從2.45億升至28億單 (YoY+132.8%),市場擴張成效顯著。

依託遊戲+電商優勢,公司數字金融服務快速發展。GSEA地區使用者移動支付使用習 慣逐漸養成,未來市場規模將進一步提升。SeaMoney作為更為便捷的移動支付手段, 將持續受益。藉助Shopee在GSEA市場的電商優勢與Garena吸引的大量使用者群體, SeaMoney主攻移動支付與網際網路金融市場,2020年,SeaMoney業務已經成長為 GSEA地區領先的數字金融服務提供商。三大主營業務憑藉各自的核心競爭力與相 互間的協同效應,實現業績的高速增長。

三、遊戲業務:獨代優勢打造競爭壁壘,本地化運營能力與研發能力共築護城河

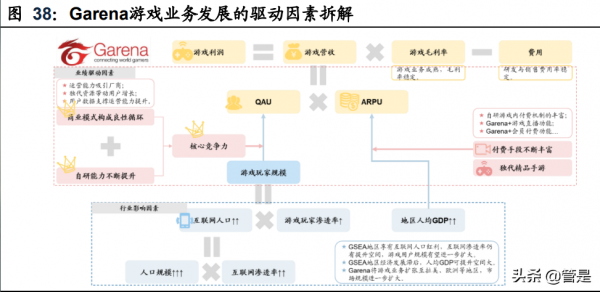

我們對遊戲業務發展的驅動因素進行拆解,按季度營收=QAU(季活躍使用者數)× ARPU值拆解。行業發展來看,如前述分析,東南亞、拉美等經濟欠發達地區,目前 遊戲市場規模主要由玩家規模提升驅動,玩家規模增長驅動來自於東南亞地區互聯 網滲透率和遊戲玩家滲透率的共同提升;ARPU值來看,當前東南亞市場ARPU值則 受制於地區經濟發展水平,未來有較大增長空間。SEA本身的遊戲業務增長驅動來 看,公司良性迴圈的商業模式和不斷提升的自研能力構成兩大核心競爭力,驅動公 司市佔率提升,持續獲取更大的玩家基本盤,促進QAU持續增長。平臺獨代的精品 手遊和不斷豐富的付費手段分別從內容端和變現方式兩頭髮力,提升ARPU值。

(一)Garena:定位藍海遊戲市場,背靠騰訊,穩居龍頭位置

GSEA及拉美遊戲市場高速成長,國內精品手游出海更具競爭優勢。從遊戲市場發 展階段看,以越南、泰國、印尼、巴西等為代表的GSEA及拉美市場仍處在高速成長 期,使用者時長與使用者規模將持續增長。根據Newzoo報告,2021年中東、非洲、拉美 地區玩家規模增速最快,包括GSEA地區在內的亞太市場玩家規模將佔到全球總規 模的54%,遠高於其他地區。

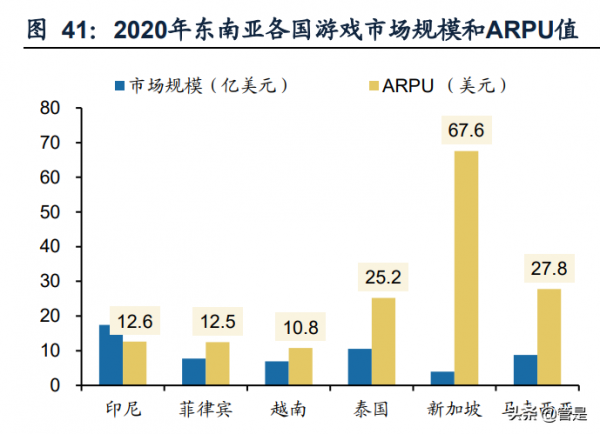

付費能力看,地區ARPU值處於低位,玩家付費心智有待培養。根據allcorrectgames 資料,2020年,除新加坡(ARPU值68美元)外,東南亞各國ARPU值普遍低於30美 元,整體仍有很大提升空間,疊加網際網路人口紅利帶來的更大使用者基本盤,流水錶 現更具高成長價值。

從廠商競爭格局看,GSEA遊戲市場頭部遊戲絕大部分由中國廠商研發,表明國內 遊戲出海GSEA地區的適應性良好。以《PUBG Mobile》、《原神》等為代表的國內 精品手遊近年來出海勢頭強勁,在全球市場逐漸開啟局面。GSEA遊戲市場由於歷史 背景、文化習俗的相似性,成為國內精品手游出海的優選,代表廠商有沐瞳科技 (MOBA《Mobile Legends》)、米哈遊(RPG《原神》)、莉莉絲(SLG《萬國 覺醒》)、騰訊(FPS《PUBG Mobile》)等,均有代表作進入這些地區手遊Top 10。

瞄準GSEA藍海遊戲市場,深耕多年的Garena表現最為亮眼。根據App Annie資料, Garena旗下手遊在各個市場均穩定處於暢銷榜頭部,在越南、泰國兩大主要遊戲市場,Garena兩款手遊(MOBA《Arena of Valor》和FPS《Free Fire》)均位列前三, 彰顯公司在GSEA地區遊戲市場的極強統治力。

Garena以GSEA地區的端遊代理運營起家。2010年,公司獲得全球端遊大IP《英雄 聯盟》在GSEA地區的代理權,開啟遊戲業務發展局面。2011-2019年間,先後代理 了包括《Firefall》、《FIFA ONLINE 4》、《PUBG Lite》在內的多款熱門端遊,為 Garena平臺引流大量重度遊戲玩家,形成龐大的使用者基礎。2015年起,公司敏銳抓 住全球移動遊戲風興雲蒸的浪潮,遊戲業務重心向移動端轉移,並代理了以網易和 騰訊兩大巨頭為首的國內廠商推出的眾多成功產品。

2017年底,Garena推出首款自研手遊《Free Fire》,開啟研運一體化轉型。《Free Fire》上線以來,熱度席捲全球,成為炙手可熱的爆款手遊,實現了拉美、歐美等市 場第二增長曲線的突破。隨著使用者規模的持續增長與《Free Fire》、《王者榮耀》、 《CODM》等核心產品的運營成熟,Garena繼續維持在GSEA地區極強的核心競爭 力,穩居龍頭地位,是公司的“現金奶牛”,持續貢獻穩定現金流。

(二)本地化運營能力:吸引騰訊等優質廠商合作,構建良性迴圈的商業模式

Garena打入GSEA下沉市場,因地制宜開發遊戲內容,積累深厚的本地化運營經驗。 端遊時代,GSEA地區發展滯後,PC普及率不高,造就了網咖的盛行。Garena打造 了2000人的地推團隊,深入下沉市場,直面網咖老闆商談合作,透過網咖形成一個 個遊戲分發點,構建“網咖聯盟”,實現網咖高滲透率的同時,積攢了深厚的本地化 運營與地推的經驗。同時,GSEA地區文化、經濟、語言、市場等非常多元化,Garena 因地制宜,將遊戲內容本土化,為特定市場提供定製化的遊戲內容,最大化迎合當 地文化特色,增強遊戲對當地使用者的吸引力。在中國臺灣市場,Garena在《Arena of Valor》 的翻譯內容和英雄設定方面進行了大量中國臺灣地區本土化工作,對其英雄人物的設定 和命名都作了較大調整,每一位角色都有獨具特色的臺詞內容與專門配音;在泰國 市場,Garena在《Arena of Valor》的遊戲畫風上做了更國際化的調整,歐美風更加 凸顯,同時在遊戲英雄名稱中加入了泰國的特色英雄。在哥倫比亞,《Free Fire》 邀請著名球星哈梅斯·羅德里格斯和奧斯皮納在Garena+(競時通)平臺進行遊戲直 播,吸引了超過100萬人觀看。

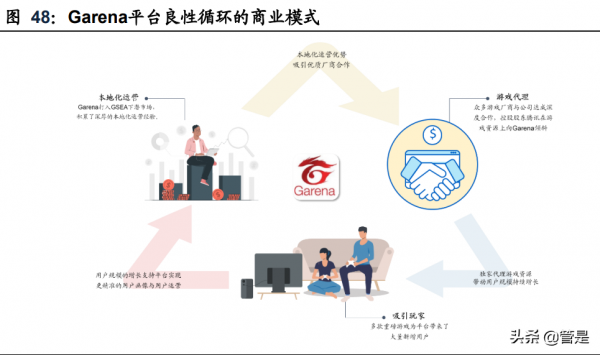

Garena的本地化運營能力吸引了眾多遊戲廠商與公司達成深度合作,獨家代理優勢 構築平臺競爭壁壘。公司憑藉有競爭力的本地化運營水平與領先的市場地位吸引了 包括騰訊、網易、Riot、EA、Red5在內的多家知名遊戲廠商達成深度合作,部分遊 戲簽訂了區域獨家代理協議。騰訊控股在GSEA地區的遊戲業務版圖擴張藉由 Garena平臺實現,除《和平精英》由騰訊自運營外,大部分重點產品都交由公司獨 家代理,天美、北極光、魔方等工作室均有頭部手遊授權Garena獨家代理發行,其 中包括兩款現象級爆款作品《Arena of Valor(王者榮耀)》(MOBA,天美工作室 研發,2016年代理)、《CODM(使命召喚手遊)》(FPS,天美工作室研發,2019 年代理)。頭部手遊的獨家代理優勢進一步提升Garena的盈利水平。2018年,騰訊 與Garena的戰略合作進一步加深,公司獲得騰訊遊戲5年的優先購買權。隨著合作關 系的加深,騰訊遊戲資源的傾斜將為Garena帶來營收的持續增長。

在遊戲引入上,Garena對市場機會具有高度敏感性,抓住端轉手時機,著力發展重 度手遊。一方面,GSEA地區網際網路發展起步晚, 2015年起,公司及時抓住GSEA 端轉手時機,推出多款在中國成熟手遊市場得到驗證的成功產品;同時為保留數量 仍舊可觀的PC端玩家,繼續保持對已有端遊的運營。另一方面,在遊戲品類的篩選 上,Garena針對不同地區玩家品味偏好的不同,以各個地區細分市場為單位,將不 同品類遊戲投放到不同市場中國。臺灣地區玩家偏好與大陸玩家類似,更偏好角色扮演 類手遊,Garena在中國臺灣地區先後代理了《夢幻西遊》、《天涯明月刀》等多款國內 頭部MMORPG產品,結合公司優秀的本地化運營能力,更易打入當地遊戲市場。 品 類結構看,Garena代理運營的遊戲以重度手遊為主,該類遊戲具有玩家遊戲時長與 APRU值雙高的特點,這也和GSEA地區行業發展特徵有關。由於該地區發展滯後, 重度玩家的遊戲習慣在移動端直接得到培養,不像歐美、日本等行業起步較早的地 區,重度玩家更多停留在主機、PC端。根據伽馬資料,2021年上半年東南亞地區手 遊流水中,FPS、RPG、MOBA 等重度手遊佔比更高,也是Garena重點佈局的幾大 品類,更符合GSEA地區遊戲玩家的喜好。其中,表現更為亮眼的幾款代表性MOBA 和FPS手遊貢獻主要流水,長生命週期下,下載量與流水有望持續攀升。

自有發行平臺Garena+為玩家提供社交、直播等功能,使用者粘性提升。Garena+是 公司自有遊戲發行平臺,為不同地區玩家提供所在地區的遊戲服務,同時具備與 Steam類似的社群屬性。與Steam不同的是,Garena+更地區化,符合公司一貫的本 地化運營風格。Garena+支援社交功能,玩家可以新增好友、建立自己的戰隊。 Garena+平臺提供不同遊戲專屬入口,精細化運營,打造針對性更強的遊戲社群。此 外,Garena平臺還提供直播、電競賽事等功能,提升使用者活躍度與使用者粘性。除此 之外,Garena還開發了具有強大資料分析能力的技術平臺,自動化運營能力的提升 幫助公司提供更高效、精準的遊戲服務。該平臺可以整合和跟蹤公司遊戲業務運營 的各個方面,包括遊戲的重新設計和本地化、分銷、支付渠道管理、使用者研究、虛擬 商品銷售、營銷、交叉推廣、遊戲開發和遊戲服務等。平臺使用複雜演算法,根據使用者 個人資料、遊戲歷史記錄等資訊,實現內容的精準投放和高效分發。

本地化運營吸引優質廠商合作,獨家代理遊戲資源帶動使用者規模持續增長,構成良 性迴圈。Garena的本地化運營優勢使其成為眾多遊戲廠商在GSEA地區的首選合作 物件,為平臺帶來了大量新增使用者。使用者規模的增長支援平臺實現更精準的使用者畫 像與使用者運營,進一步鞏固了Garena的領先地位,繼續吸引更多優秀廠商與平臺達 成代理運營合作。良性迴圈的商業模式下,公司遊戲業務始終保持業績的穩健增長, 成為公司短期營收的主要支撐。

(三)研發能力:研運一體化打造核心競爭力,《Free Fire》驗證長期成長邏輯

為了進一步鞏固競爭壁壘,公司適時提出強化研發能力的戰略,招聘人才,加快收 購步伐,構建遊戲多元化矩陣,研運一體化打造核心競爭力。研發投入來看,目前 Garena自研工作室的研發人員已經超過750人,從Garena國內招聘資訊中也能夠看到,除了大量的發行崗位,遊戲製作人、主策、主程、主美也是招募物件。研發內容 上,Garena並不侷限於FPS手遊品類,而是將目光投向更加多元化產品,對SLG、 女性向、三消、卡牌等品類的相關人才都有需求,美術崗位也有對寫實/卡通/魔幻/二 次元等多元化題材相關研發人才的需求。研發儲備看,目前上海研發工作室有兩款 產品在研,未來Garena將會有更多的自研產品浮出水面。研發費用看,近三年研發 費用保持連年翻番的高增速。隨著研發投入的逐年加大,研發實力的提升將極大鞏 固公司競爭壁壘,研運一體化打造遊戲業務堅實的護城河。高投入外,公司還透過 收購來完善研發能力。2020年1月,Garena宣佈收購加拿大獨立遊戲工作室Phoenix Labs。Phoenix Labs的核心成員來自Riot、暴雪等。目前,Phoenix Labs擁有100多 位員工,在溫哥華、舊金山以及西雅圖等地設有辦事處。完成收購後,Garena的產 品研發矩陣得到完善,全球化戰略也有望進一步升級。

《Free Fire》的火爆驗證Garena長期成長邏輯,運營能力與研發實力雙翼共振,帶 來業績的騰飛。2017年12月,公司推出首款自研手遊《Free Fire》,主打GSEA、 拉美等下沉市場;截至2021年7月底,Google play下載量已經突破10億次,成為一 款里程碑式的吃雞手遊。市場頭部吃雞手遊如《PUBG Mobile》、《堡壘之夜》等對 於使用者的硬體配置有更高的要求,而GSEA地區受制於經濟發展水平,使用者硬體配置 整體不高。《Free Fire》瞄準頭部手遊不太重視、競爭不太激烈的GSEA、拉美等下 沉市場;同時基於地區使用者手機配置大多不高的情況,對遊戲體量、畫質、玩法等進 行一定精簡與最佳化:(1)《Free Fire》的安裝包更小,以減輕使用者手機記憶體空間負 擔,雖然犧牲了一定的畫質,但能夠適配更多中低端使用者終端裝置;(2)在玩法上, 《Free Fire》做了更輕量化的調整,對戰人數規模從100人減少到50人,加入帶有 RPG元素的設定,相容市場的同時,凸顯遊戲的差異性。同時,Garena針對不同市 場做出了本土化、精細化運營,根據當地習俗制定遊戲活動,如泰國潑水節、巴西狂 歡節等,與眾多明星、KOL合作,舉辦不同規模的電競賽事,增強遊戲吸引力,提升 使用者粘性。在運營能力與研發實力的雙重加持下,《Free Fire》迅速成為全球炙手 可熱的爆品,吸金能力強勁,Garena研運一體化的長期競爭優勢凸顯。

《Free Fire》坐擁玩家基數龐大的泛東南亞新興市場,開始將目標瞄準全球市場, 開啟第二增長曲線。由於蘋果與Epic渠道分成的爭端,2020年8月13日,App Store 下架了大熱的《堡壘之夜》,市場出現了空缺,《Free Fire》異軍突起,在GSEA與 拉美市場一路高歌猛進。根據Sensor Tower統計資料,2020年,在印尼和泰國,《Free Fire》在戰術競技手遊領域的市場佔有率分別為83%和78%。在拉丁美洲各國,其市 場佔有率均超過60%(巴西市佔率達到82%)。美區來看,《Free Fire》的市場份額 從2020年3月的12%,激增至2021年2月的46%,成為美區最受歡迎的戰術競技手遊, 成功解鎖美國下沉市場。全球排行來看,APP ANNIE顯示,自2017年發行以來,《Free Fire》的熱度居高不下,2019-2020年連續登頂全球下載量最高的手機遊戲榜首。2020 年該遊戲在海外射擊手遊暢銷榜排名第2,僅次於《PUBG Mobile》。2021年上半年, 《Free Fire》成為全球收入最高的手遊Top 8,逐步穩定海外手遊暢銷榜頭部位置。

得益於電競市場的進一步挖掘,以《Free Fire》為代表的電競賽事在GSEA地區日 趨火爆。2019年,Garena開始舉辦一系列電競賽事,宣告公司代表性手遊《Free Fire》 的電競化之路正式開啟。2019年11月,Garena在巴西首都里約熱內盧舉辦了首屆 “Free Fire World Series”,最高同時線上人數達到了200萬。2020年6月,《Free Fire》引入全新賽事“Free Fire Asia All Stars 2020”,邀請了眾多職業選手和主播 參賽,進一步擴大了品牌和賽事的影響力。此外,Garena也已經成功在巴西、越南 等市場建立專屬的職業聯賽,打造完整的賽事體系。根據公司2020年年報資料,2020 年《Free Fire》相關內容在YouTube上創下了全球範圍內超過720億次的觀看記錄, 連續兩年成為YouTube上觀看量排名最高的手遊。電競賽事與直播的如火如荼,為 遊戲帶來更大流量,進一步提升了遊戲的流水收入。全球電競行業的迅速發展,將 為《Arena of Valor》、《Free Fire》等競技類手遊帶來新一波流量增長。

我們根據2020年公司遊戲流水中37%為遞延收入,測算單款產品《Free Fire》為 Garena貢獻約13.4億美元的收入,佔遊戲業務總營收的66.7%。這一收益不僅得益 於東南亞和拉美市場的開拓,同樣得益於全球化戰略的實行。值得一提的是,排名 第一的《王者榮耀》海外收入主要來自於中國臺灣和泰國,《王者榮耀》在這兩個地區同 樣由Garena代理發行。

在本地化運營能力與研發實力雙輪驅動下,公司遊戲業務有望繼續保持在GSEA地 區遊戲市場的龍頭地位。同時,在產品矩陣多元化、全球化戰略推進、電競市場迅 速拓展的共同助力下,Garena市場份額有望進一步擴張,玩家規模與流水回報的持 續攀升為公司提供穩定的營收增長。(報告來源:未來智庫)

四、電商業務:定位龐大下沉市場,流量及供應鏈優勢明顯

我們對電商業務發展的驅動因素進行拆解,分別來看GMV以及take rate。GMV受電 商行業發展因素驅動,根據前述我們對全球流量結構的分析,東南亞、拉美等地區 的電商市場規模目前由使用者規模提升驅動, Shopee相對優勢明顯,擁有更高市佔 率,GMV持續增長。而take rate(貨幣化率)在電商發展的早期,並非業績增長的 核心驅動力。成本與費用端,Shopee自建物流,規模效應有望驅動單均成本持續降 低;運營能力打造流量優勢,疊加品牌認知提升,營銷費用率有望最佳化。多維優勢打 造Shopee在東南亞市場的強競爭力。

(一)Shopee:新興市場成長空間巨大,電商業務發展勢如破竹

GSEA地區電商滲透率處於低位,使用者消費習慣有待培養,印尼為首的藍海市場擁 有巨大發展潛力。根據eMarketer資料,2019年東南亞五國(印尼、泰國、馬來西亞、 越南、菲律賓)電商滲透率均低於5%,其中,最大電商市場印尼滲透率達到4.26% (同時期英國19.3%,中國20.7%),仍處在電商業務發展初期。受疫情影響,以印 尼為首的東南亞各地區電商市場規模均處在高速成長期,其中,印尼2020年電商市 場規模達到320億美元(YoY+52%),遠高於東南亞其他地區。高漲的消費需求下, 東南亞地區電商市場擁有巨大發展潛力。根據Statista預測,東南亞電商市場規模 2025年將達到1720億美元。

本土工業的落後與日益擴大的消費需求間的矛盾為電商平臺創造了更大成長空間。 由於東南亞地區經濟發展水平較低,本土產業發展落後於全球產業發展前沿,消費 者更偏好線上購買電子產品(零售線上化率為29%,下同)、服飾(15%)、家用電 器和傢俱(13%)等更具有時代特徵的商品。隨著居民可支配收入的不斷提高與互 聯網經濟的蓬勃發展,消費者需求的擴大將為電商平臺創造更大機遇,不同品類商 品滲透率均具有可提升空間。

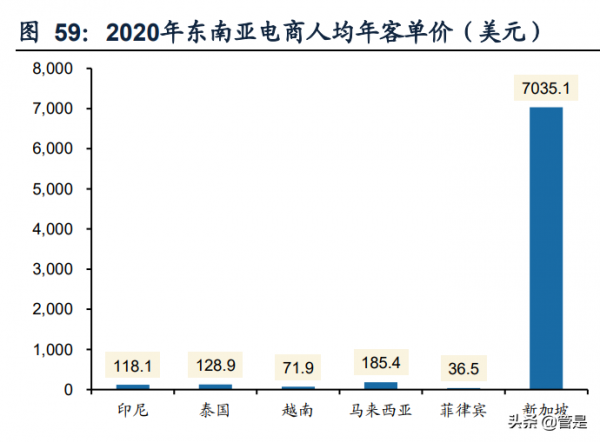

東南亞電商市場具有“薄利多銷”特徵。以市場規模=人均客單價×人均訂單數×用 戶規模去看行業發展驅動,東南亞電商發展仍處於早期階段,市場規模的擴大更多 來源於電商平臺使用者規模的迅速增長,根據人均年客單價=當年GMV/總人口,2020 年,除新加坡(7035美元/人)外,其餘各地區人均客單價處於較低水準,印尼菲律 賓僅36.5美元/人,越南71.9美元/人,“薄利多銷”是主要特徵。

中國臺灣地區具備地緣優勢,語言文化的相近極大降低了電商平臺進入難度。而相比其 他東南亞國家,我國臺灣地區電商市場規模大,2019年達到43360億新臺幣(約1550 億美元),並以7%左右的增速持續提升,地緣優勢大大減輕了跨境物流壓力,語言 文化的相似性使得本土化運營難度降低。中國臺灣站點是Shopee各個站點中流量較高、 客單價最高的市場,也是入駐平臺賣家最多的站點,Shopee在中國臺灣地區已經牢牢佔 據龍頭地位。

以巴西、墨西哥為代表的拉美新興電商市場規模較大,Shopee或可複製GSEA市場 成功經驗。根據Statista資料,2020年拉美地區電商市場規模達到836.3億美元,巴 西、墨西哥是兩大核心市場,2019年,Shopee正式進軍巴西,主營業務為跨境電商, 目前已經在巴西市場取得了巨大突破。

Shopee發展勢頭迅猛,在GSEA地區開疆拓土,貨幣化率持續提升。Shopee自2015 年成立以來一直保持高速成長,僅5年時間在母公司營收佔比就已提升至40.6%。 Shopee主要的貨幣化手段包括向賣家提供付費廣告服務、收取佣金和增值服務收費 等,受益於平臺豐富的推廣渠道,貨幣化率持續提升。2021Q3,Shopee貨幣化率達 到7.14%,同比提升2.1pct。Shopee的收入還包括平臺自營店鋪銷售商品的收入。乘 著新興市場在移動時代的崛起之勢,Shopee從移動端切入,以東南亞市場為基本盤, 持續開拓更加廣闊的拉美市場。同時,Shopee今年也開始拓展歐洲市場,已經入駐 法國、波蘭、西班牙等地區。

(二)競爭格局: Shopee 戰略更加下沉,本地化運營優勢明顯,反超 Lazada

東南亞電商流量向Shopee與Lazada兩大巨頭集中,國內網際網路巨頭的投資為兩大 平臺帶來現金流、成本、流量等多重優勢加持。消費者天然偏好物美價廉的電商平 臺,東南亞地區電商平臺每單獲取收益低,平臺建設前期投入大,需要靠大量訂單與使用者規模支撐平臺發展,小平臺更難生存。Shopee、Lazada兩大電商平臺,分別 背靠騰訊、阿里,有更充裕的資金支援,平臺建設更加完善,跨境電商業務能夠向東 南亞地區輸送國內更高質量、更多元化、更潮流的商品。國內成熟的電商全產業鏈 業態也為平臺發展提供了更多經驗借鑑,現金流、成本、流量多重優勢加持,兩大平 臺牢牢佔據了東南亞電商市場的頭部位置。馬太效應下,TOP2在東南亞地區市佔率 有望進一步提升。

Lazada:率先開啟東南亞電商市場,阿里投資控股帶來技術、物流、平臺建設經驗 等全方位支援。Lazada於2012年在新加坡成立,在東南亞市場提供電商平臺服務。 Lazada以銷售消費電子產品起家,2015年底,Lazada平臺GMV突破13億美元,超 越印尼電商平臺Tokopedia,成為東南亞最大的電商平臺。2016年,Lazada獲得阿 裡20億美元投資控股,阿里卓越的技術、基礎設施能力成為其強有力的後盾。

Shopee:定位東南亞龐大下沉市場,斬獲騰訊資金支援,後來居上,成為GSEA地 區最大電商平臺。Shopee於2015年正式推出,早期打法類似拼多多,以物美價廉的 商品服務大力開拓東南亞下沉市場。 2019年起進軍拉美市場,圍繞移動原生、以社 交為中心的商業模式,覆蓋新加坡、馬來西亞、菲律賓、印度尼西亞、泰國、越南、 巴西、墨西哥、哥倫比亞、智利等十餘個市場。2019年,以176億美元GMV超越Lazada (GMV為130億美元),市佔率正式登頂,聚集大量流量。2021Q3,Shopee總使用 時長在谷歌應用商店全球購物類APP中位居第一,下載量第二,在GSEA市場, Shopee囊括平均月活躍使用者數及使用者使用總時長第一。

管理團隊及運營:Shopee高管團隊深耕本土市場,積累的本地化運營優勢幫助 Shopee實現彎道超車。Lazada起步更早,在早期具備先發優勢。2018年阿里收購 後,由原螞蟻金服CEO彭蕾接任Lazada的CEO,派駐的高管團隊帶去強勢的阿里文化,與當地團隊氛圍格格不入,管理層經過了多次頻繁變更,管理決策的混亂造成 了Lazada一段時間的發展停滯。阿里管理層對東南亞市場的陌生也導致Lazada多次 決策失誤、遲鈍,揠苗助長式的產品升級決策、對淘寶平臺的原樣照搬大大加重了 本地賣家的使用負擔,給了Shopee彎道超車的機會。相比阿里於Lazada,騰訊給了 Shopee業務發展更大自主權,Shopee CEO是從Lazada跳槽的Chris Feng,2014年 加盟Garena遊戲團隊,後負責開闢Shopee電商業務。Chris Feng常年駐紮GSEA地 區,對當地文化、消費者需求有更深層次的瞭解。以Chris Feng為核心的Shopee管 理團隊敏銳抓住電商發展機遇,以強營銷力度和本地化運營能力開啟局面。

商業模式:Lazada側重B2C,注重商家品牌影響力;Shopee以C2C起家,聚焦中 小型賣家,發展壯大後補充B2C業務,提升店鋪質量。從商業模式看,電商平臺的 核心是“人-貨-場”的有機結合。Lazada走高階形象路線,引導賣家突出自己的品牌, 強調圖片的專業規範,更像京東+天貓,主打B2C電商。與Lazada從成立之初就追求 商家品牌不同,Shopee主打C2C模式,類似國內“淘寶”平臺,賣家在平臺開店的 准入門檻低,僅需提供營業執照和流水,開店規則簡單易懂,非常適合新手、個人賣 家。Shopee為鼓勵中小商家入駐,對新店入駐前三個月實行“三無”政策:無押金、 無入駐費用、前三個月免佣金,進一步減輕賣家前期投入成本負擔,利好中小型商 家與個人賣家。與Lazada平臺相比,Shopee平臺抽傭比例更低(2%手續費+5%-6% 佣金,前三個月免佣金,Lazada 2%手續費+4%-8%抽傭),新開店鋪前期投入成本 低,透過前期鋪量與廣告投放,更容易實現成本的回收與盈利。Shopee平臺透過眾 多向賣家傾斜的利好舉措吸引了眾多中小賣家入駐,店鋪數量遠超Lazada平臺。從 品類結構看,Shopee平臺的主打類別仍然是時尚、健康和美容、家居和家用電器這 些長尾、高利潤的類別,聚集東南亞中長尾電商市場。2019年起融入B2C業務,開 設Shopee Mall,提升店鋪質量。

營銷獲客能力:Shopee多樣化的線上、線下運營手段,為平臺大量引流,打造平臺 流量優勢。Shopee本地化營銷能力極強,透過大量線下推廣+聘請當地知名代言人+ 線上廣告投放的組合拳實現市場的高速擴張。線下營銷:2017年底,Shopee開始在 東南亞大面積鋪設廣告,公交站臺、高速公路都能看到Shopee的廣告牌;線上營銷: 包括在入口網站、搜尋引擎、社交媒體投放廣告。2018年,Shopee加大推廣力度, 在各國簽約當地最具流量的代言人,包括菲律賓的國寶級拳擊手帕奎奧、馬來西亞 國民歌手茜蒂·諾哈麗莎等等。Shopee的廣告以推廣節日大促為主,透過培養當地消費者對電商和Shopee的便利性、成本效益和可靠性的使用者心智來吸引新使用者。從 2018年3月開始,兩大東南亞電商平臺就開始依託雙十一等節日熱潮搶奪市場。2019 年9.9超級購物日,Shopee跨境單量較平日攀升至5倍,雙11跨境單量暴漲至9倍, 雙12更獲得10倍單量漲幅,三次大促訂單漲幅均創下歷史新高。今年東南亞地區9.9 電商大促,Shopee邀請了著名功夫巨星成龍做全站點代言推廣。Shopee成熟的本地 化運營手段,為平臺大量引流,流量優勢凸顯。

此外,Shopee還透過社交、直播、遊戲化等多種形式實現高效拉新與留存。Shopee 引入了許多社交、遊戲化、直播元素。(1)Shopee Coins(類似淘金幣):使用者可 以透過購物、玩小遊戲和參與活動贏取Shopee Coins,抵銷符合條件的商品售價。 使用者還可以透過邀請朋友參與來賺取額外的Shopee Coins。透過遊戲化實現社交裂 變,類似拼多多的拉新方式,在東南亞下沉市場取得了非常好的拉新效果。(2) Shopee Games(類似淘寶組隊贏紅包):各種小遊戲,透過實現個人或團體獎勵來 促進其他使用者之間的應用內互動,創造更多社交環境,提高使用者留存。(3)Shopee Feed:使用者不斷滾動瀏覽平臺個性化推送的商品。(4)Shopee Live(直播電商): 賣家可以在直播中宣傳自己的商品或與買家進行實時互動,吸引買家消費下單。直 播功能的引進進一步提升了平臺的使用者留存時長,刺激使用者消費慾望,提升平臺 GMV。Shopee Feed、Shopee Live等功能的推出,也為商家推廣創造了更多可投放 渠道,帶動廣告服務收入增長,貨幣化率進一步提升。

供應鏈端:Shopee自建SLS物流,以補充3PL能力,提升履約能力與時效性,降本 增效成果顯著,打造平臺成本優勢。Shopee自建物流SLS打造中轉倉模式,提供3個 月免費倉儲。賣家在出單之後,將包裹就近發往Shopee的五大轉運倉(上海、廣州、 深圳、泉州、義烏),由平臺承接後續的清關、尾程配送等事宜,中間所產生的費用 均由平臺墊付。SLS利用空運和陸運提升運輸靈活性及時效性,極大降低物流成本, 配送價格低於市場價約30%,最快3天即可送達東南亞市場。SLS將海陸空運輸方式 相結合,提高運輸效率,透過運營、協調超過20座機場的200多條航線以及800多個 航班,組成了覆蓋東南亞7大站點的全面跨境物流網路,順利打通中國至東南亞市場 的商路。Shopee還與當地快遞公司合作,戰略投資部分地區的當地物流合作伙伴, 以增強物流服務。同時,為提高物流服務質量,Shopee打造最後一英里交付服務 Shopee Xpress,以彌補部分第三方物流服務商現有能力的不足。2019年下半年, SLS不斷升級,上線海外倉、重物渠道、大件物流等提升物流效力。2020年,SLS開 啟“3+1”升級計劃,以頭程攬收、幹線運輸、全程保險及海外倉儲,保障疫情期間 跨境物流的正常運轉。

2021Q3,Shopee實現經調整營收16.39億美元(QoQ+26%,YoY+135%),經調 整EBITDA虧損擴大至6.8億美元,貨幣化率環比提升1.1pct至7.14%。參考國內外電 商巨頭的發展歷程,都是前期鉅額資本投入,直到逐漸形成規模效益和網路效應, 再以市場佔有為基礎,擴充盈利。Shopee在“人”、“貨”、“場”三方面均有強競 爭優勢,“人”方面,打造C2C模式,低門檻+低抽傭利好中小型賣家,多樣化運營 手段打造流量優勢;“貨”方面,專注下沉市場,頂級類別仍然是時尚、健康和美容、 家居和生活這些長尾、高利潤的類別;“場”方面,Shopee自建SLS物流,補充3PL 能力,降本增效成果顯著,打造平臺成本與履約優勢。三大核心競爭力形成飛輪效 應,幫助Shopee在東南亞市場份額進一步提升,2020年市佔率已經接近40%。未來, 隨著B2C業務的補充、物流能力的增強與運營能力的提升,Shopee有望進一步滲透 市場,提升市佔率;隨著市佔率的穩定,營銷費用率回落,規模效應下單均物流成本 降低,電商業務將逐步扭虧為盈,實現盈利。

(三)未來增長:融合 B2C 模式,提升品牌質量與影響力,全球化有序推進

Shopee Mall打造高階品牌,縱向提升平臺口碑與商品質量。隨著Shopee在下沉市 場越來越受歡迎,平臺開始慢慢向高階市場滲透,推出Shopee Mall,對標國內天貓 平臺,彙集品牌和大型零售商。C2C模式與B2C模式的融合,將為Shopee帶來品牌 質量與平臺口碑的雙提升,自下而上實現電商市場全目標群體的進一步滲透。隨著 平臺提供的高質量、高價格段商品的增多,客單價也有望繼續提升。(報告來源:未來智庫)

Shopee跨境電商業務向拉美市場橫向滲透,仍處於前期投入階段。Shopee先後進 入巴西和墨西哥兩大拉美核心電商市場,市佔率逐步提升,目前穩居巴西應用前5名。 從業務範圍看,Shopee以跨境電商業務打入拉美市場,目前開始允許本地賣家加入 平臺,標誌著Shopee本地化市場的開始。隨著公司在拉美市場運營、物流建設等投 入的持續加大,未來Shopee在拉美電商市場的表現可期。

與SeaMoney業務形成協同效應,SeaMoney的普及進一步提升平臺購物便利性。 隨著東南亞地區移動支付行業的發展,消費者的線上消費習慣養成,Shopee與公司 內部移動支付業務SeaMoney間有望形成協同效應,打造類似“淘寶+支付寶”的一 站式線上消費生態。 Shopee定位滲透率仍處於低位的全球電商藍海市場,採用自下而上打法,把握下沉 市場使用者,隨著使用者規模和增長效率的提升,Shopee的電商市場領先地位得到鞏固, Shopee平臺電商業務的長期效益與單位經濟效益都將得到持續改善。

五、數字金融業務:打造全方位生態,與遊戲、電商業務協同,潛在成長空間巨大

數字金融業務方面,無論是行業還是業務本身都處在非常早期的階段。借鑑國內龍 頭的成功經驗,我們認為公司支付業務的短期驅動因素主要是圍繞電商和遊戲兩大 業務,提供內建的支付渠道,吸引使用者流量;長期則需要進一步滲透地區使用者生活 全場景,打造全面業態。

(一)SeaMoney:區域移動支付習慣待養成,協同效應推動持續發展

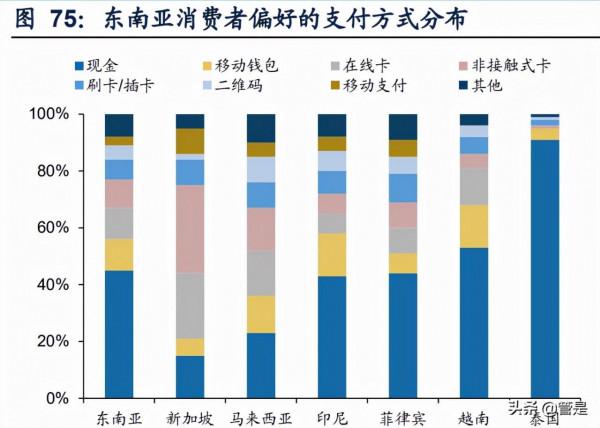

東南亞移動錢包支付發展仍處於起步階段,使用者支付習慣地區差異性大。東南亞地 區存在巨大的人口紅利,無現金支付比例高。根據Visa資料,2020年,東南亞平均 無現金支付比例85%,新加坡、馬來西亞分別為98%、96%,領跑東南亞地區。但行 業處於起步階段,無現金支付方式多元化,包括移動錢包、線上轉賬、線上銀行、信 用卡支付等等,使用者使用移動錢包支付的心智尚未養成,行業進入壁壘低。支付習 慣看,地區間支付習慣存在差異性,根據Visa Inc 2020年調研資料,印尼、馬來西 亞、越南等地區有超過10%的被訪者傾向於使用移動錢包支付,但泰國絕大部分消 費者仍然偏好現金支付。因此,針對不同地區發展狀況,移動支付平臺需要採取差 異化打法,在高度競爭的市場中獲得更高的市佔率。

移動支付市場保持高增速,市場格局分散。如前述分析,東南亞地區是全球移動支 付增速最快的市場,但市場格局分散。從行業競爭格局看,當前東南亞地區群雄逐 鹿,既有Paypal、支付寶等國際化支付平臺,也有依託發展勢頭迅猛的打車業務衍 生而來的支付平臺Grabpay,市場百花齊放,各家廠商都有機會。SeaMoney有望抓 住時代風口,乘著行業高速發展的東風實現業務擴張。

SeaMoney全面打造數字金融服務業態,三大業務協同,助力移動支付業務在高度 競爭市場突圍。2014年,公司為了方便Garena遊戲平臺使用者購買遊戲內建道具,推 出了線上移動錢包AirPay,後成為Shopee電商平臺的內建線上付款渠道。2016年11 月,Airpay的業務範圍得到拓寬,推出其他線上購物和付款的虛擬信用卡功能。隨著 遊戲與電商業務的迅速發展,SeaMoney交易量得到了顯著提升。2017年起,SeaMoney圍繞移動錢包、線下支付、數字金融服務三條業務線,不斷拓展業務形態 與市場,透過移動錢包服務向第三方商戶收取佣金、透過消費信貸業務從借款人處 賺取利息實現貨幣化。隨著電商業務發展,公司相繼推出了 ShopeePay、 ShopeePayLater,商家貸款等服務,但受到使用者信任、支付習慣、地區政策等限制, 業務體量提升緩慢。2019Q4,公司將數字金融三大業務線整合,以SeaMoney為統 一品牌,進一步拓展數字金融科技業務,支付體量與付費使用者數量得到穩定提升。 21Q3,TPV達到46億美元,付費使用者數達到39.3百萬人。

(二)核心競爭力:多樣化服務覆蓋多元場景;協同效應驅動業績增長

SeaMoney平臺將三大支付業務整合,打造全方位數字金融服務業態。SeaMoney為 使用者提供線上、線下支付、貸款等服務,覆蓋多元業務,幫助東南亞地區龐大的互聯 網使用者建立移動支付習慣,打造更便捷、更具活力的消費場景。移動支付場景以 Garena、Shopee平臺內建支付渠道為主,同時不斷拓展新消費場景,包括應用商店 (Google Play)、電影院、外賣、保險、汽車租賃等等。金融服務則以提供貸款服 務為主,面向消費者推出SPayLater,類似花唄、京東白條等,面向商家推出賣家融 資服務,打造全方位數字金融服務業態。

逐個擊破市場,打造更適配當地市場的數字金融平臺,優質的運營能力助推 SeaMoney實現突圍。金融服務行業受到嚴格監管,數字金融服務提供商需要首先 解決市場準入問題,SeaMoney在東南亞各地區逐個擊破,獲取提供合法數字金融服 務的許可,截至目前,已經獲得在印度尼西亞、越南、泰國、菲律賓和馬來西亞提供 電子貨幣服務以及在印度尼西亞、泰國、菲律賓和馬來西亞提供貸款所需的許可和 政府批准。2020年12月,SeaMoney在新加坡獲得數字銀行牌照。在推廣方面, Shopee、Garena平臺為ShopeePay做宣傳,在便利店線下支付、充值場景更為普遍 的泰國等地區,SeaMoney與當地便利店合作,大力推廣AirPay支付業務。隨著數字 金融服務業務的擴充套件,SeaMoney不斷擴大線上、線下應用場景,打造更適配各地區 市場發展現狀的數字金融平臺。

與遊戲、電商業務形成協同效應,三大業務共同提振業績表現。作為Garena與 Shopee內建的支付方式,SeaMoney享受兩大業務蓬勃發展帶來的使用者流量紅利, 在Shopee平臺,透過ShopeePay付款具有以下優勢:免費送貨、每日現金返還、購 物更快、更便宜,這些好處成為Shopee吸引消費者轉用ShopeePay的“燒錢”策略。 同時,SeaMoney作為領先的數字金融服務提供商,在更廣泛的應用場景得到使用, 在印尼,ShopeePay的二維碼已經與QRIS(印尼標準化二維碼)對接,這意味著它 開始接受其他非Shopee支付方式。SeaMoney透過觸達更多使用者群體,提供多樣化、 便捷的支付方式,為Shopee與Garena平臺創收。三大業務協同效應下,公司業績將 繼續保持穩健增長。

參考國內數字金融發展狀況,國內移動支付市場成熟,以支付寶、微信支付為代表 的線上支付方式滲透居民日常生活的方方面面,使用頻率高,應用場景多元化,平 臺MAU、時長都相當可觀,根據QuestMobile資料,支付寶MAU自2020年以來穩定 在7億人左右。參考國內發展狀況,SeaMoney打造的“類支付寶”數字金融生態, 在東南亞地區發展前景廣闊,潛在使用者群體巨大,未來有望深度覆蓋東南亞地區消 費者全方位生活場景,帶來使用者群體的激增。

六、盈利預測

1.遊戲業務

遊戲業務營收主要由使用者規模與付費水平以及ARPPU值共同驅動,當前階段付費 使用者規模的提升是主要驅動。我們預估隨著自研遊戲《Free Fire》以及其他獨代遊 戲在各國的運營深度,使用者規模以及付費率都將持續提升,推動QPU持續增長,尤 其是《Free Fire》持續開拓新市場。《Free Fire MAX》也有望在21Q4繼續帶來用 戶增量。我們預計2021-2023年SEA遊戲業務將實現經調整營收47.71、52.07、 54.66億美元,同比增速分別為50%、9%、5%。考慮《Free Fire》作為一款成熟 的全球頭部手遊,營銷費用等費用水平我們預估將保持相對穩定。預計遊戲業務經 調整2021-2023年EBITDA分別為30.53、31.76、31.70億美元。

2.電商業務

Shopee目前正處於業務快速拓展階段,隨著市場下沉以及拉丁美洲的業務開拓, 平臺訂單數將快速增長,推動SEA電商業務GMV持續提升。我們預估2021-2023年 平臺整體GMV將分別達617、894、1162億美元,同比增速分別為74%、45%、 30%。考慮部分地區電商業務佣金率已有上調,我們預估marketplace業務take rate將呈現持續提升態勢,預計2021-2023年平臺電商業務take rate分別為7.6%、 8.1%以及8.6%。綜合自營電商來看, 2021-2023年整體take rate我們預估分別為 9.1%、9.6%以及10.1%。基於此,我們預計2021-2023年電商業務經調整營收分別 為56.16、85.90、117.49億元,同比增速分別為126%、53%以及37%。

3.支付業務

支付業務目前處於發展初期,隨著Seamoney在公司遊戲及電商業務中的滲透率持 續提升,各項業務協同效應增長,支付業務營收將持續增長。我們預估2021-2023 年支付業務經調整營收分別為4.3、8.8、13.2億美元。

綜合來看,我們預估SEA 2021-2023年整體營收分別為95.99、133.93、171.54億 美元,同比增速分別為119.4%、39.5%、28.1%。2021-2023年SEA歸母淨利分別 為-17.59、-15.15、-7.48億美元。

(本文僅供參考,不代表我們的任何投資建議。如需使用相關資訊,請參閱報告原文。)

精選報告來源:【未來智庫】。未來智庫 - 官方網站