“過去,CVC憑藉自身產業資源,拿到了很多低價專案。”深圳某頭部機構合夥人黃韻直言。但這一優勢,正在減弱。

“我們拿產業資本的錢就是為了對接產業資源,不過投資完成後,他們卻沒有提供什麼有價值的賦能。”從事製造業的趙家全對《融資中國》坦言。

曾有人將CVC作此形容:產業資本的嫁妝是金條加家電以及老丈人的人際網,往往會搭配資源,助力企業的發展。經典案例是京東/搜狗拿騰訊的錢、滴滴快的拿騰訊和阿里的錢。

產業資本資金雄厚,但也是一把雙刃劍。在投資時,往往會在估值上對企業有更苛刻的要求,甚至是把資源折現成現金。這招玩得最爐火純青的就是百度,在投資愛奇藝以及去哪兒等公司的時候,都是簽訂框架協議保證未來n年帶來多少流量,並將流量折價成為投資款。或者要求投出去的現金,必須有多少用來購買百度廣告。

背靠產業資本,CVC正走在分化的路口:一邊是以位元組跳動、騰訊為首的網際網路大廠,正在透過雄厚的資金開始攻城略地般的買買買,將產業資本做到極致;另一邊,一些CVC則面臨著對外沒有估值優勢、對內無法完全獨立的兩難問題。

一直以來,產業資本都繞不開一個問題——集團老大的意志。

內部的出資意願,都決定著CVC投決的獨立性。“在CVC做合夥人,是按照投決的意見?還是聽集團的管理?”胡一明是一家產業CVC的合夥人,他也在疑問。“未來,CVC如何市場化?半個身子要獨立、半個身子還在集團,我們作為CVC如何走一條‘中間路’?”

CVC是不是“傻錢”

早幾年,創業者對於CVC的看法還是“最後一輪融資”,一些創業者看來,“與風險投資人合作是為了獲得戰略合作伙伴關係”。還有人說,“我們還沒到與風險投資人合作的時候——我們會在A輪融資結束後給你打電話。”

CVC似乎成了接盤俠,更一度被認為是 “傻錢”,傾向於過度支付。曾有一位知名的美國風險投資家,極度的不看好CVC模式,他看來,CVC就是傻錢,因為戰略意志太強。“當創業者的業務違背CVC集團的業務發展時,CVC會極力阻止。”

與傳統財務投資要求財務回報為唯一標準不同,CVC的出發角度大多數都是以產業為視角,除了自身業務需求之外,還有挖掘產業早期機會,探索新的商業模式等訴求。

近幾年,CVC的投資階段逐漸前移,投資邏輯也逐漸成熟。越來越多的企業透過自有資金試水投資,並逐漸形成了自己的投資邏輯。

IT桔子資料顯示,2011年後創立的網際網路公司平均成立2年後就開展投資了,而傳統公司平均成立14年後才開始投資之路。比如,尚未實現上市的喜茶,已經在投資上做得風生水起了。這不難理解,網際網路公司本身比傳統企業更早接觸風險投資;同理,2011年後國內風險投資業更發達,新的網際網路公司一出生就接觸到了VC,比老牌網際網路公司站在了更高的起點上,他們成立不久便躍躍欲試對外投資。

從2011年至今的十年時間,CVC飛速發展,早已經不再是當初的“傻錢”。

從趨勢上來看,除了成立直投部門做產業投資外,很多產業集團開設外部投資,或與第三方合作、或進行獨立基金運營的探索。在募資方面,如果是在內部設立戰投部門,大部分是集團出資,鮮少有募資的煩惱。而如果是較為獨立的運營基金,內部出資僅佔一半或更少,還是要進行市場化募資。

從投資看, CVC憑藉著背後的產業資源,低價拿下了很多專案。比如,對於位元組跳動、美團這樣擁有流量的巨頭而言,企業可以透過他們的入口快速起量,這遠比單純的財務投資更有吸引力。

此外,這些產業資本有很強的現金流,他們的錢更抗週期,一些財務投資機構雖然在吹捧自身在某某專案上賺了多少錢,但最後又把錢投入到一些沒有流動性的明星專案中等待望不到頭的退出。

但也有創業者發現,產業賦能並沒有那麼順利。“匯入的效果並不好,在業務層面上的不匹配,讓資源很難無縫對接。”趙家全坦言,“這還是比較好的情況,還有一些產業資本,答應的資源更是完全無法兌現。他們的內部在推進資源方面也是舉步維艱。感覺自己被騙了。”

黃韻跟不少專案溝通後,也發現了這一趨勢,“業內的一些CVC也很難再憑藉低估值的優勢和我們競爭。”

既要又要還要的困境 3/4的CVC處於靜默狀態

一直以來,CVC都陷入“既要、又要、還要”的三重難題。而隨著市場化機構競爭越來越激烈,CVC的活躍度也在降低。

IT桔子資料顯示,2011年開展CVC投資的企業僅有58家;2014年有207家,比上年翻了一番;到2016年達到歷史峰值,425家來自各行各業的成熟企業有意願和實力對外投資,在整個出手的投資方中佔比為12%;此後歷年對外投資的CVC逐漸減少,到2021年還有對外投資的國內CVC機構已滑落到168家——這個數字在歷史上曾經出手過的CVC機構中佔比為26%,這意味著有3/4的CVC至今處於靜默狀態。

分化也在加劇。

頭部的產業資本攻城略地之勢,甚至超過了高瓴、紅杉為首的頭部機構。

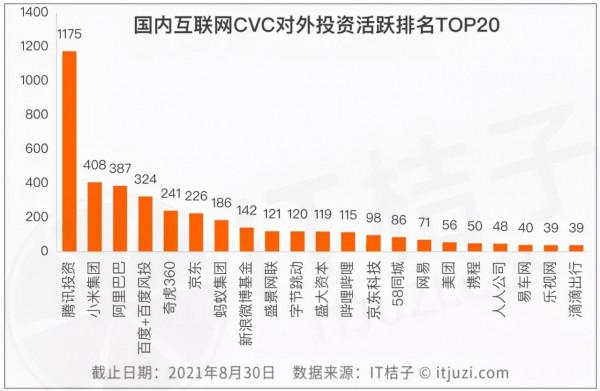

業內有句戲稱:“投資的盡頭是鵝廠。”足以證明,騰訊投資是國內最活躍的CVC機構。

從最初的50億元出發,騰訊在投資上的手筆沒有上限。2019年的一次媒體採訪中,李朝暉曾表示“騰訊每年利潤的絕大部分都被我們投了出去。”如果將經營利潤視作騰訊投資時的籌碼,那麼在絕大多數財季中,騰訊的出手都相當闊綽;有時甚至有兩倍以上超支(投資盈利)的“賭徒”;即使從現金流的維度計算,騰訊每季度的對外投資也相當於公司20%至50%的當季現金儲備(投資/現金)。

在一次IT峰會上,馬化騰曾表示:“自己只投入半條命,剩下的半條命交給合作伙伴”。另外的半條命,就是投資。

截至目前,騰訊的對外投資數量達到了1175起,在整個CVC投資中遙遙領先,該數字甚至超過市場絕大部分專業的PE/VC機構。緊隨其後的是小米集團,累計投資事件達到408起,阿里巴巴對外投資總數有387起。這意味著,即便把二三名加起來,也沒有騰訊投資的數量大。

值得注意的是,從阿里拆分的螞蟻集團、京東分拆的京東科技雖獨立的時間不長,但近年來也比較活躍,分別對外投資了186起、98起。

在決策流程上,相比於常規基金機構內部只有一層“投資委員會”的設定,騰訊投資經手的部分超大額專案,需要經過投資部門、集團及董事會三層投資委員會的審議,才能最終放行。

看上去流程較多,但並未因此而錯過超額回報。

截至2020年1月,騰訊總計投資企業超過800家,其中70多家已上市,逾160家成為市值或估值超10億美金的獨角獸。有15家公司創造了超過10億美金的回報,有6家公司創造了超過50億美金的回報,還有1家公司創造了超過100億美金的回報。

騰訊在投資上的業績仍與上市公司主體並表,這說明,其投資體系已經十分成熟,但很顯然,不是所有的CVC,都能在集團的約束下,找到獨立的打法。

頭部CVC有錢有地,但腰部的CVC,優勢已在降低。

內部重量和市場化探索的“割裂”

不少產業資本也開始意識到,如果不能更開放的進行投資,就很難在投資上得到更高的回報,為此除了設立內部戰投,也在向外擴張。比如美團,集團內部有“戰略與投資部”,而相對外部則是市場化運作的“美團龍珠”。

在人員配置上,美團的戰投部領軍人物是美團CFO陳少暉。事實上,陳少暉曾就職於騰訊產業共贏基金執行董事、騰訊投資併購部助理總經理。在美團與大眾點評合併這一事件中,陳作為騰訊、美團、大眾點評的三方關聯者,在其中起到了不小的積極作用。

而在美團龍珠業務上,陳少暉也是直接負責人,除了陳之外,朱擁華擔任創始合夥人。朱擁華曾任聯想控股執行董事、天圖資本合夥人。今年3月,美團龍珠吸納了原GGV紀源資本執行董事於紅將,兼任美團副總裁職位,並進入美團龍珠投資委員會。

據瞭解,美團龍珠的投委會包括王興、陳少暉、朱擁華和於紅四人。也就是說,在具體決策中,美團內部聲音的重量仍然很大。

如何與集團保持關聯性的同時,又保持自己的獨立性,這是CVC發展十餘年來一直繞不過去的問題。

“CVC首先是一個投資,所以財務回報是第一追求。這個共識特別重要。因為不同的大公司最開始想嘗試做投資的時候大部分都不是想賺錢作為出發點,更多是跟業務協同做主營。但是CVC要想做得長久,回報是第一追求。所以,這個共識在管理層和CVC團隊都要有。”遠翼投資董事總經理查浩曾表示。

“而CVC要想做得好、做得長,要同時保持緊密的合作和獨立。在競爭激烈的環境下,CVC的優勢主要體現在兩個方面:(1)大公司能提供的資金支援可以保證邊投邊募,或者在募集上的壓力會小一點;(2)賦能更直接。我們背後是金融機構,而且是垂直在產業鏈的金融機構。如果我們投的公司需要債券我們都會以最優惠的方式提供給他。”

如果不將財務回報作為第一準則,時間一長,只出不進,將淪為內部一個“不太重要”的業務部門。

除了方向感,CVC當前還有一個困境,就是難以提供市場化機構的高薪。

一般而言,財務投資機構的投資經理薪酬是與投資績效緊密關聯的。在專案實現退出後,可以獲得分紅和其他內部獎金。如果有團隊跟投,還有跟投後的提成。但CVC的投資經理薪酬與母公司薪酬體系有較高的一致性。大多數採取的是固定工資+年終獎的薪酬制度,且受制於母公司當年的整體績效水平。

這也導致了,在招聘過程中,CVC難與市場化機構媲美。

CVC的終態是什麼樣子?

很大程度上,取決於集團的一把手是如何思考的。而對於人的考慮看,CVC的合夥人,要麼促使基金獨立運營,要麼轉化為內部的創新功能,中間狀態總歸是不太穩定。

(應受訪者要求,黃韻、趙家全、胡一明為化名)