姜巖,哈爾濱銀行資料中心總經理。自1993年至今,始終在銀行業從事應用系統開發、運維管理、架構管理以及新業務科技實現的設計等相關工作,歷經銀行系統從單機到聯網、從獨立到集中、從網點渠道為主到線上渠道為主的發展過程,以及多次核心系統更新換代的親身參與,對金融科技與業務的配套發展有著深刻的思考。

一、數字金融業務與技術發展的回顧

金融業務與服務,利用資訊化技術持續改進與發展,已有近30年的歷程,這一發展過程的各個階段,既改善了金融服務,促進實體經濟發展的收益性結果,也有因各類未知問題造成的事件與影響等經驗教訓,因此,金融業務發展與資訊科技的改進最佳化,是一個互相促進、迭代發展的過程。

根據資訊化技術在金融業務發展過程中所起到的作用,以及金融業務服務的階段性特徵,大體可分為以下三個階段,各階段之間,既有繼承銜接的關係,也有並行發展的關係:

1、會計電算化階段

金融行業在二十多年以前,開始以計算機技術,逐步替代傳統金融業務中的標準人工處理流程,主要包括會計核算、清結算等業務流程,金融業務的服務,仍然是以物理網點為主,但隨著計算機網路技術的發展,逐步開始提供跨網點、跨地域、跨銀行的便捷金融服務,透過將金融業務人工流程計算機化,逐步提升了業務處理效率,降低了人為操作風險,這一時期技術對於業務發展的關鍵作用與自身問題如下:

1)在會計核算流程逐漸複雜化的前提下,如何保證核心會計類應用系統的可靠性與資料強一致性,是銀行科技部分面臨的應用系統開發與執行維護控制的難題,為解決這個難題,科技部門開始逐步將應用系統開發與運維管理分離,分別解決兩個領域的技術與管理問題,走各自專業化發展的道路,同時研發與投產有效銜接的難題也隨之產生,經過近十年的摸索,這一技術控制流程才逐漸成熟,但隨著7*24小時服務、線上業務快速增長,如何適應並有效控制,仍然是需要持續研究的問題。

2)隨著金融業務跨網點以及7*24小時服務的擴充套件,對於銀行業IT系統基礎環境的可靠性與穩定性要求越來越高,IT系統基礎環境逐漸劃分為儲存、網路、系統、安全等領域,並針對各類需求與要求逐漸完善各領域的技術規範與維護流程,但隨著金融業務快速發展,IT系統基礎架構如何適應容量快速增加、架構頻繁變更的需求,是這一領域始終面臨的困難。

2、線上資金交易階段

隨著電子銀行業務與技術的發展,逐步出現了以線上支付為基礎的各類線上資金交易以及衍生金融服務,這類業務的特點是7*24小時、365天提供服務,並且提供各類跨機構的三方中間業務服務等,服務流程跨度大複雜度高,為客戶提供了更多的便利,金融業務開始逐步由線下物理網點轉移到了線上各類渠道,隨著資訊科技對於這種業務模式的實現與執行,逐步顯現出兩類關鍵問題:

1)銀行應用系統敏捷開發快速投產問題,銀行線上業務的實現,是靠多套應用系統串聯到一起,甚至還需要與第三方應用互聯才能實現,隨著金融服務的競爭加劇,各類業務需求複雜度與實效性要求越來越高,這對於在確保應用系統開發質量前提下,如何增強敏捷開發快速投產的能力,是金融行業資訊科技面臨的關鍵問題之一。

2)線上金融服務安全穩定執行的保障問題,因為線上金融業務是7*24小時全天候執行,客戶對於線上金融服務依賴度高,所以對線上金融業務執行情況的執行監測、問題定位、故障處置、安全防護是資訊科技支撐業務執行管理的基本職能,但線上業務系統的執行情況,是無法透過人工直接觀察到的,因此配套的運維保障技術研發與應用,是資訊科技運維保障的關鍵能力。

3、數字資產交易階段

隨著金融服務需求的發展,以及各類資產的數字化,自然人與法人證照的數字化,這些數字資產交易的基礎條件逐步成熟,線上化的數字資產交易與服務業務,也將逐步進入成熟期,例如線上化的新車交易等,這類業務的實現,依託於如下兩類資訊科技的成熟與應用:

1)線上合約功能的完備性,針對資產數字化、以及數字資產交易,最關鍵的就是自然人/法人的身份識別與認證、線上合約流程控制、三方存證等技術環節的實現,這些環節,既需要銀行自身IT系統的配套功能完備,也需要與第三方的緊密互聯,這部分功能,與銀行傳統的資金交易系統差異較大,因此需要依託辦公流程類系統,逐步改造並最佳化,實現銀行的非資金交易管理系統平臺。

2)數字資產交易的內容管理,在數字資產交易過程中,以及交易完成後,均會產生各類檔案,這些檔案需要與流程緊密繫結,並且需要實現防篡改、不可否認等功能,傳統銀行金融業務資料,是以資金交易為核心的會計資料,是由資料庫儲存的結構化資料,而數字資產交易資料,是以各類檔案為主的非結構化資料,這對於資訊科技的要求和應用,提出了新的需求。

二、銀行資訊科技發展的定位與思考

綜上所述的三個數字化金融業務發展階段,也就是銀行業務與技術發展的過去、現在和未來,並且這三個階段不是簡單的替代過程,而是定位不同、相輔相成、同步發展、迭代最佳化的過程。由此帶來的,就是針對這種局面,對於銀行資訊科技的發展如何定位,總結上述三個階段業務對於技術的需求與技術發展問題,銀行資訊科技發展的主要定位是:

1、安全的賬務計算節點

銀行業經過近30年的數字化金融業務與技術發展,在會計核算等傳統金融服務領域,已經非常成熟,這個領域也是現在、未來數字化金融業務發展的關鍵性基礎,銀行資訊科技發展的首要定位,就是提供安全的賬務處理計算服務,並且能夠隨著線上化業務的發展,不斷迭代最佳化,應對新的挑戰。

2、可信的流程參與節點

隨著數字化金融業務逐步擴充套件到數字資產交易服務領域,線上合約的實現與服務,是發展的必要條件,但因為數字資產的合約服務流程,是包括銀行以及其它商務、政務節點的複雜流程,因此銀行資訊科技的定位之一,就是作為可信的流程節點,能夠參與到線上合約流程及服務之中,提供例如身份識別、資金交易等服務。

3、可靠的內容服務節點

雲服務的發展是必然趨勢,銀行金融業務的發展離不開雲服務的環境,發揮銀行在業務運管、監管落實、安全運維等方面的優勢,在今後的數字化金融雲服務領域,銀行資訊科技的定位應該是“雲端儲存”服務節點,能夠為各類數字資產交易,提供業務全生命週期的資料管理服務。

針對銀行資訊科技在上述三個方面的發展定位,需配套完成可落地的資訊系統技術整體架構規劃與實施計劃,並且分階段按業務需求分步實現,確保業務與技術的充分磨合與改進。

三、數字金融技術保障體系整體規劃

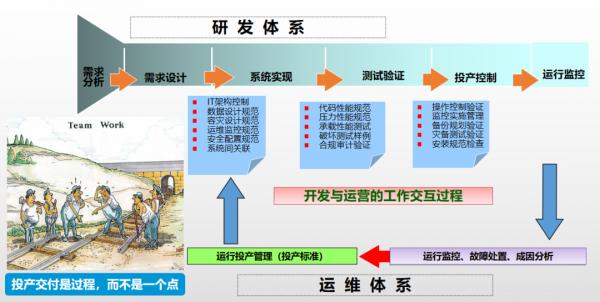

在數字金融技術保障體系的技術架構規劃設計過程中,需要考慮技術保障對於過去問題的持續改進、現在業務競爭優勢的支援、未來業務發展的技術鋪墊,這三個階段的不同需求,並且結合投入產出的合理控制策略,制定詳細的技術發展路線圖。總體技術架構規劃構成如下圖所示:

針對銀行資訊科技的發展定位,在整體系統架構設計的構成部分中,重點明確並強化了基礎設施的可靠性、資訊保安的全面性、業務執行的可監測性、應用開發的可控性,以及業務資料的全生命週期管理能力,並充分考慮各階段技術實施的迭代發展與互相銜接,如圖:

圖示2:技術架構實施路徑

四、現階段數字金融配套技術的改進

現階段各類數字化金融服務快速發展,也是各家銀行業務競爭最激烈的領域之一,各銀行基本都已經利用資訊化技術,實現了各類線上的資產類、負債類、營銷類業務,技術作為業務發展的關鍵支撐能力之一,是要能夠實現技術對於業務形成競爭優勢的保障能力,重點的技術改進措施主要包括:

1、應用系統研發質量控制能力

銀行的業務系統,是靠幾百套應用系統相互整合組合實現的,這些應用系統的開發與投入執行,勢必產生各類故障,針對故障的原因一定要確保分析到位,找出根源問題,形成技術規範,並且必須確保能夠回饋到研發環節,形成可行的資訊系統開發工業化質量控制能力。

2、業務執行監控與問題分析能力

一套銀行業務系統,由基礎環境、網路系統、前後臺應用、執行程式碼、固定操作等等環節構成,提升對於業務系統執行異常情況的發現、定位、處置能力,迅速解決生產問題,併為業務差錯處理提供準確的判斷,是提升銀行數字化金融服務競爭能力的關鍵手段之一。

3、線上服務快速響應與處置能力

現階段的數字化金融服務,線上化率基本在90%以上,並且很多業務是7*24小時365天服務,以客服務中心為視窗,打造完整的IT執行線上化運維服務體系,快速處理客戶問題,同時將各類問題和需求,全面準確的轉化為應用系統研發的改進性需求,也是提升數字化金融服務競爭力的有效手段之一。

五、數字資產交易發展與技術基礎建設

數字資產的構成,按期來源可分為兩類,一類是實體資產在數字化之後形成的數字資產,例如不動產的產權證照數字化,另一類是天然的數字資產,例如專利版權等。無論哪種型別的數字資產,都在其形成過程中,已經與相關自然人或法人,建立了擁有與被擁有的關係,在數字資產與產權關係的基礎之上,將會逐漸演化出各類數字資產的交易與服務需求。

銀行在傳統業務管理方面,具有無可比擬的優勢,同時經過近三十年的努力,也打造出了一套相對比較成熟的IT技術應用與維護體系,針對數字資產交易服務的發展趨勢,發揮銀行傳統優勢,可以逐步建立起“數字資產物流中心”,為各類客戶提供可信的數字資產雲端儲存服務。

面向上述業務發展構想,借鑑銀行業在傳統資金交易系統方面的開發運維經驗,可以針對當前存在最佳化改造需求的辦公類應用系統開始,逐步完善並建立一套滿足銀行非資金交易需求的系統架構,在實現線上辦公與業務處置的基礎之上,逐步實現數字資產交易服務:

六、生命週期管理能力與收益

無論是傳統資金交易,還是逐漸發展的非資金交易,交易的最終結果,都是各類資料,其中既包括結構化資料,也包括非結構化資料,銀行經過多年的業務管理經驗積累,以及配套IT技術基礎的建設,已經形成了相對比較完整的管理與技術體系,資料全生命週期管理建設的覆蓋範圍也比較完整。

針對銀行在數字資產交易服務領域的業務擴充套件,還需要在業務資料管理方面,增強如下業務與技術服務能力:

1、無丟失:數字資產在儲存的過程中,不應因裝置損壞、操作失誤、自然災害等原因造成數字資產的丟失。

2、無損壞:數字資產在傳輸、儲存過程中,不應因各類技術故障,造成數字資產因損壞而無法使用。

3、無篡改:數字資產在儲存過程中,可透過技術手段確保不被篡改。

4、無洩漏:數字資產在儲存與管理過程中,可透過加密等技術,確保內容不洩露給非授權人員。

5、安全訪問:數字資產的所有者,能夠透過安全的方式訪問並維護其數字資產。

6、授權使用:數字資產的所有者,可透過受控的方式授權使用其數字資產。

7、意外處理:數字資產的所有者,如出現秘鑰丟失,自然人死亡、法人破產等問題,能夠透過銀行營業網點等渠道,按已約定的流程予以處理。

在逐步具備了上述能力以後,商業銀行在企業內部及企業之間的公文傳輸與電子合約服務領域,實體資產數字化之後的託管與交易服務領域,線上協作創新與版權產權服務領域,均能發揮自身優勢,打造成為“數字資產物流中心”與配套的金融服務中心。