(報告出品方/作者:國泰君安證券,王聰、蘇凌瑤)

1.精密製造平臺型龍頭,垂直一體化行業頂尖,管理能力突出

1.1. 精密製造平臺優勢顯著,業務多點開花

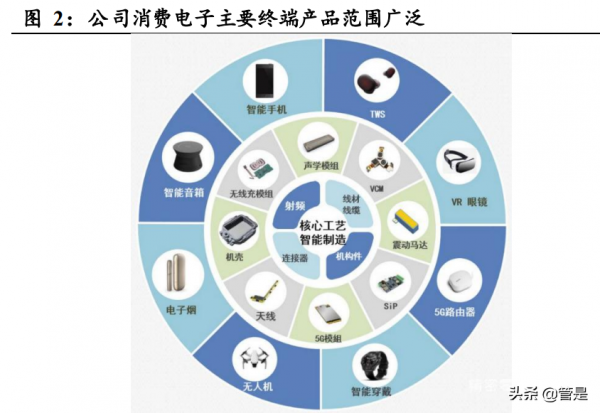

公司是精密製造平臺型龍頭,構築了“零件-模組-系統組裝”垂直一體化 的能力,在消費電子、汽車、通訊/資料中心、工控等多元領域全面佈局。 公司經過多年佈局,從一開始的電腦聯結器/連線線,逐步發展形成了光 學、聲學、觸控、電源、無線射頻、精密結構件、SiP/AiP、整機組裝等 的多環節佈局,具備極強的全產業鏈競爭力。

公司擁有強大的業務整合能力,透過多次透過併購和入股拓展新業務和 新市場。2010 年,立訊精密收購博碩科技(江西)有限公司 75%的股權, 以此實現增加內部聯結器產能的目標,完善了線束加工能力和產能。2011 年,立訊精密收購崑山聯滔電子有限公司 60%的股權,藉此切入 A 客戶筆記本和平板高頻連線線供應鏈,並在 2014 年併購了崑山聯滔電子剩 餘 40%的股權;2011 年同年收購科爾通,切入華為、艾默生等通訊連線 器和線纜供應鏈;2012 年,控股臺灣宣德,強化板端聯結器領域佈局; 2013 年,收購福建 FJK 和德國 SUK,進軍汽車聯結器領域;2014 年, 收購蘇州豐島,切入可穿戴領域;2016 年收購蘇州美特,進入 A 客戶 聲學供應鏈;2017 年,收購惠州美律,切入國內聲學元件供應鏈;2018 年,透過立景創新收購光寶 CCM 事業部,進軍光學鏡頭業務;2020 年, 透過立景創新收購高偉電子 45%股權,強化公司在攝像頭模組方面的競 爭力,收購緯創大陸廠,切入 iPhone 組裝業務;2021 年,收購日鎧電 腦 50%股權,發力手機中框進入金屬結構件領域,補全手機大件最後拼 圖,預計公司將在 A 客戶手機組裝業務中全面發力。

從應用領域來看,公司消費電子類產品系不斷擴張,不斷鞏固龍頭地位。 與此同時,其積極佈局通訊及汽車等領域。

(1)消費領域產品線組合進一步豐富,與 A 客戶合作持續加強,非 A 業務也迎來快速發展。公司實現從零元件到整機 ODM 業務全面佈局, 形成了光學、聲學、無線射頻、SiP、精密結構件、聯結器、整機組裝等 多個環節完整佈局,具備極強的全產業鏈競爭力。公司是 A客戶 TWS 耳 機和 Watch 產品核心主供,且產品線持續擴充,手機整機組裝持續推進。 憑藉強大的成本管控、產品品質以及交付能力,公司消費電子產品品類 和份額持續提升,且除組裝外關鍵零元件自供將持續提升盈利能力,未 來隨著 A 客戶出貨量攀升和公司份額提升,將持續為其貢獻可觀收入利 潤增量。而在非 A 消費電子中,公司持續拓展產品,與 Meta、微軟等 優質客戶持續加強合作,同時在 AR/VR 眼鏡、電子煙、智慧家居等產 品中積極拓展布局。

(2)通訊:公司積極發力企業級通訊業務,高速產品與散熱產品技術 領先,發力伺服器業績有望逐步釋放。在通訊及資料中心領域,公司深 度覆蓋了包括高速互聯、光模組、散熱模組、基站天線、基站濾波器等 產品,通訊業務互聯、射頻和系統級產品成長迅速,目前已在細分領域實現了全球領先。伺服器持續斬獲大客戶訂單,未來伴隨著下游需求爆 發以及上游料件缺貨問題逐步緩解,公司有望複製 A 客戶手機業務路徑, 進一步迎來業績收穫期。

(3)汽車:產品單車價值量持續提升,汽車將成為拉動未來成長的全 新動力。根據公司年報,在汽車公司專注於整車“血管和神經系統”,具 體產品包括整車線束、特種線束、新能源車高壓線束和聯結器、智慧電 氣盒、RSU(路側單元)、車載通訊單元(TCU)及中央閘道器等,基於多 年積累的精密加工能力疊加優質客戶資源,公司有望在新能源車領域持 續拓展新產品和新客戶。

1.2. 短期盈利受偶發因素影響,未來增長動能十足

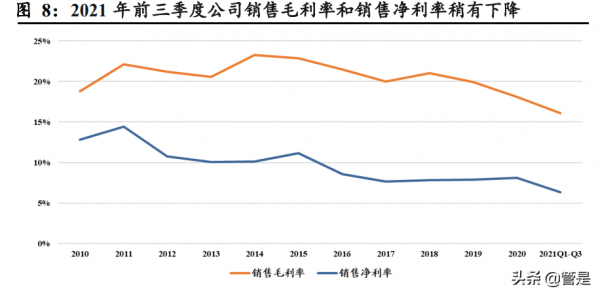

由於上游材料短缺導致部分重要產品線量產與出貨時間遞延,以及海外 疫情反覆、工廠火災意外等因素影響,對公司盈利能力造成一定影響。 就 21Q3 單季度來看,公司營收 328.66 億元,同比增長 42.42%,環比 增長 21.15%;但是歸母淨利潤 16.0 億元,同比下降 25.28%,環比下降8.01%;單季度銷售毛利率 16.00%,同比下降 6.35 個 pct,環比增長 0.30 個 pct。

考慮到公司應對火災和疫情反覆突發事件的經驗逐步豐富,且伴隨著料 件缺貨供應鏈問題的解決,客戶產品出貨逐步恢復正常,同時結合公司 在 A 客戶手機組裝、零元件份額的進一步擴充套件和產品佈局完善,預計盈 利能力有望持續提升

1.3. 股權結構:相對集中,控股/參股大量公司擴張業務

公司股權結構較為集中。香港立訊有限公司是控股股東,其持股比例為 38.83%。王來春女士和王來勝先生各持有立訊有限 50%股權,是公司的 實際控制人。

1.4. 2021 股權激勵:對中層及技術骨幹實施激勵,有利於公司長遠發展

公司為進一步完善公司治理結構,促進公司建立、健全激勵機制和約束 機制,增強公司管理團隊和核心技術業務骨幹對實現公司持續、健康發 展的責任感、使命感,制定了 2021 年股權激勵計劃。公司於 2021 年 12 月 3 日授予激勵物件股票期權 5241.9 萬份,股票行權價格為 35.87 元/ 股。

本次股權激勵計劃的成本在經常性損益中列支,股權激勵成本的攤銷對 公司各年度淨利潤有所影響,但是不會影響公司現金流和直接減少公司 淨資產。而且,若考慮到股權激勵計劃將有效促進公司發展,激勵計劃 帶來的公司業績提升將遠高於因其帶來的費用增加。(實際股權激勵成本將根據董事會確定授權日後各引數取值的變化而變化。公司將在定期 報告中披露具體的會計處理方法及其對公司財務資料的影響。)

2.消費電子:Watch與手機組裝接力成長,持續擴充套件零部件與模組

Watch 與手機組裝接力成長,公司消費電子業務迎來新篇章。公司成功 構築了“零件—模組—整機組裝”垂直一體化的能力,Airpods 和 Watch 持續證明立訊在高複雜度和高精度產品方面擁有強大的綜合製造實力 和成本管控優勢。

(1) 手機組裝實現份額+盈利雙升:目前立訊成功切入 iPhone 12/13 系列部分機型組裝業務,控股日鎧後進一步取得 Top Module+Housing 能力補齊了手機核心零部件的最後版圖,垂直 一體化能力媲美鴻海,結合其在 Taptic Engine/VCM 馬達/天線 (LCP+AiP)/聲學/SiP&SMT/金屬小件/光學(高偉未來有望從 前攝邁向後攝)等核心零部件中持續性的新突破,一體化供應能 力將使其組裝業務獲得更高利潤水平,公司行業地位大幅增強, 未來有望取得更多 A 客戶手機更多機型和份額,為公司帶來持 續收入利潤增量;同時這些能力也將為公司在 A 客戶後續推出 的其他劃時代新品上獲得優先順位。

(2) Watch組裝份額持續提升,零部件自供比例增加提升利潤空間: 參照 Airpods 當前出貨量,預計 Watch 未來將有更大的滲透空間, 立訊將充分受益。未來隨著健康功能、續航功能等進一步完善, Apple Watch 將加快滲透,成為下一個可穿戴爆品。依靠“組裝 份額與零部件自供比例同步提升”,立訊在 Apple Watch 中在供 應鏈掌控方面擁有絕對優勢和巨大的利潤率提升空間,未來深度 受益於下游需求爆發。Apple Watch 主要由 SiP 主機板、螢幕、外 殼、無線充電模組、錶冠模組、電池、馬達等構成。部分企業在 組裝 Apple Watch 的時候採用傳統的分工模式,大部分上述零部 件均外部採購,整體淨利率較低。但是立訊打通精密零部件、功 能性模組、整機組裝鏈條,從初代 AppleWatch 開始便為 A 客戶 獨家供應無線充電發射端和接收端,後續持續增添錶冠模組等零 元件。立訊進一步在 2020 年切入手錶整機組裝,同時馬達、SiP 主機板等也開始自供,並且持續擴張結構件等,未來零部件自供比 例有望進一步提升。一方面這能使立訊對供應鏈有更好的掌控,另一方面立訊可以最大程度發揮良率優勢並且未來公司組裝業 務整體效益有望逐步提升,利潤率提升空間巨大。

2.1. 與 A 客戶共同成長,持續擴充產品線

立訊圍繞大客戶北美 A 公司持續擴充產品線,憑藉強大的成本管控,產 品品質以及交付能力,在大客戶中產品品類與份額將持續上升。立訊從 2013 年起至今不斷擴張面向 A 客戶的零元件業務,從內部線延伸到聲 學元件、LCP 天線、線性馬達、無線充電、金屬中框等等,同時在 AirPods、 Apple Watch 與 iPhone 整機組裝業務中持續發力,預計未來將斬獲更多 公司的新品訂單。隨著出貨量攀升和公司份額提升,預計將貢獻可觀收 入利潤增量。

第一大客戶營收佔比逐步提升。根據公司年報,第一大客戶 A 銷售金額 達 638 億元,佔年度銷售總額比例的 69.02%。公司近幾年的快速發展很 大程度上得益於其在果鏈中地位的上升。

2.2. 可穿戴:精密元件+智慧組裝全面佈局,逐步向 SiP 模組擴張

2.2.1. 手錶:零元件與組裝核心供應商,未來深度受益於 Watch 逐步滲透

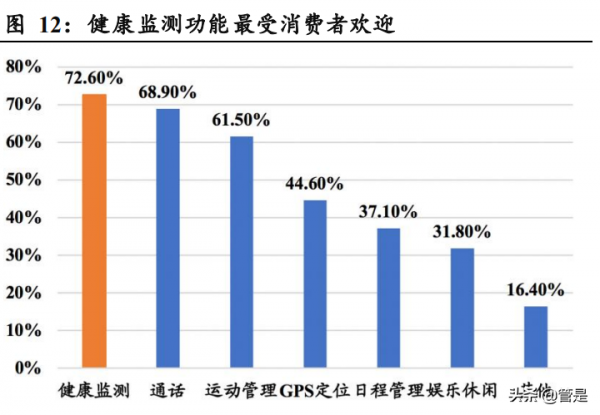

得益於智慧手錶功能持續完善,智慧手錶 2023 年全球出貨量有望達到 1.32 億臺。當前智慧穿戴裝置主要是作為智慧手機的輔助,解決智慧手 機在生理監測、便捷運動、便捷生活方面的功能缺陷。根據 2019 年速 途研究院智慧手錶市場研究報告,健康監測功能最受消費者歡迎。未來, 隨著智慧穿戴裝置,尤其是智慧手錶解決的痛點越來越多,尤其是在生 理監測領域,智慧手錶或成為健康領域不可或缺的生理監測入口。根據 IDC 的資料,在智慧穿戴裝置中,智慧手錶 2020 年佔比 23.08%,全球 出貨量 9140 萬塊,並且隨著人們對於智慧手錶產品功能的不斷認可, 2023年全球智慧手錶出貨量有望達到1.32億塊,年複合增長率為12.92%

Apple Watch 在健康功能與外觀設計上逐年精進,在全球智慧手錶市場 份額佔據 36.7%,佔據領導地位。智慧手錶的爆發式增長需要爆款健康 應用的支援,除了心率監測外,A 客戶逐漸在 Watch 中加入心電圖、血氧等重要生理資料。6 月 25 日,國家藥監局釋出《醫療器械批准證明文 件(進口)待領取資訊》,A 客戶的移動心電圖房顫提示軟體註冊在列。 隨著感測技術的不斷成熟,Watch 的健康監測功能將不斷擴充套件,未來的 滲透率或將不低於 TWS 耳機。Apple Watch 7 的核心賣點為外觀設計的 改變,採用高屏佔比、極窄邊框設計,加上多色腕帶,外觀辨識度極高, 或將推動消費者購機慾望。

未來隨著健康功能、續航功能等進一步完善,Apple Watch 將加快滲透, 成為下一個可穿戴爆品。Apple Watch是 A客戶在健康領域的核心產品。 未來體溫檢測、血壓監測、血糖監測等新功能有望逐步搭載在更高世代 的產品中,並且睡眠追蹤功能進一步最佳化擴充套件,包括檢測深度睡眠和睡 眠呼吸暫停的能力。同時在持續追蹤讀取資料的基礎上,逐步解決續航 問題。這將有助於 Apple Watch 更快滲透市場,未來滲透率或將不低於 TWS。

參照 Airpods 當前出貨量,預計 Watch 未來將有更大的滲透空間,立訊 將充分受益。根據 Strategic Analytics 與 IDC 資料,近年來 Apple Watch 增速的中樞穩定在 20-30%,2020 年出貨量達 3050 萬臺。預計 2021 年 Apple Watch 銷量有望達 3600 萬隻,同比增長 19%,同時預計到 2022 年將達到 4200w~4500w 部。參照 Airpods 出貨量 1.2+億臺出貨量,Watch 手錶仍有較大滲透空間。

依靠“組裝份額與零部件自供比例同步提升”,立訊在 Apple Watch 中在供應鏈掌控方面擁有絕對優勢和巨大的利潤率提升空間,未來深度受益 於下游需求爆發。2019 年以前,Apple Watch 組裝業務主要由臺系廠商 廣達、仁寶承擔。立訊自 2020 年開始匯入組裝業務,預計未來份額將 持續提升。Apple Watch 主要由 SiP 主機板、螢幕、外殼、無線充電模組、 錶冠模組、電池、馬達等構成。部分企業在組裝 Apple Watch 的時候採 用傳統的分工模式,大部分上述零部件均外部採購,整體淨利率較低。 但是立訊打通精密零部件、功能性模組、整機組裝鏈條,從初代 Apple Watch 開始便為 A 客戶獨家供應無線充電發射端和接收端,後續持續增 添錶冠模組等零元件。立訊進一步在 2020 年切入手錶整機組裝,同時 馬達、SiP 主機板等也開始自供,並且持續擴張結構件等,未來零部件自 供比例有望進一步提升。一方面這能使立訊對供應鏈有更好的掌控,另 一方面立訊可以最大程度發揮良率優勢並且未來公司組裝業務整體效 益有望逐步提升,利潤率提升空間巨大。

2.2.2. 耳機:AirPods 繼續滲透,立訊有望進一步深入至 SiP 模組

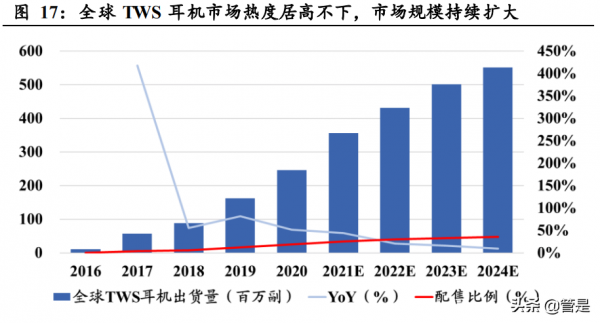

全球 TWS 耳機市場熱度居高不下,市場規模持續擴大。根據 Canalys 的資料,2020 年全球智慧個人音訊裝置增長 20% 達到 4.32 億臺,而 TWS 耳機為智慧個人音訊裝置最暢銷單品,佔智慧個人音訊裝置的比 例從 2019 年的 45%上升到 2020 年的 59%。根據 Counterpoint 的資料, 全球 TWS 市場在 2020 年同比增長了 78%,全球 TWS 耳機的出貨量達 到 2.33 億副。2021 年第一季度 TWS 耳機單位銷售額同比增長 44%。 預計 2021 年全球 TWS 耳機市場將達到 3.5 億副,2024 年全球品牌 TWS 耳機出貨量或將達 5.51 億副,2020-2024 年的 CAGR 可達 19.8%。

語音互動、降噪成為升級重點,TWS 耳機有望成為 AIoT智慧互動入口。 隨著主流智慧手機廠商逐漸取消 3.5mm 耳機介面、取消附贈有線耳機, 以及行業龍頭 A 客戶持續推出新 AirPods 系列驅動行業發展,TWS 耳 機市場規模有望繼續擴大。市場研究機構 Strategy Analytics 釋出最新報 告稱,TWS 耳機透過新增以前只有高階耳機才具備的高階功能,在與傳 統藍芽耳機的競爭中脫穎而出。到 2021 年,TWS 耳機將佔所有藍芽 耳機銷量的七成。為提升使用者體驗,降噪功能在 TWS 產品中快速滲透, 廠商紛紛提出不同的降噪方案。此外 TWS 耳機作為 AIoT 重要智慧音訊 入口,未來使用者可透過佩戴 TWS 耳機與智慧家居等產品進行遠端、實 時互動,實現對空調、開關等產品的語音控制,AIoT 的應用未來將進一 步刺激 TWS 耳機滲透率提升。

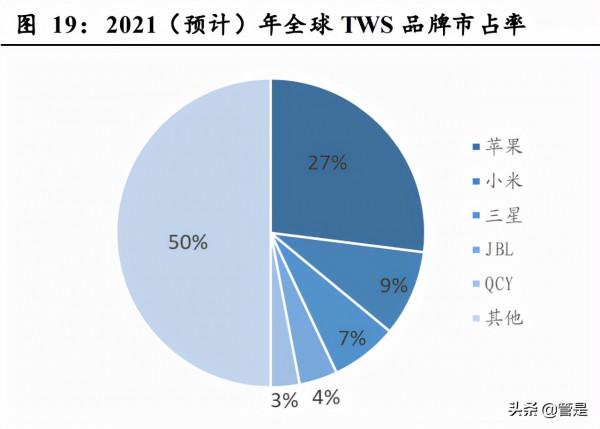

AirPods 滲透率仍有提升空間,出貨量有望持續提升。2020 年 A 客戶 TWS 產品在 IOS 使用者滲透率仍不足 20%,隨 iPhone 12、13 系列產品取 消隨機附贈有線耳機疊加舊款 AirPods 的換機需求,我們認為未來 AirPods 產品將在使用者中持續、快速滲透,2021 年 AirPods 出貨量有望 達 1.2 億臺。根據 Counterpoint 的資料,2020 年 A 客戶在全球 TWS 品 牌耳機市場繼續佔據主導地位,2021 年預計仍將以 27%的市佔率在品牌 TWS耳機中保持領先,且考慮到TWS品牌耳機市場將繼續擴大,AirPods 的出貨量仍將穩定增長。同時 A 客戶推出新一代 AirPods 3 音質提升, 外觀升級且引入防水功能,並進一步最佳化續航能力。時隔 2 年 AirPods 再升級疊加舊款 AirPods 換機需求,AirPods 新品銷量有望繼續提升。

立訊精密作為 AirPods 組裝核心供應商,將繼續依靠 AirPods 業務貢獻 可觀營收。2017 年,立訊精密作為第二供應商成功進入 AirPods ODM 供應鏈,並幫助客戶解決了生產良率問題,極大緩解了產能瓶頸。2019 年,A 客戶推出了二代 AirPods,立訊開始成為主力供應商,份額佔 50% 以上。雖然 2020Q4 開始,受海內外疫情與庫存影響,AirPods 出貨量增 速放緩。但是隨著第 3 代新品的釋出有望帶來積極影響,且考慮到海外 疫情後需求恢復,立訊作為 AirPods 主供仍深度受益。

2.3. SiP 模組:從可穿戴領域切入,逐步向系統周邊模組擴張

2.3.1. 需求端:小型化+系統化趨勢推動應用拓展,增量空間巨大

SiP 技術應用領域廣泛,在智慧手機、可穿戴裝置產品中的多個重要模 塊皆有重要應用,包括 Wifi 模組、低功耗無線模組、M2M 模組等等。 SiP 技術是 AirPods 的核心,AirPods Pro 以及最新的 Airpods 3 均採用 該技術。 SiP 封裝技術使得 AirPods 在單一封裝體內實現更多功能晶片 和模組的有機結合,功耗降低的同時又保持眾多優勢。截止 2021 年,A 客戶共釋出4個版本的 AirPods,其中pro版本和第三代 AirPods 採用 SiP 封裝技術, SiP 封裝技術對於 AirPods 而言有三個優點:

(1)在佔用面積不變的前提下,AirPods Pro 利用 SiP 封裝工藝,基於 3D 的空間結構,將更多的晶片和模組有機結合形成一個完整的封裝體, 將核心系統的體積大幅縮小,這也是小巧的耳機採用 SiP 的主要原因; (2)封裝結構可以減少晶片和模組的外露,提高機械強度和耐腐蝕性; (3)SiP 封裝的驗證也相對簡單,因為每個晶片和模組是獨立已驗證完 的,只需要檢查它們之間的連線,大大降低了工業量產成本。此外,SiP 封裝設計將兩塊慣性測量單元(IMU)、一塊藍芽模組、一塊音訊編解碼 器結合放置在 AirPods 產品中,實現在新增主動降噪功能的同時最佳化設 備尺寸及使用者佩戴體驗。

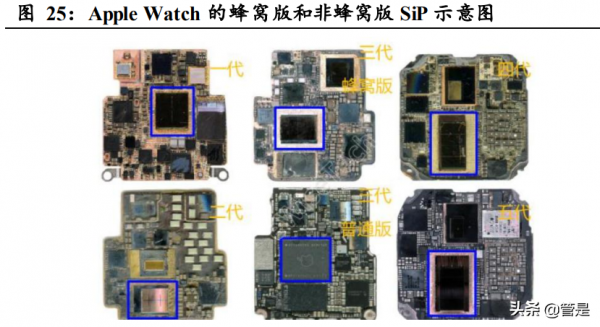

伴隨著 Apple Watch 功能的改進升級,SiP 封裝密度進一步變高。Apple Watch Series 3 採用與 Series 2 裝置相同尺寸的 SiP 設計,但是封裝了更 多的主要晶片和離散式元件,包括高通 MDM9635M—Snapdragon X7 LTE 調變解調器並搭配三星 K4P1G324EH DRAM 元件,以堆疊式封裝 層迭(PoP)在 Apple Watch 3 手錶中,持續挑戰系統級封裝(SiP)設計的極 限。從第二代 Apple Watch 開始,SiP 以單片方式集成了所有元件,蜂窩 版本首次在 Apple Watch S3 中出現,而在 Watch S4 中,非蜂窩版的被動 元件分佈在周圍,Apple Watch S4 配備了兩個版本的 SiP,第一種是非蜂 窩版本,單面成型,封裝下面焊接了一個 IMU 和一個 GPS 前端模組 (FEM),第二種是蜂窩型版本,在 SiP 的內部和外部帶有額外的射頻 FEM,還包含基帶處理器,所有這些都在一個小於 700 毫米的單一封裝 中,佔手錶外形尺寸的 40%。到了 Apple Watch S5,普通版透過 SiP 方 案將應用處理器(AP)、電源管理單元(PMU)、音訊晶片、調變解調器芯 片以及充電晶片等晶片封裝在 PCB 上,並在 SiP 模組背面集合了慣性測量單元(IMU)和 GPS 前端模組,蜂窩版本在此基礎上還增加了調製解 調器晶片(Modem)和射頻前端模組(RFFE),並把 E-SIM 晶片直接塑封在 SiP 封裝內。Apple Watch Series 6 SiP 封裝包括 Apple-W3 無線、藍芽和 GPS 晶片,STMicroelectronics-e-SIM 控制器晶片,NXP-NFC 晶片, Intel-XG742-基帶處理器晶片,QORVO-射頻晶片,AVAGO-射頻功率放大 器晶片,Dialog Semiconductor-電源管理晶片,Broadcom-無線充電管理 晶片,Broadcom-自定義處理器晶片,SkHynix-1GB 記憶體+32GB 快閃記憶體芯 片和 Apple-S6-雙核處理器晶片,該雙核晶片有 64 位處理器,其速度比 上一代晶片可提升 20%之多。

除了可穿戴產品之外,UWB 技術的商業化應用也為 SiP 封裝提供新的 增長點。UWB (Ultra Wide Band) 技術是一種無載波通訊技術,即精確 地鎖定一個物體,發現它的位置並與之通訊,與傳統通訊技術相比,UWB 傳輸速率高,距離短,傳輸容量大,抗干擾能力強、捕獲高度精確的空間和方向資料,尤其適用於室內等密集多徑場所的高速無線接入。同 WIFI 模組類似,UWB 模組中包括定位晶片、發射晶片、接收晶片和基 帶處理晶片,結構較為複雜,透過 SiP 封裝可以大幅縮小整個模組體積, 所以 UWB 技術的商業化應用為 SiP 封裝提供新的增長點。

UWB 提供精準、動態、具有穿透性的定位功能:(1)UWB 在視線(LoS) 場景中提供了更高的精度,在非視線(nLoS)場景中提供了強大的定位 功能,並且能夠管理那些通常會被許多牆壁、人和其他障礙物阻擋的環 境。(2)利用到達角(AoA)技術,UWB 測量的實時準確性提供了釐 米級的高度精確的裝置定位服務;(3)UWB 裝置還可以確定一個物體 是靜止的,還是在靠近或遠離,在現實世界中,UWB 可以在你的汽車 接近時開啟車庫,並在你接近入口處時解鎖房屋的門。(報告來源:未來智庫)

UWB 晶片使得 iPhone 和其他 A 客戶裝置之間實現更好的互聯互通。自 2019 年,A 客戶將 UWB 技術透過 U1 晶片內建到了 iPhone 11 系列 手機中,此後 UWB 技術在 iPhone 11 到 iPhone13 機型上皆可用,UWB 技術在 iPhone 上的功能主要是精確定位、空間感知、訊號傳輸:如(1) 感知其他同樣配備 U1 晶片的 A客戶裝置和 iPhone 之間的距離和追蹤, 如 AirTag 無線追蹤器是藍芽低功耗與 UWB 超寬頻兩項技術的結合,憑 借超寬頻技術,使用者可以在手機上看到 AirTag 離得有多遠,該朝哪個 方向找,便於資產追蹤。(2)實現快速的檔案共享功能即隔空投送功能; (3)手機靠近內建超寬頻晶片的 HomePod mini智慧音箱即可播放音樂; (4)允許汽車定位經過身份驗證的移動裝置,不取出 iPhone 即可解鎖、 鎖定和啟動汽車。

在增強現實(AR)等領域,UWB 技術也將賦予硬體更多的環境資訊採 集能力,UWB 助力三星手機實現了更精準和生動的 SmartThings Find 功能,即在啟用查詢三星裝置的功能時,三星手機將透過增強現實(AR) 視覺顯示其他三星裝置的方向、距離和位置,從而提升了使用者使用手機 查詢裝置的體驗; 還可以使用 AR 查詢器投放虛擬資訊,讓其他 Galaxy 智慧手機使用者知道需要幫助尋找丟失的物品。

在智慧家居領域,小米“一指連”UWB 技術賦予手機與智慧裝置空間感 知能力,手機指向裝置即可定向操控,無需實體遙控器,手機也不用再 下載單獨的 APP,小米“一指連”實現了風扇控制,智慧電視投屏、智慧 門鎖靠近即開等操作。

UWB 技術幫助企業定位在各種環境和過程中移動的人和物體,提高管 理效率。基於 UWB 超寬頻技術的 RTLS 實時定位系統目前在工業端已 經非常成熟:(1)在工業製造方面,傳統工廠部署的 UWB 超寬頻定位 系統,對離散製造中的工具、半成品、原材料和人員進行實時定位和監 測,實現生產進度把控、原材料的物流控制、作業人員排程管理等功能, 可實現製造環節的視覺化;(2)高危行業如石油化工行業採用 UWB 精 準定位技術進行險情預警以及方便援救逃生:車間超/缺員報警、實時位 置查詢、電子圍欄、超時滯留/靜止報警,實現廠區安全區域管控;(3) 在倉儲物流方面,UWB 高精度定位系統在物流園區佈設基站,對園區 人員、車輛、貨物等進行實時精確定位,高達釐米級精度的系統可查詢 歷史軌跡,實現電子圍欄報警、叉車防撞等功能,對倉儲貨物位置的監 管,可檢視物品位置、所屬倉庫等資料,節約管理成本,防止物資裝置 的丟失,避免人員串崗,叉車閒置等情況的發生;(4)在機場管理方面: 透過 UWB 定位分析不同區域旅客人員密度資訊,能夠加快測量排隊進 度,精簡乘客流量。

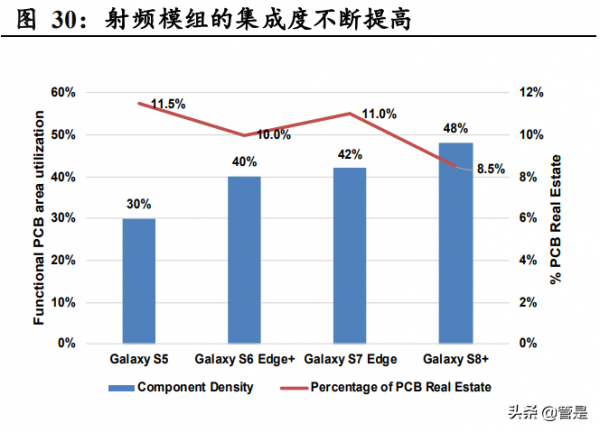

射頻前端元件由不同化合物半導體制造,SiP 先進封裝可高效整合射頻 前端各部件。目前已有商用的主流化合物半導體包括 GaAs (砷化鎵), GaN (氮化鎵)和 InP (磷化銦)等,與第一代半導體矽相比具有更大禁帶 寬度和更高電子遷移率等特性。由化合物半導體制成的器件因此可實現 高頻傳輸、耐高壓電流、快開關速度。目前終端功率放大器主要採用 GaAs,射頻開關主要採用 RF-SOI 工藝或 GaAs 工藝,而工藝及半導 體材料差異導致其無法在同一矽晶片上實現,SiP 封裝可在集合不同模 塊的同時節約空間。根據 Yole 報告,目前 4G 射頻前端元件如天線開 關模組,PA,濾波器等元件均已採用 SiP 封裝技術。由於 5G 手機需要 前向相容 2/3/4G 通訊制式,本身單臺裝置所需射頻前端模組數量就將顯 著提升,我們認為 5G 時代射頻前端元件用量增加將進一步提升 SiP 方案的應用需求。據芯視野,5G 單部手機射頻半導體用量相比 4G 手機 近乎翻倍增長。其中,接收/發射機濾波器從 30 個增加至 75 個,包括功 率放大器、射頻開關、頻帶等都有至少翻倍以上的數量增長。器件數量 的大幅增加將顯著提升結構複雜度,並提高封裝整合水平的要求。

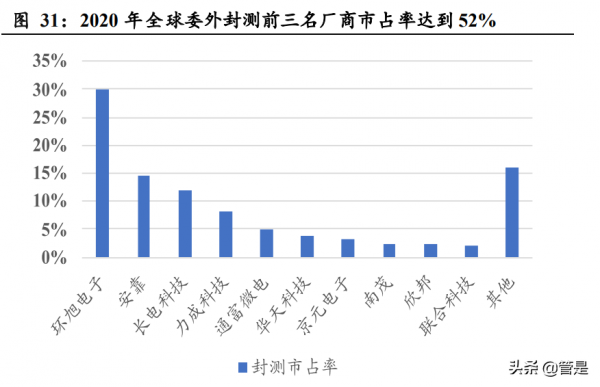

智慧手機使用更多的 SiP 封裝模組,仍有較大的市場空間。據 NEPCON ASSIA 新聞,現在的智慧手機一般需要 8~16 個 SiP 產品,智慧手機中 用到 SiP 產品的地方涉及音訊放大器、電源管理、射頻前端、觸控式螢幕驅 動器,指紋辨識模組以及 WiFi 和藍芽等,據科創板日報,環旭電子相 關係統級封裝(SiP)產品已經切入 iPhone13 的 Wi-Fi 模組、指紋辨識 模組以及超寬頻(UWB)模組,訊芯-KY 也以 SiP 技術獲得功率放大器 及射頻元件、3D 感測光學元件等封裝訂單。根據 Yole Développement (Yole)的最新調查報告預測,在 2020 年到 2026 年之間,移動消費電子 系統級封裝(SiP)市場將以 5%的 CAGR 從 20 年到 26 年成長至 1570 萬 美元的規模,高階 SiP 市場將以 9%的 CAGR 成長,而針對手機應用的 低階 RF SiP 市場在同期間則將以略低於 5%的 CAGR 成長。

2.3.2. 立訊多方位優勢顯著,追趕腳步加快

以 Apple Watch SiP 為例,將近千個裸晶、晶片、被動零件用超精細 SMT工藝打在一個小的 PCB 上,良率要求 99%,涉及到封裝、SMT、電磁 遮蔽等多項技術。SiP 對廠商的能力要求很高,包括:1)系統整合能力、 元器件採購能力、板級封裝能力;2)高密度封裝、系統測試能力;3) 需具備產能與成本優勢;4)打通高成品率的工藝流程。因為 SiP 封裝 涉及到數量眾多的零部件原料,所以對供應鏈管理協調能力也有較高的 要求。

對於 SiP 模組而言,模組設計能力和供應鏈管理協調能力是十分關鍵。 SiP 封裝是多種能力和技術的綜合,可以分為兩類:(1)IC 封測層面: 例如互聯技術、晶圓級封裝技術和裸晶堆疊技術;(2)模組設計層面: 包括遮蔽技術、封裝技術、板上裝配技術和內建基板技術。 從技術方面來看,目前雙面可選擇性塑封、雙面可選擇性電磁遮蔽、新 型隔間遮蔽技術等新技術已經應用到新世代手錶 SiP 模組和 TWS SiP 模組中,其中,雙面塑模成型要解決塑模成型過程中的翹曲問題,背面 精磨、鐳射灼刻及錫球成型中的管控風險;電磁干擾遮蔽技術要解決系 統級封裝製程中大量使用的高密度線路、多種材質的封裝材料、晶片與 各類功能器件間的協作等所帶來的電磁干擾問題;鐳射輔助鍵和技術解 決迴流焊接 MR 技術容易受到的多種限制(由於板材變形所引發的 Non-wet bump、橋接與 ELK 層裂紋等引發的封裝可靠性問題、模具和 基板同時加熱時間過長的問題以及 CTE 不匹配、高翹曲、高熱機械應 力等問題)。

2.4. 手機組裝業務開啟空間,未來增長點眾多

2.4.1. 組裝:一體化優勢顯著,份額與盈利能力持續提升

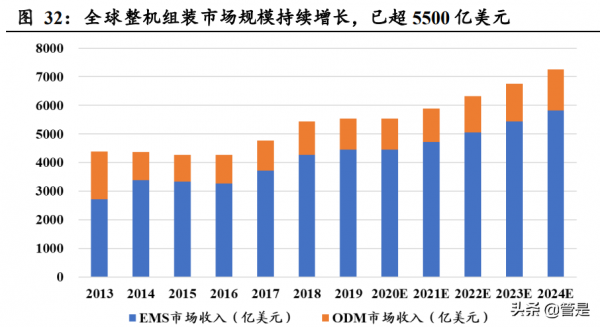

全球系統組裝市場規模持續增長,A 客戶產品中 iPhone 組裝市場規模 比重最大。根據 CINNO 統計資料,全球系統組裝市場規模已達 5550 億 美元,且將持續穩健增長。而在 A 客戶的產品線中,iPhone 由於出貨量 大、單機價值量高的特徵,組裝市場規模獲超過 600 億美元,是 Apple Watch 與 AirPods 的數倍。

立訊收購緯創,切入 iPhone 組裝業務。基於對零元件、模組的綜合掌 握,以及在超精密製造環節的深度積累,公司充分發揮垂直一體化優勢, 除了切入 AirPods 與 Apple Watch 整機組裝之外,還透過收購緯創切入 市場規模更大的 iPhone 組裝業務。2020 年 7 月公司與大股東立訊有限 共同出資 33 億收購 WIN 旗下的崑山緯新和江蘇緯創,其中崑山緯新是 緯創旗下 iPhone 組裝工廠。

立訊在 AirPods 的成功印證了公司的精密組裝能力,其優勢將繼續在出 貨量較大、精密度較高的 iPhone 組裝中持續發揮,預計未來立訊在 iPhone 組裝份額將持續提升。AirPods 組裝製造難度較高,初期由臺灣 英業達組裝生產。立訊進入後,憑藉先進的精密製造能力與經驗,良率 很快接近 100%,替代臺廠成為第一供應商。AirPods 的業務突破折射出 立訊精密在高複雜度和精度的智慧硬體EMS/ODM業務上強大的綜合制 造和規模生產實力。目前立訊已經開始量產 iPhone 12mini,進入 iPhone 13 系列,未來有望繼續增加機型和份額。

2.4.2. 增資控股日鎧電腦,中框、機殼業務或將提升盈利能力

立訊零元件、模組業務成熟豐富,有助於組裝業務品質控制、降低成本、 份額擴大。精密零元件業務主要製程包括精密模具、智慧自動化、CNC、 SMT、 SiP、衝壓、成型、電鍍、導體抽引、裸線押出等完整的生產工 藝能力;模組產品聚焦在聲學、射頻、觸控、電源等功能領域,主要包 括聲學模組、天線、無線充電、震動馬達等。公司目前已經形成以聲學、 光學、射頻、SiP(AiP)、高速連線方案、無線充電方案、結構件、整機 組裝構築的精密製造平臺優勢。

立訊組裝份額的提升與模組、零元件業務形成協同效應。立訊組裝能力 增強,份額不斷提升,原有相關零元件份額將保持穩定。未來和碩+立 訊在整機組裝份額有望持續提升,在獲取高利潤率的金屬中框訂單方面 將迎來話語權。目前 iPhone 中框的主力供應商為鴻海子公司鴻準,受益 於鴻海在 iPhone 代工業務的巨大份額,金屬中框得以自供。訂單整合優 勢以及成熟的不鏽鋼中框加工能力是鴻準維持高中框份額的重要因素。 其餘供應商可成和捷普主要供貨於和碩、緯創(現立訊精密)兩大代工 廠,未來隨日鎧中框良率在立訊支援下獲顯著提升,以及和碩、立訊兩 大代工廠商在整機組裝份額的快速增長,訂單整合優勢凸顯,有望逐步 擴張在 A 客戶手機金屬件份額,顯著提升公司盈利能力。

2.4.3. AiP 模組:作為 A 客戶 LCP 天線主力供應商,公司逐步切入 AiP

封裝 5G 時代,終端天線迎來變革。5G 終端標準為支援下行鏈路 4x4 MIMO, 上行鏈路 2x2 MIMO,而過去僅部分高階 4G LTE 手機支援 4x4 MIMO, 大部分僅支援 2x2 MIMO,因此 5G 帶來:1)射頻前端用量翻倍:4x4 MIMO 需要 4 根天線和 4 個獨立的 RF 通道,4x4 MIMO 普及意味 PA、 LNA、濾波器、射頻開關等射頻前端器件用量翻倍增加;2)終端天線 數量增加: 4x4 MIMO 需要 4 根天線和 4 個獨立的 RF 通道,也會帶動 終端天線數量的進一步增加;3)從 64QAM 升級為 256QAM(正交幅度 調製),傳輸速率提升 1.33 倍,對於射頻前端的線性度提出更高要求。

為了滿足 5G對於天線效能的要求,LCP 有望逐步取代 PI,成為天線主 流材料。LCP(Liquid Crystal Polymer,液晶聚合物)具備三大效能優勢: 1)電學效能優異,高頻段的功率損耗更低,在 5G 毫米波波段 LCP 的 損耗只有 PI 損耗的 1/10;2)LCP 可替代同軸連線線,實現天線模組和 射頻連線線的整合,且體積更小,LCP 厚度僅為同軸連線線厚度的 1/4; 3)LCP 是多層電路板結構,可實現高頻電路的柔性埋置封裝,5G 時代 有望整合射頻前端實現整合度更高的模組;由於 LCP 材料供應商少、成 本高,MPI(Modified-PI,改性 PI,效能介於 PI 和 LCP)材料有望成為 5G 中高頻段天線選擇之一。

iPhone 大規模匯入 LCP,立訊精密為模組主力供應商。A 客戶第一次 在 iPhone X 上大量使用 LCP,目前已大規模匯入。公司擁有成熟的 LCP 開發團隊,還與景旺電子在 LCP 材料、工藝、製程等方面進行合作。 公司已經是 iPhone 的 LCP 模組的主力供應商,份額大約 50%;其他終 端廠商也在積極跟進。我們預計 5G 到來後,LCP 將成為終端天線和傳 輸線主流,市場有望迎來爆發。

AiP 技術兼顧了天線效能、成本及體積,成為眾多廠商研發的熱點。根 據 Yole 的資料,2020 年 5G 手機封裝市場規模為 5.2 億美元,其中毫米 波 AiP 封裝市場規模佔比 4%,預計到 2026 年 5G 手機封裝市場規模將 達 26 億美元,毫米波 AiP 封裝市場規模佔比提升到 15%。

2.4.4. 光學模組:從 A 客戶前攝 FC 模組切入,未來有望逐步向後攝模組拓展

攝像頭模組封裝技術出現從 CSP 向 COB 和 FC 轉型的趨勢。攝像頭模 組(CCM),是指將攝像頭各零元件,包括鏡片、晶片等電子元器件, 透過一定的封裝工藝組合在一起,利用光學成像原理形成影像並使用對 應的儲存單元記錄影像的裝置。根據封裝工藝的發展史,由 20 世紀 90 年代末的 CSP(晶片尺寸封裝技術),發展到 COB(板上晶片封裝技術) 或者 COF(覆晶薄膜),再升級到 FC(倒裝晶片技術)。CSP 技術裝置 成本低,但光線穿透率差,主要應用於低端產品;COB 主要應用於國產 安卓手機,而 FC 屬於 A 客戶三星高階旗艦的獨立技術。

立訊透過立景創新收購 A 客戶供應商高偉電子大股東股權。2020 年 12 月 10 日,立景創新宣佈收購高偉電子大股東全部股權(佔比 44.87%), 進軍攝像頭模組。高偉電子(Corwell)2009 年切入 A 客戶供應鏈,供 應 COB 攝像頭模組,2012 年開始供應 FC 攝像頭模組,是全球相機模 組的重要供應商。而 A 客戶為高偉電子第一大客戶。

立景創新結合光寶與高偉,或將成為攝像頭模組業務爆發點。根據 Yole 資料,立景創新(Luxvison)即光寶科技(Liteon)2020 年在 CCM 市場 佔比 3%,高偉電子(Corwell)佔比 2%,兩者總份額達 5%。立景收購 高偉電子大股東股權,有望與原光寶 CCM 事業部 COB 產線結合,進一 步拓展安卓客戶市場;並繼續拓展立訊集團在 iPhone 業務中的板塊,與 其他 iPhone 模組業務形成協同。根據 Yole 預測,2025 年全球 CCM 市 場規模將達 570 億美元。未來攝像頭模組業務或為立景及立訊帶來較大 增長。

3. 佈局XR裝置與Mini LED產品,有望受益於供應鏈爆發

3.1. XR 產品:行業逐步迎來爆發,立訊潛力十足

3.1.1. 底層技術加速突破,行業有望進入增長拐點

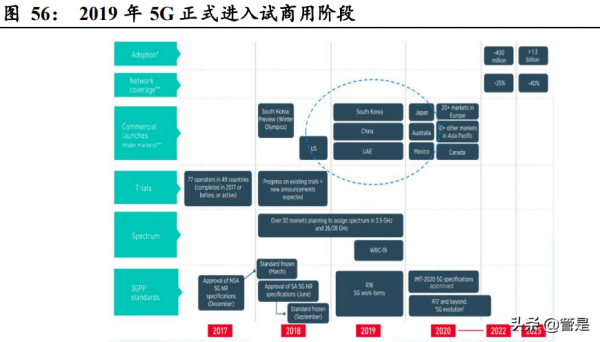

AR/VR 裝置作為 AIoT 核心智慧硬體,行業重回升勢。自 2012 年穀歌 釋出 AR 眼鏡 Google Glass,2014 年 Facebook 收購 VR 頭顯廠商 Oculus 以來,行業經歷了 15-17 年的創業和資本的狂熱,也經歷了 2018 年的行 業退潮。隨著 2019 年底全球 5G 正式展開部署以來,VR/AR 作為 5G 核 心的商業場景重新被認識和重視,行業重回升勢。2020 年受疫情的影響, 社交隔離激發了 VR 遊戲、虛擬會議、AR 測溫等需求爆發,Steam 平臺 VR 活躍使用者翻倍增長。VR 藉助成熟的產品技術、完善的供應鏈體系, 消費級的價格,逐步向 C 端市場滲透。

VR 硬體技術頻獲突破,下游遊戲、教育有望助力 VR 滲透。在 5G 解決 傳輸時延後,在硬體方面,技術亦獲突破:(1)NED 技術:顯示器速度、 解析度、以及可變焦顯示問題均有效突破,有效降低眩暈感並提升顯示 質量;(2)感知互動:Inside-out 已取代 Outside-in 的技術路線,成為主 流定位跟蹤技術,實現擺脫範圍限制定位,滿足了 VR 對定位的需求。 (3)算力方面,臺積電 5nm 製程投產以及 5G 為裝置帶來端雲結合可 能性,將極大提升 VR 裝置渲染能力。

作為 VR的主戰場,遊戲領域推動 VR 裝置增長,行業競爭格局已形成。 Valve 最新資料顯示,2021 年 9 月,Steam 平臺 VR 頭顯份額中 OculusQuest2 增長 1.04%重回第一,市佔率提升至 33.19%;Valve Index HMD 超過 Oculus Rift S 上升至第二,市佔率 17.5%。從玩家數量來看,SteamVR 活躍玩家佔 Steam 總玩家數量 1.80%,較上月增加 0.06%,按照 2020 年 Steam 平臺 1.2 億活躍使用者,估算 Steam 平臺 VR 活躍玩家數約為 216 萬。從 VR 內容數量來看,9 月 Steam 平臺 6077 款,較上月增長 0.93%, Vive Port 平臺 2671 款與上月持平,Oculus Quest 平臺突破 300 大關來到 305 款,較上月增長 3.74%。

短期來看,AR 受限於硬體技術,頭顯、一體機裝置難以大規模放量, 未來隨光波導方案確定,成本降低,將極具投資價值。AR 光波導技術 尚未定論,巨頭路線各異。AR 畫面由真實場景與顯示器虛擬內容組成, 需要透過光波導顯示技術和微顯示技術將虛擬與真實畫面結合到一起。 目前對於陣列和衍射光波導方案各家巨頭路線差異較大,我們認為表面 浮雕光波導技術憑藉較高良率具備較大量產潛力,但受限於專利以及技 術壁壘,低成本量產尚需時日。

MR 混合現實技術介於 VR 和 AR 之間,是一種更具有泛用性的虛擬顯 示技術。它連線了被 AR 增強的現實物理世界與被 VR 描述的虛擬數字 世界,成為了人、裝置與虛擬環境的媒介。MR 的特徵在於沉浸感、信 息和互動性。沉浸感是指對使用者環境的實時處理和解釋。使用者與 MR 空 間的互動無需任何控制器,使用自然的通訊模式,例如手勢、語音和凝 視。資訊是指在使用者環境中在時間和空間上註冊的虛擬物件。這允許用 戶與使用者環境中的真實和虛擬物件進行互動。

3.1.2. MR 應用領域廣泛,A 客戶積極佈局相關技術

MR 技術作為一種同時具備 AR、VR 兩者特性,通用性更強的技術,在 B 端、C 端的眾多行業內都能找到應用場景的結合點。 1)基於 MR 技術偏向 AR 的全息展示和空間定位等特性,目前在工業、 設計、展覽、建築、醫療、教育等 ToB 領域中都具有顯著的業務需求, 產生了新興的混合現實應用案例。

Microsoft HoloLens 是目前較為典型的 MR 頭顯裝置。藉助 HoloLens 2 上的混合現實應用程式以及配套解決方案,能夠實現與遠端員工實時協 作、建立分步式視覺物件工作說明等功能,以提高員工的工作效率。使 用內建語音命令、眼動跟蹤和外部環境錨定功能幫助使用者更長時間、更 舒適地保持抬頭、擴音狀態。這些功能透過 HoloLens 的各個零元件實現, 包括透視全息鏡頭、可見光相機、ToF 感測器、陀螺儀等。

A 客戶加速入場,悄然佈局 MR 裝置。據外媒爆料,A 客戶早在 2015 年開始就一直在以總代號為 T288 專案上進行 AR/VR 的探索和 AR/VR 裝置原型的打造。2022 年將推出一款 MR 頭顯 N301,2023 年將釋出 AR 眼鏡 N421。N301 具備 VR、AR 的混合功能,外形類似 Oculus Quest; N421 外形更接近奢侈太陽鏡,A 客戶認為 AR 眼鏡大約可在 10 年內取 代 iPhone。

3.1.3. 立訊在 MR 供應鏈中有望複製手機成長路徑

光學器件和攝像頭是 MR 產品的核心,立訊有望透過高偉電子進入 A 客戶 MR 產品供應鏈。高偉電子擁有攝像頭模組供應能力,未來預計將 為 A 客戶即將到來的 MR 產品提供攝像頭模組。

同時高偉電子與蘇大維格設立合資子公司,進一步加強 VR/AR 光學產 品實力。9 月 14 日,蘇大維格(300331.SZ)公告,根據 6 月 17 日簽署 的《戰略合作框架協議》的約定,公司擬與高偉電子子公司,東莞高偉 光學電子有限公司(“高偉光學”)簽署《合資經營協議》,在蘇州共同投資 設立合資公司蘇州立景維格光學電子科技有限公司,共同合作進行 Tof diffuser、DOE 光學器件、VR 光學器件、AR 光波導鏡片、AR-HUD 光 學材料、多層衍射光學鏡片以及Metalens 等光學材料及器件的研究開發、 產業化應用、規模化生產,並實現向全球領先的移動裝置製造商等終端 客戶的應用和銷售。本次高偉光學與蘇大維格在 VR/AR 光學領域合作, 成立“立景維格”,關注光波導等核心技術,無疑將加強高偉電子、立景 創新、立訊精密整個立訊系在 A 客戶 MR 產品供應鏈中的競爭力,與立 訊的模組、組裝業務形成協同效應,為立訊 MR 業務的增長提供強大動力。

3.2. Mini LED :立訊憑藉強大的 SMT 能力進入 A 客戶供應鏈,未來深度受益於需求爆發

Mini-LED 市場發展迅速,市場規模有望突破 20 億美元。A 客戶於 2021 年 4 月和 11 月的釋出會上推出的新款 iPad pro 與 MacBook Pro,搭載了 Mini-LED 螢幕,使用了超過 10000 顆燈珠,超過 2500 多個區域性調光區。 根據 Arizton 的預測,2021-2024 年,全球 Mini LED 的市場規模有望從 1.5 億美元提升至 23.2 億美元,年複合增長率高達 149%。

目前 Mini-LED 背光方案供應鏈基本成熟,背光模組出貨量顯著增長。 據 CINNO Research 預測,到 2025 年,Mini LED 背光模組年出貨量將達 到 1.7 億片左右,其中顯示器、筆記本、平板等中小尺寸消費應用將佔 65%左右。

Mini LED 顯示屏相較於 LCD 螢幕對 LED 顆粒的用量大增,因此對 SMT 打件的縝密度、精準度及速度的要求也更嚴苛,廠商良率與生產 效率將面臨更大挑戰。SMT 關鍵在品質管控、良率、以及與客戶合作關 系的緊密度,有口碑的廠商能持續掌握市場。據 ittbank 研究,SMT 佔 Mini LED 模組成本約 15%據 Arizton 預測,2021 年全球 Mini LED 市場 規模達 1.5 億美元,2024 年預計達到 23.2 億美元。若按照 SMT 佔 Mini LED 模組成本 15%測算,則 2024 年 SMT 市場規模有望達到 3.48 億美 元。(報告來源:未來智庫)

4.通訊:整機+核心零部件的雙線戰略,資料中心業務持續拓張

4.1. 精密製造能力突出,立訊有望成為新一代 5G 龍頭

2020 年 5G 大規模商用,5G 技術變革和資料時代推動通訊產品升級更 新。在資料重要性日益凸顯的趨勢下,據產業資訊網,過去十年全球數 據量年均複合增長率接近 50%,根據市場研究機構 Markets and Markets 釋出的全球資料儲存市場規模預測,2024 年全球資料儲存市場規模將破 千億美元大關,負責處理資料傳輸的互連產品需求也將因資料量的激增 而增長;在 5G 技術的推動下,硬體裝置呈現介面逐步開放、功能高度 整合的趨勢,基站向多埠、多波數趨勢發展,小型化、耐候性對精密 製造的要求不斷提高,而公司的消費電子精密製造的經驗賦予其在通訊 領域的發展優勢。

5G 主裝置建設高峰期全球市場規模將達到 4000 億。通訊網路裝置是移 動通訊系統的核心環節,主要包括無線、傳輸、核心網及業務承載支撐 等系統裝置。我們預計 5G 基於 SDN/NFV 重構的網路架構,將形成硬 件裝置和軟體定義化解決方案的兩大部分,預計整體投資將同比增長 30%。2020-2023 年為 5G 主裝置建設高峰期。

4G 到 5G的演進過程推動公司重新演繹消費電子從零元件到整機,圍繞 大客戶做大做強的成長路徑,且整機+核心零部件的雙線戰略初見成效, 相關技術立足於未來不斷升級。公司在 4G 時代主要以天線、濾波器等 器件產品為主,5G 時代公司有望擴充到 AAU 整機設計製造、CPE、Small Cell 等更多產品型別,重新演繹消費電子從零元件到整機,圍繞大客戶 做大做強的成長路徑。其中,整機產品包含基站天線、基站濾波器、塔 頂放大器、雙工器、合路器、RRU、AAU、小基站等;核心零部件主要 包括高速聯結器、高速線纜元件、光電轉換及光傳輸應用產品、散熱模 組、傳動模組、RCU 等。具體來看,核心零部件產品依託資料中心和服 務器、交換機及儲存裝置的應用,夯實電聯結器產品創新研發的能力, 建立完整介面體系,形成標準和專利結合的雙核心引擎,實現市場的領 先優勢,整機+核心零部件的路線為全方位給客戶提供一站式的服務奠 定基礎,也為未來 5-10 年的長期發展提供了堅強支撐。此外,光連線產 品持續佈局未來 3-5 年的技術,為未來互連技術大融合打下基礎,實現 在關鍵節點的彎道超車;熱管理產品基於行業旺盛的需求,在 2-3 年內建 立完善的產品能力和技術能力,在未來市場中佔據有利地位。針對通訊 射頻業務,公司圍繞“核心零部件+模組+系統”的產品戰略規劃,持續加 大設計研發投入,提升核心零部件的自制能力,透過數字化轉型升級持 續提高內部運營效率。

從技術的角度看,公司建立了紮實的產品研究技術和批次生產製造的技 術。公司對模擬技術、新材料、新工藝應用技術和測試技術的應用研究 建立基礎研發能力,在產品形態發生變化的情況下也能夠提供有力技術 支撐;系統產品透過對產品組成模組和部件的拆解、單點製造工藝和技術 的拆解,無論大、小批次的產品都能透過高度自動化或全自動化進行高 效高質量的生產製造。據公司招股說明書,2010 年,公司對聯結器產品 進行技術升級和生產線擴產建設後,通訊類聯結器配套接外掛產量可達 1,400 萬隻。

憑藉強大的精密製造能力和全面的業務佈局,立訊有望成為 5G 時代龍 頭廠。5G 時代,天饋一體化的設計將導致供應鏈巨大改變,主裝置廠 商將會收縮供應鏈,直接由天線系統供應商完成 AAS 的設計製造,交 付給主裝置廠商,因此 AAS 廠商必須同時具備天線、濾波器、 AAS 系 統的設計和製造能力,立訊是全球少數具有完整 5G AAS 完整設計和制 造能力的廠商,有望憑藉強大的精密製造能力成為全球主流設 備廠商 5G AAS 的主要供應商。

在客戶方面,公司深度繫結全球前三大通訊裝置提供商,陸續透過認證 進入華為、愛立信、諾基亞供應鏈。互聯及光電產品的下游客戶主要包 括艾默生、浪潮、HP、Dell、Amazon 等;公司的基站天線和濾波器產 品與國內國外重要客戶在 5G 領域的合作進展順利,公司 5G 基站用濾 波器產品是國內外許多裝置商首選方案之一,且已有部分產品小批量出 貨;在通訊聯結器領域,公司已取得中興通訊的合格供應商資格認定, 並在積極開發國際客戶;在資料和能源傳輸環節,擁有完整的產品佈局, 客戶覆蓋華為、惠普、思科、浪潮、等知名品牌客戶。

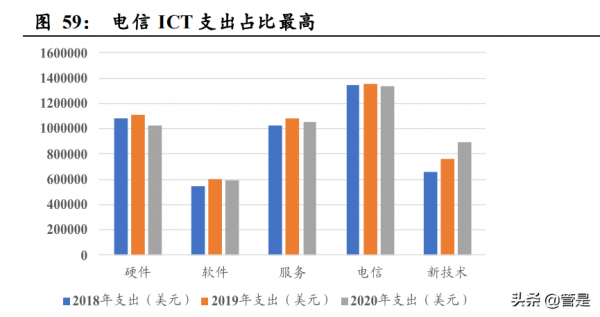

公司所涉及的通訊類產品中,ICT 裝置在 2020 年佔據最大的通訊產品 市場容量,達到 11137億元,但光學產品的年複合增長率最高,達到 10%, 據 statista,預計 2021 年 ICT 市場規模將超過 5 萬億美元,到 2023 年 將達到近 6 萬億美元。截至 2020 年,電信類被列為 ICT 市場創收最 高的部分,從支出來看,電信類 ICT 產品的支出也是最大的,硬體支出 僅次於電信類,新技術的 ICT 產品有明顯的增長趨勢,是未來新的增長 空間所在。

4.2. 伺服器產品佈局全面,組裝份額有望持續擴張

網際網路和雲計算的迅猛發展,催生了超大規模資料中心,對資料中心的 網路傳輸速度、資料儲存能力有了高的要求。大量資料需要計算儲存, 資料中心正逐漸從IT 時代過渡到DT 時代,對資料中心的網路傳輸速度、 資料儲存能力有了高的要求,更高密度、更高速度、更大電流和更加小 型化成為了聯結器行業技術發展的趨勢。此外,隨著 2020 年政府提出 加快新基建,我國的新基建專案也步入了快車道。新基建以資訊網路為 基礎,涵蓋但不限於 5G,AI,雲計算,資料中心等。資料中心作為新 基建的重要專案,承載著“一業帶百業”的艱鉅任務。

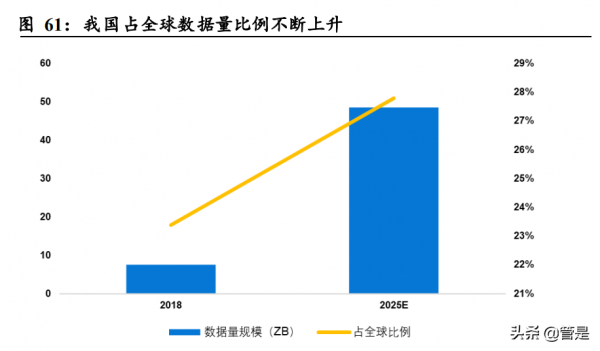

伺服器是重要的網路節點,需要儲存、處理網路上超過 80%的資料和信 息,可以被認為是網路的靈魂。其承載著為 PC、智慧手機、大型系統 裝置等提供計算和應用服務的功能。在下游雲計算、5G、AI 等的帶動 下,需要處理和儲存的資料體量大大增加。據 IDC 預測,全球資料圈(以 資料圈代表每年被建立、採集或是複製的資料集合)將從 2018 年的 32ZB 增長至 2025 年的 175ZB,增幅將超過 5 倍。國內來看,我國已經成為 全球重要的資料大國,隨著“中國製造 2025”、“數字中國”等一系列的產 業政策推動我國的產業資訊化、智慧化轉型,IDC 預計到 2025 年中國 將擁有全球資料量的 27.8%。

雲計算浪潮之下,全球雲基礎架構服務支出規模保持高增長。根據思科 最新全球雲指數報告,雲計算的工作量將從 2016 年的 83%上升至 2021 年的 94%,而傳統的資料中心工作承載量在 2021 年的佔比僅為 6%。同 時,資料中心內部消耗的流量佔比將達到 71.5%,資料中心與資料中心 之間的流量消耗佔比為 13.6%。

數字化轉型、後疫情時代世界經濟復甦,全球雲基礎架構服務支出規模 保持高增長。2020Q1 全球雲基礎架構服務支出規模同比增長 35%至 418 億美元,首次超過了400億美元,比2020Q1高出近110億美元,比2020Q4 高出近 20 億美元。在過去的 12 個月,隨著企業組織適應新的工作方式、 客戶互動以及業務流程和供應鏈方面的動向,加快步伐的數字化轉型加 大了對這些服務的需求,再加上一些經濟體迎來複蘇,輔以政府刺激、 大規模新冠病毒疫苗接種計劃啟動,雲基礎架構服務支出規模有望繼續 保持增長態勢。

物聯網市場快速發展,AI 伺服器需求增加。隨著 5G 的快速發展,物聯 網終端裝置數量激增,邊緣計算重要性不言而喻,尤其是在智慧交通管 理、智慧駕駛、智慧製造、智慧醫療等領域。自 2016 年 AI 訓練伺服器 出現以來,更多場景的低時延需求,各行業企業需要將 AI 推理能力部 署到更靠近場景的邊緣側,使得計算能力向邊緣側下沉。據 IDC 預測, 到 2023 年,全球超 50%的新建基礎設施將部署在邊緣,有近 20%用於 支撐 AI 工作負載的伺服器將部署在邊緣側,我們預計邊緣側伺服器的 數量未來幾年將會保持增長態勢,同時 AI 伺服器將會與邊緣側更深度 融合。

全球伺服器出貨量快速增長,中國市場發展向好。IDC 釋出的《全球服 務器季度跟蹤報告》顯示,2021 年第一季度全球伺服器出貨量同比增長 8.3%,接近 280 萬臺;批次伺服器銷售額增長 15.4%,達到 173 億美元。 第二季度出貨量超過 320 萬臺,銷售額逼近 200 億美元。三、四季度, 預期伺服器維持高需求,相對其他行業維持較高發展速度。新冠肺炎疫 情促成的線上辦公模式對伺服器需求持續增加,同時視訊會議、影音流 媒體及線上購物等需求持續上升,促使雲計算企業增購伺服器,預估下 半年將達到全年全球伺服器出貨高峰。IDC 中國預測,中國伺服器市場 規模將在未來 5 年維持 12%以上的同比增長率,發展韌性強勁。

三大開放計算組織的成立,核心目標是為全球不斷加大資料中心建設的 雲計算廠商降本。國外廠商包括 AWS、Azure、GCP,國內廠商包括 BAT、 華為、位元組跳動等。最終滿足三點需要:1、按需設計伺服器;2、硬體 設計開源,降低代工廠設計門檻;3、伺服器設計標準化。隨著三大開 放計算組織向成員統一硬體標準及硬體開源,參與其中的白牌廠商和組 裝企業開始獲得伺服器設計方案,為直接對接下游雲計算客戶提供了通 道,逐漸打破產業鏈原有分工模式。

大資料時代下,資料中心對高速銅纜的傳導速率及效能有更高的要求, 立訊將高傳輸速率,高密度互聯,高穩定可靠性的產品要求作為新產品 開發基本準則,以過硬的技術及研發能力,成為全球首批推出 OSFP 8*112Gbps PAM4 產品解決方案的廠商。未來,PAM4 的四電平脈衝幅 度調製在高速率傳輸主流應用中大有可觀,因此,符合 112Gbps PAM4 標準的具備高傳導速率的高速銅纜,將成為行業的“熱點”。憑藉著對市 場需求的敏銳嗅覺,立訊技術生產的 OSFP 800Gbps 銅纜具有穩定性和 可靠性強,各方面效能優越,助力客戶實現互聯方案的高密度化,2020 年,為支援下一代資料中心高速 800G 互連,公司推出了業界第一款基 於 OSFP 介面的、使用銅纜的 DAC 產品。2018 年公司研發出業界領先 的超低功耗 400G QSFP-DD AOC,其應用 PAM 訊號傳輸技術,單通道傳 輸速率達 50Gbps,單端功耗低於 7 Watt。OSFP 112G PAM4 封裝有 8 個高 速通道,單通道的傳輸速率可達到 112G PAM4;向前相容 OSFP56 的同時 提升一倍速率,滿足 IEEE 802.3CK 協會標準,該封裝在不降低埠密 度的情況下,其略大的外形尺寸給銅纜提供了較粗線徑的相容空間。除 去 OSFP 112G PAM4 封裝產品的優勢,外被編織網管方案可滿足 16pairs 線纜的柔軟性要求。OSFP 112G PAM4 直連銅纜系列,使用立訊自主品 牌裸線 Optamax,採用縱包鋁箔加工工藝,可完美解決高頻電效能引數及柔軟性要求。立訊技術的 112G PAM4 高速銅纜系列,除已正式推出 的 OSFP 800Gbps 銅纜,DSFP/QSFP/QSFP-DD 112G PAM4 系列也同步 在密鑼緊鼓的開發中。在應用於資料中心的內部高速聯結器方面,2020 年公司推出了自研介面的用於下一代資料中心平臺 eagle stream 的 OmniedgeTM ASM 系列,該系列的特點是高速率,小體積,防斜插,應 用靈活及 SI 效能強勁。DDR5 288pin 貼片,資料速率可擴充套件至 DDR5 的 10 Gb/s

立訊逐步切入伺服器組裝優質賽道,伴隨著未來伺服器供應鏈問題逐步 解決,立訊未來有望深度受益於伺服器需求起量。伴隨著資料爆發,國 內外雲計算廠商對自建資料中心的需求愈來愈高,疫情的負面效果亦將 逐步褪去,伺服器市場將進入明顯的上升週期。對於立訊來說,切入雲 計算伺服器組裝這一具有極高成長性的賽道,橫向拓張業務品類的同時, 逐步增加公司組裝業務利潤率。

5.汽車:公司積極擴張品類,內生外延向Tier1進軍

5.1. 內生外延積極佈局,汽車品類持續擴張

立訊精密具備消費電子聯結器的生產經驗,因此得以在車用線束、連線 器等產品中逐漸突破,但單純依靠內生髮展汽車電子業務速度較慢。因 此公司除進行產品研發外,也積極採用外延擴張道路,透過併購等方式 獲取客戶、渠道和技術。

BSC 有望於立訊精密在戰略佈局、客戶基礎與相關技術方面能夠互補並 產生協同效應。立訊精密及 BCS 在汽車領域擁有互聯、HMI 人機互動、 車聯網及 ADAS 先進駕駛輔助系統四大產品線。BCS 的優勢在於擁有豐 富的客戶資源,以及全球化的佈局。而立訊精密則擁有強大的執行力及 以客戶為導向的服務精神,能夠產生良好的協同效應。

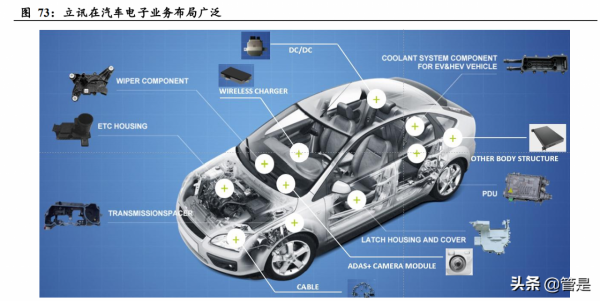

綜合來看,立訊在汽車產業已深耕多年,業務佈局廣泛,公司在部分產 品如 DC、AC、無線充電模組等均已躋身行業前列。目前公司業務主要 專注於整車“血管和神經系統”的汽車電氣以及智慧網聯,業務佈局包括 1)低壓整車線束、特種線束和高壓線束 2)聯結器 3)新能源車相關的 供電系統模組及充電相關產品 4)ADAS 相關感測器及攝像頭等 5)車 載無線充電 6)車聯網方案等。

5.2. 線束/聯結器/充電相關:汽車兩化推動市場擴容,公司產品技術持續升級

汽車智慧化與電氣化大勢所趨,對車輛的關鍵電源訊號和資料的連線提 出了更高的要求,立訊在汽車資料傳輸、汽車充電、動力傳輸等領域的 先進產品。其產品可應用於環境感知/智慧座艙互動/智慧互聯/輔助駕駛/ 車聯網/自動駕駛等場景。以下我們將從汽車線束、聯結器以及新能源車 充電相關三方面展開。

汽車線束是汽車電路的網路主體。它把中央控制部件與汽車控制單元、 電氣電子執行單元、電器件有機地連線在一起,形成一個完整的汽車電 器電控系統。汽車線束是由銅材衝制而成的接觸件端子(聯結器)與電 線電纜壓接後,塑壓絕緣體或外加金屬殼體等,以線束捆紮形成連線電 路的元件。公司在汽車產業已經深耕多年,目前的業務主要專注於整車” 血管和神經系統“的汽車電氣以及智慧網聯,產品包括低壓整車線束、特 種線束、新能源車高壓線束。線束是整車中不可缺失的系統級零部件, 具有“柔、重、廣”等特點,覆蓋車輛所有配置,為所有電器提供穩定的 電源、訊號和資料,是車輛的“神經網路”和“動脈血管”。整車線束就像 是主幹電纜,是供給養料的”大動脈“,而特種線束就像是臍帶電纜,從 整車線束獲取電力和訊號,為不同的感測器或執行器等做轉換和銜接, 是形態各異的”末梢神經“。

新能源汽車中單車線束價量齊升。新能源汽車主要減少了發動機線束, 增加了高壓線束。以德系 A 級轎車為例,純電動汽車的高壓線束單車價 值量約為 1500 元,而燃油車所用發動機線束約為 200 元,大大提高了 純電動車的單車線束價值。隨著新能源車快充速度的增加,大線徑的高 壓線束滲透率將有望提升,帶動單車價值量向上。從智慧化角度來看, 電子器件的增加也會增長線束長度。 根據安波福預估,與 L2 級自動駕駛系統的線束長度相比,未經最佳化的 L3 級線束長度將提升一倍多。未來自動駕駛和娛樂等功能的豐富將給汽 車線束需求帶來強勁增長。

公司高壓線束生產技術滿足新能源汽車的要求。透過垂直整合,公司已 成為集完整的整車線束、特種線束以及智慧電氣盒的設計、製造、驗證 於一體的供應商。其中高壓線束連線電動、混動汽車內部及外部線束, 透過配電盒進行電源分配,高效優質地傳輸電能,遮蔽外界訊號干擾, 連線所有的高壓電子零部件,傳遞電力與資料,是新能源汽車高壓系統 的神經網路,新能源汽車要求高壓線束承受高電壓、大電流(直流母線 額定工作電流都能夠達到 300A 以上)、具有高密封和高耐熱性(高壓線 束的導線耐溫等級一般都達到 125℃~150℃,端子耐溫一般都達到 140℃)的特點。公司已具備為客戶提供高壓、大電流等汽車電源解決 方案以及相關汽車線束、電子模組等產品服務的能力,現已覆蓋國內外 多個品牌客戶。此外公司管理層深度貼近市場,對公司短、中、長期發 展擁有完整的規劃和佈局,致力於實現公司長期可持續發展。

汽車電動化新增高壓聯結器需求。與傳統燃油車不同,新能源汽車的核 心為電池、電機、電控組成的動力系統。因此如何能夠最大限度的將電 池電力轉化為汽車動力,便是新能源汽車面對的重要問題。一般而言, 為達到大的扭矩和扭力需要提高驅動能量的功率,這就意味著遠超傳統 燃油車的 14V 電壓的高電壓和大電流。為實現這一目標,高壓聯結器應 運而生。總結而言隨著汽車的電動化程序,高壓聯結器需求明顯上升。

汽車智慧化趨勢顯著,新增高速聯結器需求。汽車智慧化意味著更全 面的感知和控制能力。1)一方面,隨著攝像頭、毫米波雷達、鐳射雷 達等智慧駕駛相關感測器的增加,衍生的實時傳輸資料會帶動聯結器的 需求提升。另一方面,車輛到車輛(V2V)、車輛到網路(V2N)、車輛 到基礎設施(V2I)、車輛到行人(V2P)、車輛到公用事業(V2U)以及 車聯網(V2X)的無線通訊同樣會產生和處理海量資料,拉動聯結器需 求。從聯結器廠商角度來看,由於感測器與聯結器需進行匹配,整車的 車用聯結器用量會有顯著提升。2)汽車智慧化也意味著各感測系統的 互動,多感測器融合可顯著提高系統的冗餘度和容錯性,從而保證決策 的快速性和正確性,是自動駕駛的必然趨勢。這也將帶來單車聯結器數 量的增幅。具體而言,當前車載 ADAS 系統大多為單獨工作,各系統間 不會進行資訊互動,即後置攝像頭、360 度全景系統、雷達和前置攝像 頭等均被視作獨立的工作單位,不會進行交流。在使用多個感測器的情 況下,要想保證安全性,就必須對感測器進行資訊融合。系統間的互相 連線,將會提高諸如乙太網聯結器等聯結器的單車用量。

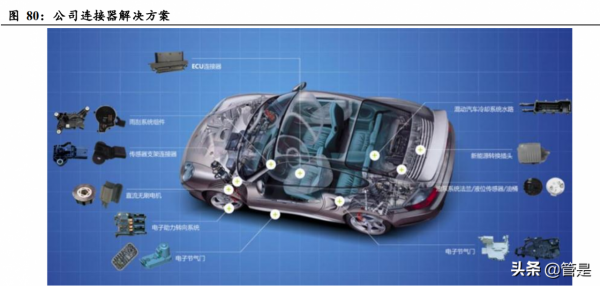

公司聯結器產品技術不斷升級滿足汽車電子架構升級要求。已經設計和 開發的聯結器包括充電聯結器、高壓聯結器、母排等產品系列。隨著汽 車電子架構集中化的演變,車內多樣性的資料通訊模組及介面需求不斷 增長,實現更高速、更精準 的通訊,如集成了 LIN、CAN 以及百兆、 千兆乙太網傳輸等相關的閘道器和遠端通訊等模組,而這些高速訊號的傳 輸面臨著新的挑戰。公司自主研發生產的千兆乙太網聯結器採用全遮蔽雙絞線纜連線結構,可廣泛的應用於 infotainment、ADAS、域控制器等 產品。公司是國內聯結器龍頭,已完成從零件、模組到系統方案整體發 展框架的搭建的小型化、智慧化和整合化的技術轉型,能夠跨越汽車連 接器行業的技術壁壘。(報告來源:未來智庫)

5.3. 車載無線充電:產品有望持續滲透,未來市場廣闊

車載無線充電在行車過程中至關重要。當下,智慧手機扮演著重要的角 色,駕駛過程中的手機導航等等都對車載無線充電這一集充電、手機支 架功能為一體的部件提出要求。此外,由於雜亂的充電線會影響行車和 使用的方便程度,無線這一效能也至關重要。總結而言,車載無線充電 正在成為行車過程中的必備。

車載無線充電存在技術和客戶門檻,立訊佈局中/大功率汽車無線充電模 組技術,。作為一個合格的車載前裝無線充,無線充認證只是基礎,還 需滿足嚴苛的車規級硬體標準,對工作溫度範圍、防水防塵等有一定的 等級要求。公司作為電子企業龍頭,佈局中/大功率汽車無線充電模組技 術,取得未來汽車無人駕駛市場電源自由化的發展先機。

5.4. ADAS:積極佈局多款核心感測器,未來深度受益於智慧化趨勢

ADAS(advanced driver assistance system,高階駕駛輔助系統)是設計用 於幫助駕駛員駕駛的輔助系統。該系統綜合駕駛員資料、車況資料、車 輛周圍物體資料,判斷是否存在潛在危險,並將結果以預警、執行等方 式反饋給駕駛員。隨著智慧駕駛和汽車智慧化程序的推進,ADAS 扮演 的角色由“提示”向“協助”“接管”方向演進,扮演著越來越重要的角色。

三大驅動力驅動 ADAS 系統滲透率提升。橫向來看,助力於 ADAS 系 統滲透率提升的動力主要有三:新能源車企、傳統車企和商用車領域的 政策推動。新能源車以電力為驅動,採用電氣化架構,天然適配 ADAS 系統。此外,ADAS 系統還可以實現基於 OTA(雲端升級)技術的快速 更新。透過 ADAS 的升級,可以達到統一管理硬體,帶動硬體升級的目 的,在未來也有助於車企把握快速迭代的市場需求方向,體現成本優勢。 因此 ADAS 也成了新能源汽車企業彎道超車的不二之選。從傳統車企角 度來看,ADAS 滲透率仍有很大提升空間。以 L2 級乘用車為例,2020 年傳統燃油車銷量佔到了 93%,但是 ADAS 滲透率僅為 14%。從長遠來 看,新能源車企有望倒逼傳統車企提升 ADAS 滲透率。而對於商用車領 域而言,商用車過去主要聚焦於車輛的耐用度等方面,對於緊急制動, 安全提醒等智慧化需求關注較少,導致 ADAS 滲透率低。而自 2021 年 以來,為保證商用車的行車安全,政策端強制滿足特定條件的商用車嵌 入 AEB、LDW、LKA、FCW 等 ADAS 系統,有助於 ADAS 滲透率提升。

自動駕駛需要車輛搭載更多智慧感測器。自動駕駛的實現需要車輛中感 知層 、決策層、執行層的相互協作,其中感知層負責行車時車內及車 外環境資訊的收集和處理,鐳射雷達、毫米波雷達、攝像頭、超聲波雷 達是感知層中最關鍵的四類智慧感測器。自動駕駛系統需要獲取足夠甚 至冗餘的行車資訊來確保對行車環境的全覆蓋監測,因此車輛會搭載大 量智慧感測器。

5.5. 智慧網聯產品:車聯網方案商業化加速,增量空間開啟

車聯網藉助新一代資訊通訊技術,以行駛中的車輛為資訊感知物件,實 現車與車、車與人、車與路、車與服務平臺之間的網路連線,可以在車 輛安全,交通控制,資訊服務以及智慧城市與智慧交通方面發揮重要作 用。車聯網方案是 L4/L5 自動駕駛的先決條件。目前主流車企正陸續發 布 L3 量產車型,並逐步向 L4/L5 演進。目前單車智慧技術路線面臨著 許多問題:1)資訊感知能力差,成本高。自動駕駛採用類視覺感測器, 在感知距離、感知視野分別率等因素上互相制約;但提高感測器數量則 需要多感測器融合,極大演算法的複雜度。此外在高速自動駕駛中,感測 器受限於外景移動速度,能力有限。2)高車流量交通環境應變能力差。 車輛密度的提升,環境越來越複雜,自動駕駛車輛容易陷入寸步難行的 窘境。而車聯網方案有助於解決上述問題。

車聯網方案獲得政策支援,加速商業化。目前汽車正經歷新四化的改造 大潮,交通從傳統交通向智慧交通轉變。2020 年 10 月,國務院印發《新 能源汽車產業發展規劃(2021-2035 年)》,加快推動智慧網聯汽車產業 發展。此外,國內各地先導示範區建設逐步開展,引領車聯網產業快速 發展。2019 年至今,我國工信部先後批覆支援在江蘇(無錫)、天津(西 青)、湖南(長沙)、重慶(兩江新區)建立國家級車聯網先導區。

依託公司精密製造平臺和良好的客戶渠道,低壓、高壓、高速的線束和 聯結器,公司積極佈局車聯網方案,智慧網聯等產品得以迅速進入國內 外一線客戶供應鏈。目前車聯網應用是政府與 OEM 的重點專案,需要 多項裝置相互配合,如將環境、路況、交通標誌等資訊收集後再傳至車 輛的 RSU (路側單元)、車輛與外部網路互相溝通的 TCU (車載通訊單元)、 串接車內各電子裝置的 CGW (中央閘道器)等產品。公司致力於無線通訊 與車用電子產品,目前產品線已涵蓋上述 RSU、TCU 及 CGW 等。公 司已與知名車企達成合作,逐步佔據市場。

(本文僅供參考,不代表我們的任何投資建議。如需使用相關資訊,請參閱報告原文。)

精選報告來源:【未來智庫】。未來智庫 - 官方網站