作者 | 美股研習社

資料支援 | 勾股大資料(www.gogudata.com)

Amplitude正在開闊一個藍海市場——數字最佳化(Digtal Optimization)。公司成立於12年美國矽谷,由MIT理工男創立,今年9月底登入納斯達克。股價在經歷一輪連續上漲後回撥,主要原因在於管理層在新一季財報給出的指引比較保守,市場認為增長邏輯待驗證。我們一起詳細看看。

01 商業模式:資料為王的時代

先看幾個核心邏輯:

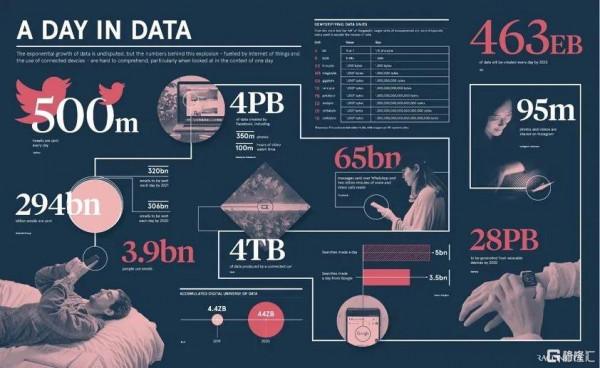

(1)我們每天都會創造2.5萬億位元組的資料,並且每2-3年就會翻一倍。換句話說,世界上90%的資料是在過去兩年中創造的,資料這個行業的增長cagr有20%-30%;

(2)目前我們儲存和傳輸的資料僅佔全球資料(IDC)的1%(其中37%可能是有用的),可挖掘的空間巨大。這個邏輯類似於人腦,現在我們約用到10%,如果提升到20%,這個不是翻倍的問題,而是百倍的提升。對於資料來說,今後量級和複雜性都會提升,而複雜性由於越來越多新的互動場景,如自動駕駛、元宇宙XR等;

(3)Amplitude做的事情,就是幫助企業進行產品的資料分析與提升——企業正在經歷數字化轉型的下半場,產品的研發與迭代已不再是高管聚在一起拍腦袋,而是更多的用資料來驅動(data driven);

(4)也就是說,時代發展趨勢正由Digital Transformation(數字化轉型)向Digital Optimization(數字最最佳化) 轉變,在這個大浪潮中,Amplitude是引領者。

上面這個圖可以說比較形象了,全球每天產生4億條twitter,650億條whatsapp,3000億個email…這就是一個資訊大爆炸的時代。而Amplitude做的事情,正是在這些資料中抽絲剝繭,識別消費者習慣、行為模式,幫助企業客戶最佳化產品,提升轉換率、復購率等等指標——簡而言之,這是家做資料分析(演算法)的公司。

舉個例子更便於理解。比如說看電商公司,我們都會看下載量、GMV、DAU等指標,但是如果要深入分析這家公司的使用者黏性,就不是那麼容易的事情了。Amplitude實際上解決的就是這個問題,比如DAU在GMV裡面的平均訂單量和購物習慣,MAU長尾客戶的訂單水平和購物習慣,長尾客戶和活躍使用者之間的區別,以及怎麼樣改變可能把長尾使用者轉變成活躍使用者…

02 經營情況

前文我們提到,時代發展趨勢正由Digital Transformation(數字化轉型)向DigitalOptimization(數字最最佳化) 轉變,這個趨勢是不可逆的。本質原因在於網際網路野蠻發展了這麼些年,基本都面臨增速下降和飽和的問題,所以以前瘋狂靠營銷獲客的路越來越窄——挖掘現有客戶價值的成本低於營銷獲客的成本。那麼,相對應的轉變的方向是提高使用者參與度、分析使用者行為、提高留存率和生命週期等。

也就是說,企業現在的重心在於product-driven(產品驅動),對於資料深度分析的需求會越來越大。那麼關鍵問題來了:為什麼要用Amplitude呢?

(1)Web 1.0:網頁瀏覽量,活動來源,點選次數等這些前線級別的指標。這種分析一般都是在後臺提前做好,不是及時分析,沒有靈活性;

(2)BI商業智慧:這種解決方案是橫向聚焦的,一般都是具體層級的資料,而不是行為。資料團隊需要清理、檢測、規範化資料,還要涉及到極其複雜的SQL;

(3)消費者調研:這個看似很有用,幫助公司從客戶體驗的角度出發看待事物並且聲稱相關指標,但其實並不是行為資料的分析。並且會經常產生情緒資料,不完整的感官,以及統計學上的資料孤島,所以從洞察到行動的這個閉環,時間不僅僅很長,而且也不一定能形成閉環。

針對以上的問題和痛點,Amplitude提供的服務包括跨平臺、實時、智慧、行為的閉環洞察,以及完整可靠的資料,核心在於叫做Amplitude Behavioral Graph的行為資料庫——專為複雜的互動式行為查詢而構建,採用新穎的方法對行為資料進行規範化、分類和分割槽。並且行為圖可擴充套件以檢視數字產品中採取的每個客戶行為,並確定導致預期結果的行為組合。

具體來說,解決方案分為三個板塊:

(1) Amplitude Analytics:知名軟體分析網站G2上排名第一的分析解決方案。提供快速、自助式的客戶行為洞察;

(2) Amplitude Recommend: 無程式碼個性化解決方案,透過使用者行為來調整數字產品和活動,幫助團隊提高客戶參與度

(3) Amplitude Experiment: 一種整合的端到端實驗解決方案,使團隊能夠透過 A/B 測試和受控功能釋出確定併為其客戶提供最具影響力的產品體驗。

從Q3財報來看,這兩個資料的情況都屬不錯,客戶數同比增54%達到1417,NRR 121%,相比去年同期119%也有小幅提升——客戶量和NRR齊升是最希望看到的訊號,這往往意味著指數級的增長。

由於新上市不久,財務資料有限,我們只能拿Q2和招股書進行一些對比。Q2客戶同比增51%,NRR 119%——相對來說Q3的增長略有加速。從招股書來看,20年客戶數1039,同比增41%,NRR 119%,19年116%——相比過去兩年,今年的增速也是有所提高的。

再看一些其他的財務資料:

Q3營收4550萬美元,同比增長72%。其中美國本土收入2690萬美元,佔比65%,同比增長75%。毛利率71.3%,值得一提的是這個毛利水平在SaaS公司裡處於下軌。據招股書,管理層表示隨著使用者量的增加,以及老客戶花費上升,毛利率會有上升的趨勢。這個需要持續跟蹤,如果確實是這樣,那麼市場的信心將會顯著提升。

Q3財報中管理層小幅上調了指引,預期Q4營收4600-4700萬美元,同比增53%-56%。全年營收1.638-1.648億美元,同比增60%-61%——雖然是上調,但是這個增速市場不是太滿意,畢竟仍頂著約45x p/s。

那麼對於Amplitude來說,需要驗證的主要在於客戶量保持較高的增速,同時NRR需要繼續提升,核心也就是要驗證這個全新的商業模式的可行性。

Land& Expand

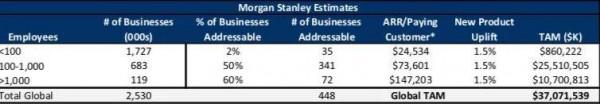

由於這個是嶄新的市場,TAM相對比較難估計。管理層包括海外的大行目前也只能根據Amplitude過往的業績表現來進行推算。

管理層測算這個賽道的市場規模在370億美元,主要透過企業數量*相應的ARR,比如100-1000人這一檔的中小企業有約68萬,假設滲透率50%,平均ARR 7.4萬美元,可以得出潛在市場規模255億美元。再加上小於100人和大於1000人的企業,推算TAM約370億美元。

從這個潛在市場規模來看,Amplitude的滲透率還非常低,大約0.35%。

03 估值與未來

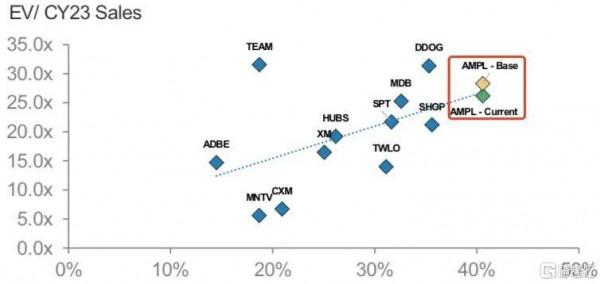

和同行對比來看,Amplitude估值是最貴的,對應23年EV/Sales 26x,CAGR~40%出頭。支撐這麼高估值的原因主要是全新的賽道邏輯,滲透率非常低,以及在這個賽道中Amplitude目前沒有競爭對手,先發優勢顯著。

目前Amplitude股價回撥的走勢反映了市場對於管理層給出的指引信心不夠,未來需要持續從客戶、營收、NRR等指標的增速上來保持跟進。如果這個賽道邏輯證實(一般幾個財報季後就會有結論),那麼Amplitude的市值空間將是成倍增長的。

風險提示:這個賽道目前沒有競爭,但未來Meta、Google等可能會參與進來(其他玩家想進來難度非常高,主要是資料和演算法的積累問題);Amplitude雙股權結構讓投票權集中在現有股東手中,且現有股東沒有鎖定期(lock-upagreement),可隨時賣股票——從跟進的Form 4檔案可見,管理層和股東時不時就會賣股票,這不是個好的訊號。

注:本文由美股研習社團隊原創,轉載請註明出處,謝謝!