(報告出品方/作者:開源證券,劉強)

1、新技術及擴產落地背景下鋰電池廠集中度有望進一步提升

1.1、 鋰電池需求:2022 年國內總需求有望達 420GWh

國內 2022 年電動車銷量有望至 450 萬輛,動力電池產量有望達 300GWh。2021 年 1-10 月汽車總銷量約 250 萬輛,單月銷量在 35-38 萬輛,預計國內 2021 年電動車銷 量預計在 310-320 萬輛。根據國內汽車企業的 2022 年銷量目標,比亞迪 150 萬輛, 特斯拉約 50-60 萬輛,造車新勢力 70-80 萬輛,其他車企合計 150-200 萬輛,預計 2022 年電動車總銷量在 450-500 萬輛間。

且 2022 年隨著比亞迪、標準版 M3 和 MY 持續放量,我們預計國內磷酸鐵鋰電池市 佔率有望進一步提升至 60%。隨著 2023 年大圓柱電池逐步在高階車上應用,三元與 鐵鋰佔比有望維持在 4:6。2022 年國內動力電池產量有望達 300GWh(+45.16%),鋰 電池總產量有望達 420GWh(+37.03%)。海外汽車總銷量有望超過 400 萬輛,對應 動力電池總產量有望超過 220GWh(+40.00%),鋰電池總產量有望達約 310GWh (+29.08%)。

1.2、 供給:加緊佈局上游保供應,一二線電池廠集中度有望繼續提升

國內電池廠集中度逐步提升,產能擴張後頭部廠商規模優勢將更加顯著。2020 年國 內主要鋰電池廠的新能源車裝機市佔率約為 79%,2021 年 1-10 月相應廠商的裝機市 佔率提升至約 83%。工信部《鋰離子電池行業規範條件(2021 年本)》(徵求意見稿) 要求動力電池電芯能量密度≥180Wh/kg,PACK 能量密度≥120Wh/kg。能量密度的 嚴格要求從本質上限制低效產能的擴產,而寧德時代、億緯鋰能以及國軒高科、欣旺 達等強二線廠商現有量產產品均能滿足此要求,因此新規對鋰電池龍頭和強二線廠 商影響有限,限制一般的鋰電池廠擴產有助於頭部廠商市佔率進一步提升。

擴產落地後整體鋰電池產能相對充裕,優質產能仍然緊缺。比較統計的產能和測算 出的需求,擴產落地後整體產能相對充裕。但我們認為電池產品對整體效能的要求極高,部分統計在內的產能為無效產能,無法滿足實際交貨的需求。我們判斷頭部廠 商的優質產能仍然緊缺。

動力電池企業也在透過自建、合資、併購等方式實現材料的維穩保供。2021 年寧德 時代加強了在上游原材料方面的佈局,尤其是加強在鋰、鎳、鈷等鋰電池核心金屬方 面的佈局。我們認為伴隨電動車滲透率的快速提升,鋰鈷鎳等貴金屬的需求持續旺 盛,在擴產相對需要一定週期的大背景下,價格有望維持在相對高位,週期性相對減 弱。投資金屬原材料一方面可以便於企業和資源型企業簽訂長協時有更多的話語權, 保障自身原材料的供應,另一方面也可以享受作為股東的投資收益分成。

寧德時代與恩捷股份、德方奈米等龍頭鋰電材料公司繫結深度合作。2021 年 11 月寧 德時代新宣佈與恩捷股份創立合資專案公司,規劃產能為溼法隔膜 16 億平,幹法隔 膜 20 億平,我們如果按照 1GWh 電池需要 0.2 億平隔膜測算,則上述年化產能可供 生產 180GWh 電池。寧德時代透過與龍頭合作保障了長期自身原材料充足。

億緯鋰能均衡佈局鋰電主材。億緯鋰能的上游佈局方式簡潔明瞭,均透過合資方式 確保原材料供應。除銅箔外,在正極(德方奈米、格林美)、負極(中科電氣、貝特 瑞)、隔膜(恩捷股份)、電解液(新宙邦)等均有深度合作。

國軒高科佈局的優勢在於正極、銅箔和鋰礦。(1)寧德時代和億緯鋰能暫未在銅箔 領域透過投資的形式佈局。相比之下國軒高科參與了銅冠銅箔的增資,獲得其 3.5% 股權,有望在 2022 年銅箔相對緊缺的大背景下保障自身供應;(2)國軒高科的正極材料自產自供,且目前自供正極產能充裕,有助於公司控制原材料成本;(3)在宜春 建設鋰電產業園,其中包含 10 萬噸碳酸鋰產能,碳酸鋰投產公司毛利率有望提升。

1.3、 新技術發展方向:4680 電池處於大規模應用前夕

高能量密度是 4680 電池的核心優勢。4680 圓柱電池與矽基負極的匹配性高,矽基負 極的比容量高於石墨負極,有望開啟現有的電池能量密度天花板,使單位體積的電 池帶電量更多,車輛續航里程更長,有望是豪華電動車的主流電池之一。

海外推廣 4680 電池將略早於國內。根據高工鋰電資訊,松下目前在 4680 研發上稍 有優勢,預計 2022 年有望量產產品。

4680 電池對鋰電材料產業鏈影響深遠。正如刀片電池挽救了鐵鋰路線一般,4680 電 池的興起重新堅定市場對高鎳三元路線的信心。基於圓柱電池能在一定程度上緩解 矽基負極膨脹的危害,促使負極廠商加快對矽基負極的應用進度。同時 4680 電池會 增加對 PVDF 等材料等用量。

2、重視鋰電材料緊缺環節以及新技術發展對應材料變化

2.1、 溼法隔膜:龍頭技術創新夯實成本優勢

2.1.1、 2022 年供需緊張加劇,預計國內漲價潮將全面蔓延

我們預計 2022 年全球溼法隔膜供需緊張加劇。我們預計 2022 年全球溼法隔膜需求 量達 113.9 億平,同比+54%。而由於短期內上游裝置交付能力有限,我們預計 2022 年全球溼法基膜母卷交付能力為 150.1 億平,對應產成品交付能力為 110.4 億平,同 比僅+33%。

2.1.2、 工藝水平是核心競爭要素,龍頭持續創新夯實競爭優勢

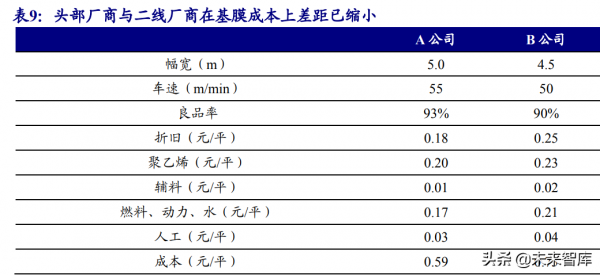

基膜成本高度依賴與工藝水平和生產規模。基膜成本結構中,折舊、燃料動力佔比較 高。產線的實際執行效率(直接表現為在較大的幅寬和車速下穩定生產)、產能利用 率對生產成本具有顯著影響。因此,工藝水平(在高的生產效率的情況下依舊能維持 較高的良品率)、生產規模(一方面,規模越大,則不需要頻繁停機轉產,提升產能 利用率並降低各項損耗;另一方面可提升對上游的議價權)是基膜生產的核心競爭 要素。

目前頭部廠商和二線廠商在基膜成本上差距已明顯縮小。隨著二線廠商工藝水平持 續提升(主要體現在生產效率和良品率的提升),其基膜成本與頭部廠商差距不大。 我們測算,同樣為 CATL 供應的 9μm 溼法基膜,二線廠商與頭部廠商成本差距在 0.16 元/平左右。

我們預計恩捷股份透過線上塗覆技術帶動塗覆膜成本下降 15%以上,夯實成本優勢。 目前生產塗覆膜主流的模式是離線塗覆,即基膜、塗覆分開生產。恩捷股份推出線上 塗覆技術,加大塗覆的幅寬使其與基膜幅寬保持一致,並降低基膜生產和塗覆過程 的損耗,我們預計將推動塗覆膜成本下降 15%以上。

2.1.3、 恩捷股份:產能擴張超預期,線上塗覆鞏固領先地位

恩捷股份透過自建裝備平臺+多元化裝置採購並舉的形式應對裝置供應瓶頸。公司在 早前已透過鎖定日本製鋼所產能、尋求與東芝和布魯克納等廠商合作以應對未來可能發生的供需緊張狀況,我們預計 2022-2024 年公司將分別新增 25/30/35 億平米溼 法隔膜(母卷)產能,預計 2022-2023 年溼法隔膜出貨量分別為 47.6/64.9 億平米, 同比分別+64%/36%。

基於我們的中性預期(分別對 CATL、除 CATL 外其他國內動力客戶漲價 0.1 元/平、 0.2 元/平,消費類、海外動力不漲價),預計 2022 年國內溼法隔膜漲價對公司淨利潤 的貢獻達 4.09 億元。

切入幹法隔膜佈局儲能市場。2021 年初公司與 Polypore 合資投產 10 億平米幹法隔 膜產能,主要定位儲能市場,採用吹塑法工藝,相較於國內主流的流延法成本優勢明 顯,有望於 2022Q1 投產。

線上塗覆技術推動產品結構向塗覆膜升級,單平利潤大幅提升。目前 CATL 主要通 過採購基膜+自行/委外塗覆的方式,得益於線上塗覆技術的成本優勢,公司可直接供 應塗覆膜,帶動單平利潤提升。根據公司回覆投資者提問(2021/09/22)內容,公司 現有 5 條線上塗布產線均在滿負荷生產,到 2021 年底有 11 條線上塗覆線,單線出 貨量約 700-900 萬平方米/月。

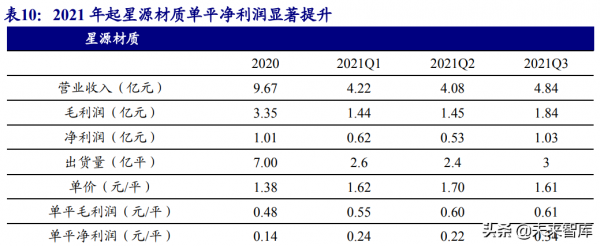

2.1.4、 星源材質:盈利拐點已現,量價齊升驅動業績高增長

得益於工藝的持續改進、產品結構改善,公司 2021 年單平淨利潤大幅提升。2021Q1- Q3 單平淨利潤分別為 0.24/0.22/0.34 元,較 2020 年明顯提升。我們認為主要系產品 結構改善(Q3 對 LG 南京工廠大批量出貨,貢獻利潤彈性)。 基於我們的中性預期(分別對 CATL 溼法、除 CATL 外其他國內動力客戶溼法、國 內幹法漲價 0.1 元/平、0.2 元/平、0.05 元/平,消費類、海外動力不漲價),預計 2022 年國內溼法隔膜漲價對公司淨利潤的貢獻達 1.12 億元。

在手訂單充裕,產能大幅擴張。9 月 27 日公司釋出定增預案,擬向不超過 35 名物件 募集不超過 60 億元,其中 50 億元用於建設南通 20 億平溼法隔膜及塗覆專案。公司 目前在手訂單充裕,海外大客戶拓展順利。8 月 30 日,公司披露已於 LG 化學簽訂 4.5 年內 43.11 億元溼法塗覆膜供應合同。(報告來源:未來智庫)

2.2、 鋰電銅箔:2022 年供需相對緊張

鋰電銅箔性是鋰電池負極集流體的主要材料,直接關係到鋰電池的效能。根據加工 方法的差異,銅箔可以分為電解銅箔和壓延銅箔。電解銅箔中,按下游需求,可以分 為電子電路銅箔(標準銅箔)和鋰電銅箔。電子電路銅箔主要用於覆銅板(CCL)和 印製電路板(PCB),鋰電銅箔的需求增長主要依靠動力類鋰離子電池、消費類鋰離 子電池。

鋰電銅箔的作用主要是將電池活性物質產生的電流彙集起來,以便形成較大的電流輸出。因此,高效能超薄和極薄鋰電銅箔可以保持較低的內阻,滿足鋰離子電池高體 積容量要求,間接提升鋰離子電池能量密度(相較 8μm 鋰電銅箔,6μm、4.5μm 鋰電銅箔分別可提升鋰電池 5%、9%的能量密度)。

需求:得益於對下游鋰電池需求的急速增加,鋰電銅箔需求或將迎來大幅增長。過 去,數碼電池一直是中國鋰電池的主要應用領域,佔據市場中的大半出貨量;而隨著 近幾年新能源汽車市場滲透率持續上升,動力鋰電池的需求直接拉動鋰電銅箔市場 規模上升,新能源汽車對動力電池的需求成為推動鋰電銅箔需求新的增長因素;另 外,隨著十四五期間可再生能源大批次上網以及在“碳中和、碳達峰”的政策背景下, 電網側與發電側對儲能的需求愈發強烈,後期儲能的發展或將一進步推升鋰電銅箔 的需求。

供給:鋰電銅箔產能尚未釋放,各大企業正加緊擴產進度。根據高工鋰電的市場數 據,2021 年上半年中國鋰電銅箔總出貨量 11.5 萬噸,佔 2020 年全年出貨量的 90% 左右,預計下半年鋰電銅箔出貨量將不亞於上半年。面對新能源汽車、儲能等需求端 強勁的需求,銅箔企業紛紛擴產以及進行技改(即將原本生產其他型別銅箔的裝置 進行鋰電銅箔的生產),鋰電銅箔出貨量將大幅增加:嘉元科技將在寧德、贛州、梅 州合計規劃建設約 6.6 萬的鋰電銅箔專案;諾德股份將在青海、惠州合計規劃建設 2.7 萬的鋰電銅箔專案;超華科技將在廣西玉林規劃建設年產 10 萬噸高精度電子銅 箔專案;遠東股份在宜賓的鋰電銅箔專案正式開始動工,該專案將建成年產高精度 銅箔 5 萬噸。甚至銅加工企業也加入產能擴充競賽:11 月 7 日,海亮股份擬投資 89 億元建設年產 15 萬噸高效能銅箔材料專案。我們預計,在 2022 年鋰電銅箔出貨量 將達 35 萬噸。

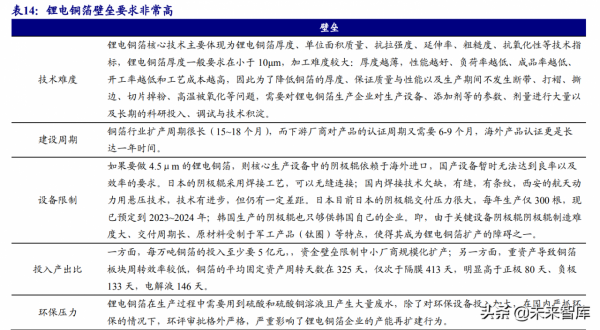

供需矛盾:受鋰電銅箔擴產特點,供需矛盾依然突出。鋰電銅箔產能存在技術難度 高、建設週期長、裝置限制、投入產出比低、環保壓力高等特點,使得鋰電銅箔產能 擴產壁壘較高。由於至少到 2022 年,市場處於空白期:沒有大量新的鋰電銅箔產能 的投產,而需求卻在顯著增加。因此,緊張的供需關係至少到 2022 年不會緩解,鋰 電銅箔市場供應仍然緊缺,甚至還會加強。2023 年或將得以緩解,有望恢復供需平 衡局面。

鋰電銅箔製造最核心裝置:陰極輥。在鋰電銅箔生產過程中,陰極輾筒是非常重要的 一個生產工具。其形狀,表面粗糙度,平整度直接決定了銅箔的表面質量。全球 70% 以上的陰極輥來自日本新日鐵、三船等日企,訂購相關企業陰極輥需提前進行下單 排期。目前,日本陰極輥製造廠家的交付訂單已經排到 2024 年。國產陰極輥廠家有 上海洪田、西安泰金、航空四院等,所生產的陰極輥質量能夠在一定程度上達到國外 產品標準(製造 6μm 及以上的鋰電銅箔已和日本產品基本無異)。目前下游銅箔企業 逐漸匯入國產裝置,尚處於除錯和改進中,但從製造技術、工藝水平、成品質量、維修保養等各方面與日本產品相比,國內陰極輥還有提升空間。

製造技術:由於陰極輥長期處於強腐蝕性的工作環境中,表明腐蝕加快,製備優質的 鈦筒的生產工藝難度較大。目前國內製備的陰極輥,大部分還停留在 7-8 級晶粒度 的水平,科研界最好的陰極輥能做到 9-10 級晶粒度,與國外可以生產 12 級晶粒度 的生產技術相比,仍有較大的差距。國外以日本為代表的焊接鈦陰極輥透過焊縫晶 粒細化技術,成功解決了焊接鈦筒出現的“色差、亮斑”等問題。

工藝水平:日本主要透過焊接鈦板實現,國內是透過旋壓工藝,實現無縫鈦圈生產; 焊接會使得有銅箔產生光斑,但成本低,旋壓工藝由於對材料要求比較高,成本較 高。未來實現鈦圈生產,需要進口真空熔煉爐、鍛壓等裝置,但被嚴格控制和禁運。

成品質量:國產的陰極輥做不了 4.5μm 的產品,但國產的陰極輥在 6μm 生產沒有問 題,一致性、穩定性都沒有問題。在銅箔成品的良率上相比日本陰極輥也會稍差一 些,國產的差至少 1.5%。

維修保養: 由於因為國產的陰極輥保養間隔較短:每兩個月需要保養一次,而日本 的陰極輥每六個月保養一次即可,會影響整體制作銅箔的效率。

綜上所述,儘管由於日本陰極輥企業擴產速度較慢、而其下游的下游鋰電行業景氣 度非常高,對鋰電銅箔產生大量需求,使得當前陰極輥國產化程序加快。在此背景下 部分國產企業抓住機遇,透過自主研發+技術引進相結合的方式,積極實現銅箔關鍵 裝置的國產替代。但由於受限於軍工產品(鈦圈)以及製造技術、工藝水平等各方面 因素,國內陰極輥還有提升空間。

銅箔未來趨勢:極薄化+看好高階鋰電銅箔企業+高階產品供不應求。鋰電銅箔發展 的趨勢在於極薄化。由於極薄銅箔可以提升鋰電池的能量密度、使用原材料銅相對 較少等優勢,鋰電銅箔厚度正從 8μm→6μm→4.5μm 快速迭代中。6μm 鋰電銅箔 是當前銅箔企業量產的主要產品,不過,隨著 LFP 電池在新能源乘用車市場佔比快 速提升和原材料持續漲價,動力電池企業正在嘗試匯入更薄的銅箔,以降低對銅箔 的使用量,4.5μm 極薄銅箔成為電池企業關注的焦點,4.5μm 銅箔替代 6μm 銅箔 漸成趨勢。

目前,包括諾德股份、嘉元科技、超華科技、聖達電氣(遠東股份)、龍 電華鑫、德福科技、銅冠銅箔、華威銅箔、鑫鉑瑞、中一科技等銅箔企業都在加快 4.5 μm 銅箔的研發量產步伐,成為擴產的重點,推動鋰電銅箔朝高密度、低輪廓、超輕 薄化、高抗拉強度、高延伸率等方向發展。當前市場上僅有諾德股份和嘉元科技等少 數幾家企業開始向頭部動力電池企業批次供貨 4.5μm 銅箔,大多數企業僅處於研發 成功的階段、還沒有批次生產供貨。

行業毛利也將隨著極薄化趨勢而提升,將利好高階鋰電銅箔企業。由於銅箔是“銅 價+加工費”的模式,銅價是下單時“上海有色金屬網現貨 1#銅的上一個月均價”作 為基準;由於銅箔技術指標更新等原因,銅箔的加工費、加工費率並不固定。厚度越 薄的銅箔價格越高,不同厚度銅箔對應的原材料價格相近,意味著厚度越薄的銅箔 加工費率越高。未來,隨著下游電池廠商對於極薄銅箔的需求增加,不同層次的銅箔 間價差隨著廠商技術進步逐步縮小,此時有 4μm 銅箔生產技術的企業有更強盈利 能力、更高的技術附加值,更具備核心競爭優勢。

總結:從短期看(2023 年前),得益於下游鋰電行業的快速發展,暫不會造成產品產 能過剩的情況;從中長期看,鋰電銅箔市場預計將呈現高階產品供不應求、中低端 產品(8μm 以及更厚)同質化競爭的供需格局。

2.3、 正極:上游原材料相對緊缺,價格或維持在高位

2.3.1、 鐵鋰正極需求持續旺盛,產能積極擴張

磷酸鐵鋰需求持續旺盛,裝機量再度超過三元。新能源車產銷兩旺,儲能蓄勢待發, 特斯拉標準續航版改用磷酸鐵鋰加強趨勢。隨著補貼不斷退坡,電池廠商面臨降本 壓力,磷酸鐵鋰電池的價效比凸顯,磷酸鐵鋰動力電池產量和裝機量快速增長,當前 磷酸鐵鋰裝機量超過三元。

頭部企業積極擴產,磷酸鐵鋰產能持續擴張。億緯鋰能、中航鋰電、蜂巢能源等企業 2021 年也已經大規模佈局磷酸鐵鋰電池產能,預計 2022 年磷酸鐵鋰裝機量增幅仍將 保持高位。高工鋰電梳理統計,10 月以來,華友鈷業、雲天化、芭田股份、川金諾 等宣佈投建磷酸鐵鋰相關專案,合計規劃磷酸鐵產能 170 萬噸,磷酸鐵鋰產能近 100 萬噸,遠超 2020 年的實際產能。

2.3.2、 上游原材料供給受限,或將“量、價”齊升

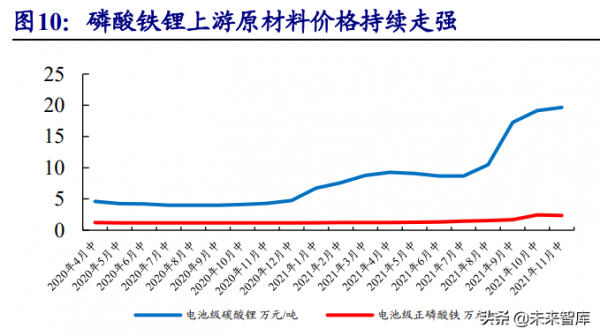

磷酸鐵鋰裝機量持續攀升,拉動磷酸鐵鋰價格 2021 年以來顯著上漲。考慮到短期內 磷酸鐵鋰供需結構仍將較為緊張,後續磷酸鐵鋰價格仍有上行空間。

上游原材料供給難匹配下游需求,或將“量、價”齊升。2021 年以來,下游磷酸鐵 鋰需求超預期旺盛,同時在成本端的推動下,磷酸鐵價格走高。四季度隨著磷酸鐵供 給的進一步釋放,磷酸價格回落,磷酸鐵價格同步調整,需求端穩定增長,將支撐磷 酸鐵價格不大幅下跌。鋰資源開發難度與進度難以匹配下游需求增長的速度和量級, 供需矛盾仍然緊張。未來兩月,供給端受到青海降溫減產影響,月度產量環比降低, 碳酸鋰供不應求,價格或仍有上漲態勢。

2.3.3、 磷酸錳鐵鋰穩步推進,將步入產業化程序

磷酸錳鐵鋰可使電池能量密度提升 15%以上,同時還兼具了磷酸鐵鋰和磷酸錳鋰的 優點。在鋰電池各大路線中,主流的磷酸鐵鋰電池相比三元電池,在安全性、迴圈壽 命和成本優勢備受各大主流車企和造車新勢力追捧,但磷酸鐵鋰電池本身能量密度 低仍是繞不過去的短板。磷酸錳鐵鋰作為磷酸鐵鋰的“升級版”,其高溫效能好,具 有較高的安全性和較大的容量。

草酸亞鐵技術路線提升產品效能,具有成本優勢。富臨精工是國內磷酸鐵鋰正極材 料草酸亞鐵技術路線的開創者,該技術路線生產磷酸鐵鋰正極材料的主要原材料為 磷酸二氫鋰和草酸亞鐵,其中磷酸二氫鋰的主要原材料為碳酸鋰和磷酸鋰。因此,選 用磷酸鋰在價格具有優勢的前提下還可以減少加工成本,具有較大的成本優勢。富 臨精工採用固相法+草酸亞鐵製作的磷酸鐵鋰,其製成材料壓實密度較高,迴圈衰減較少,與其他磷酸鐵鋰企業形成差異化競爭。

目前,相關企業正積極佈局磷酸錳鐵鋰產能,經歷一兩年左右的認證週期和生產放 量後,磷酸錳鐵鋰將步入產業化程序。

2.3.4、 三元正極:高鎳佔比有望提升至 50%+

4680 量產在即,三元需求潛力較大。新能源行業需求保持擴張趨勢,動力電池需求大幅增長。從中長期來看,預計隨著三元正極材料不斷降本,長期高鎳三元材料的應 用趨勢不改。考慮到 4680 電池在能量密度、輸出功率和生產成本相較於現有的 21700、 18650 系列電池均有較大優勢,未來 4680 電池在儲能、新能源業務上有望實現大規 模應用。

在全球動力電池需求快速增長的刺激下,頭部電池企業產能迅速擴張。雖然三元動 力電池在一定程度上受到了磷酸鐵鋰電池的衝擊,但是在 2021 年 10 月,國內三元 電池的裝機量依然達到了 7GWh。

上游需求回升,價格或將上行。2021 年基於整個鋰電產業鏈景氣度高,上游原材料 價格上漲,三元正極材料價格出現一定上浮。 隨著鎳礦進口量下降以及庫存消耗,預計未來整體鎳供應端偏緊,因鎳鐵成本上漲, 在限電影響下國內鎳鐵廠仍普遍處於降負荷生產,供應偏緊低庫存,疊加需求有所 回升,預計後續鎳價延續此前強勢執行。 目前現有鈷鹽產能遠不能滿足電池廠擴產需求,隨著新能源汽車需求的持續放量, 預計未來 5 年全球鈷行業始終處於緊平衡狀態,鈷價格或將持續上行。

2.3.5、 前驅體行業集中度提升,高鎳化、一體化趨勢明顯

前驅體行業集中度提升趨勢明顯。根據高工鋰電資料,前驅體行業集中度從 2017 年 38%提升到 2020 年的 72%,行業集中度提升明顯。隨著頭部企業加大產能擴張力度, 行業集中度有望持續提升。

前驅體產能將持續擴張。格林美公司積極擴產,截至 2021 年上半年已有 13 萬噸產 能,預計 2021 年年底前驅體產能將超過 20 萬噸,2025 年遠期規劃 40 萬噸。中偉 股份現有三元前驅體產能處於滿負荷生產狀態,根據公司中報,公司有序加速推進 24 萬噸以上的前驅體擴產計劃,預計到 2021 年底公司有效產能將超過 20 萬噸,2023 年公司產能將超過 50 萬噸,生產規模優勢會得到進一步加強。

高鎳發展趨勢明確,一體化降本有效。根據高工鋰電資料,2020 年全球三元前驅體 需求量 42 萬噸,預計到 2025 年全球三元前驅體需求量將接近 200 萬噸。三元前驅 體直接決定三元正極材料核心理化效能,而正極材料決定動力電池能量密度,隨著 消費者對高續航電池需求持續提升,三元正極高鎳化發展趨勢明顯。為了保障原料 供應、降低成本,目前主要前驅體企業開始向上遊資源端延伸,打通鎳鈷資源端和前 驅體制造端,推進一體化佈局,有望降低原材料成本。

高鎳材料產品優勢明顯,未來市佔率有望繼續上升。動力電池三元正極高鎳化大勢所趨。在動力電池的發展中,在保證安全性的基礎上不斷提升能量密度是必然的發 展趨勢。高鎳三元材料能量密度高,有效解決“里程焦慮”。高鎳低鈷化能夠有效提 高能量密度,減輕上游鈷資源相對匱乏且價格波動大的限制,推動電池進一步降本。

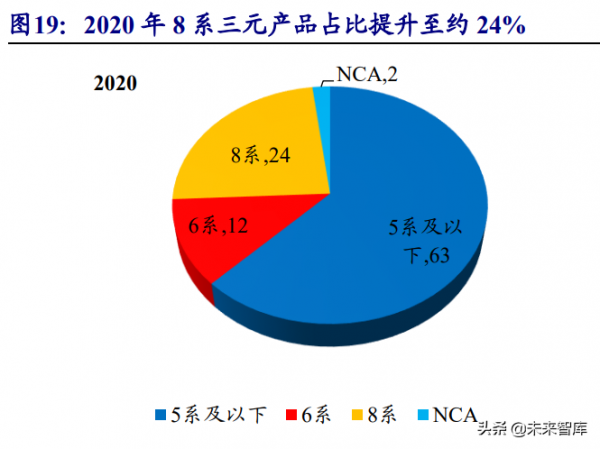

高鎳在三元中滲透率穩步上升,未來市佔率有望繼續提高。根據中國化學與物理電 源行業協會、鑫欏資訊統計,2019 年三元正極材料中,5 系產量佔比 71%,8 系產量 佔比 15% 。2020 年三元正極材料中,5 系 NCM 產量佔比為 63%,6 系 NCM 產量 佔比為 12%,8 系 NCM 產量佔比為 24%。

主流廠商加大高鎳佈局,無鈷電池實現量產。高鎳正極現已實現產業化應用,產業 鏈配套完整,主流車企和電池廠均加大布局。LGC、三星 SDI、SKI、CATL 等全球 電池廠均把 NCM811 和 NCA 等高鎳技術路線作為其研發方向。

無鈷電池實現量產。長城汽車旗下蜂巢能源在江蘇舉行了首款無鈷電池量產下線儀 式,正式實現量產,蜂巢能源由此成為全球首家突破無鈷電池技術難關,成功實現產 品量產的動力電池企業。

2.4、 負極:重點關注石墨自供率,矽基負極有望逐步投入使用

2.4.1、 全球負極需求持續攀升,企業加快擴產佈局

下游動力電池需求量急劇攀升,帶動國內及全球負極需求量大幅增長。我們預計 2022 年國內/全球的負極總需求分別為 42.02/72.92 萬噸,同比增速達 37.03%/33.54%,負 極市場需求未來預期將保持較大增速。 緊抓行業發展機遇,各大企業加緊擴產程序。

下游動力電池需求持續旺盛,各大企 業基本處於滿產狀態執行,各大企業均加快佈局負極產能。負極供給頭部效應明顯, 貝特瑞、璞泰來和杉杉股份作為第一梯隊,2022 年預計產能擴張規模和速度顯著大 於同行企業。同時,第二梯隊企業如中科電氣、翔豐華、凱金能源也在加緊建設生產 線,分擔供給壓力。

2.4.2、 限電限產環境下,石墨化自供率成關鍵指標

預計未來半年負極石墨化產能將持續緊張:2021 年年底,作為石墨化產能主要分佈 地區,內蒙古、四川等省份透過“限電限產”措施限制高能耗企業生產,一定程度會 抑制石墨化產能。根據 GGII 資料,2021 年 9 月“限電限產”措施將影響石墨化產能 30%以上, 2022 年石墨化產能預期偏緊。另外,全國各地電價市場化腳步加快,高 耗能行業可由市場交易形成電價,全國各地電價普遍上漲。電費作為石墨化加工成 本的重要組成部分,石墨化成本也水漲船高。

石墨化自供率高的企業預計將受益於當前行業環境:隨著石墨化加工成本增加,通 過佈局負極材料生產一體化佈局,實現石墨化自供能夠有效降低成本,進一步提高 企業毛利率,從而提升市佔率。另外,2022 年初冬奧會舉行,參考以往年份大型活 動的環保限產政策,內蒙古地區產能可能進一步收縮產能,一定程度限制石墨化產 出。在產能偏緊的市場環境下,石墨化自供率高的企業更具備競爭優勢。

2.4.3、 市場需求刺激下,矽基負極逐步實現產業化

隨著技術、成本方面進一步突破,矽碳負極漸顯產業化趨勢。目前,矽碳負極在日本 已經得到批次使用,國內企業逐步實現小規模產能落地,也有部分企業仍處於中試 線或實驗階段。2021 年 4 月份廣汽正式推出海綿矽負極電池技術,並計劃應用於埃 安純電動車型中;同年 11 月份,矽寶科技釋出公告稱公司計劃投資 5.6 億元在四川 彭山經開區建設 1 萬鋰電池用矽碳負極材料專案。目前特斯拉已經將矽碳負極應用 於 Modell3 相關電池,並計劃在 4680 電芯中大規模應用矽碳負極材料,4680 圓柱 電池的推出,強有力地驅動了產業鏈地更新迭代,矽基負極具備的高能量密度優勢 更加突出,未來預期會批次應用於高階電動車。(報告來源:未來智庫)

2.5、 電解液:LiFSi 滲透率逐步提升,關注競爭格局變化

2.5.1、 6F、VC 供需迎來拐點,LiFSI 滲透率大幅提升

預計 2022 年 6F、VC 供需狀況有望明顯緩解。6F:據我們統計,2021 年全行業 6F 優質產能 7.94 萬噸,需求量達 7.43 萬噸。天賜材料 2 萬噸 6F 產能已於 2021Q4 起逐 步投放,2022 年行業新增有效產能超 4 萬噸,主要集中在天賜材料、多氟多、新泰 材料等頭部廠商,我們預計 2022H2 起 6F 供需緊張態勢有望顯著緩解。

VC:VC 能促進 SEI 膜形成,提高電池的初始容量及迴圈壽命,在 LFP 電池電解液中 新增比例較高。隨著 2022 年永太科技、奧克股份、天賜材料等廠產能逐步投放,預 計 VC 供需緊張狀況將逐步緩解。

LiPF6 是目前商業化應用最為廣泛的鋰鹽,LiFSI 等新型鋰鹽開始興起。LiPF6 是目 前最主流的電解液鋰鹽,其主要優勢體現在:電導率較高、電化學穩定視窗較寬、促 進 SEI 膜形成等;主要缺陷體現在:熱穩定性差、易水解(可透過提純進行改善)。 LiFSI 是目前發展前景較好的新型鋰鹽,其有效克服了 LiPF6 熱穩定性差、易水解的 缺陷,且其電導率和耐低溫效能優於 LiPF6,能提升電解液的電導率、高低溫效能、 耐水解性等,並且能抑制氣脹,尤其更適應於高壓、高倍率效能的電池。但由於其加 工難度較大、成本較高,目前主要作為新增劑使用。

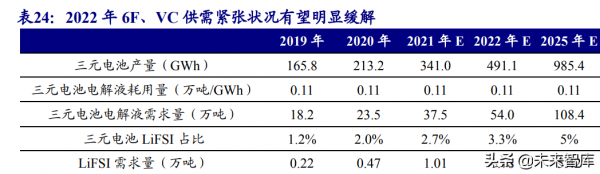

得益於高鎳三元電池佔比大幅提升以及 LiFSI 大規模國產化帶來的成本下降,預計 LIFSI 滲透率有望大幅提升。我們預計 2021/2022/2025 年全球三元電池產量分別為 341.0/491.1/985.4GWh,對應的三元電池電解液需求量分別為 37.5/54.0/108.4 萬噸, 其中 LiFSI 佔比分別為 2.7%/3.3%/5%,對應 LiFSI 需求量分別為 1.01/1.78/5.42 萬噸。

2.6、 輔材(PVDF、鋁塑膜、勃姆石):國產化率逐步提升

PVDF 是鋰電池正極粘結劑中重要原料。PVDF(聚偏氟乙烯)是一種熱塑性含氟聚 合物,可分為塗料級、粒料級和鋰電級,用於鋰電池正極粘結劑、隔膜,並且是氫燃 料電池質子交換膜、軍工重防腐塗料、光伏背膜的核心材料。最受市場關注的是其在 鋰電池正極粘結劑中的應用。

2021 年供應情況緊張,價格不斷走高。在新能源需求的強勢拉動下,鋰電池市場對 於 PVDF 的需求量迅速增長。2021 年以來,PVDF 一直處於供應短缺狀態,特別是 鋰電級產品的供應緊張情況一時難以緩解,產業鏈的景氣度有望繼續走高。

技術壁壘較高和產能釋放較慢是導致供應緊張情況一時難以緩解的原因。PVDF 的 技術壁壘較高,特別是鋰電級 PVDF 對雜質含量要求極為苛刻,工藝壁壘較高,從 投產到穩定產出鋰電級 PVDF 需要較長的調試周期。根據聯創股份等公司公告,國 內企業 PVDF 的擴產週期往往需要 2 年左右,加之鋰電級 PVDF 需 6 至 12 個月的認 證週期,鋰電級 PVDF 供應緊張局面將延續較長時間。此外,PVDF 在磷酸鐵鋰電池 中的新增量(3-4%)高於三元電池(1.5%),隨著磷酸鐵鋰電池在各領域的滲透率不 斷提高有望帶動 PVDF 需求進一步增長。

預測 PVDF 價格在 2022 年仍將維持上漲態勢。結合電池需求測算,我們預測 2022/2023/2024 年鋰電級 PVDF 的需求量分別為 2.28,3.05,4.06 萬噸,預測 2022 年國內鋰電級 PVDF 的總產能為 1.8-2.8 萬噸,考慮到實際出貨量會小於產能,且鋰 電級 PVDF 新增產能釋放較慢,2022 年供應情況將持續保持緊張,價格有望繼續走 高,行業的高景氣度還將延續。

鋁塑膜是軟包鋰電池的核心材料。鋰離子電池封裝工藝主要分為圓柱形、方形、軟包三種,鋁塑膜是軟包電池電芯封裝的關鍵材料,單片電池組裝後由鋁塑膜進行密封 形成電池,從而保護內部電芯。

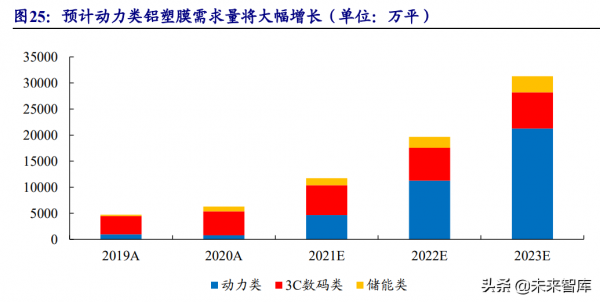

動力類鋁塑膜需求將大幅增長。結合軟包電池比例和鋁塑膜單耗等,我們預計動力 電池對鋁塑膜的需求量將大幅度增加,2021/2022/2023 年國內動力類鋁塑膜需求量分 別 為 4651.85/11254.48/21270.96 萬 平 , 總 的 鋁 塑 膜 需 求 量 分 別 為 11735.60/19647.66/31303.66 萬平。未來鋁塑膜的主戰場將由 3C 消費電池轉向動力電 池領域。

海外廠商擴產緩慢,國產化加速。DNP、昭和電工、慄村化學等日韓廠商佔據主要市 場,但擴產速度慢、擴產意願並不強烈。反觀國內企業,一旦在技術上和效能上突破 以後,整個鋰電材料的國產化率將會快速提升。國內廠商,包括紫江企業、璞泰來、 新綸科技、明冠新材、道明光學等均有自己的擴產計劃。鋁塑膜作為最後一塊未被大 面積國產替代的行業,將成為這些企業未來重點突破的領域。尤其是紫江企業在鋁 塑膜佈局深厚,基本實現了材料國產化,且單平盈利明顯領先於同行業公司。

勃姆石作為鋰電池塗覆材料,是鋰電池無機塗覆材料的主要成分。透過對鋰電池電 芯隔膜或極片進行塗覆,可以提高鋰電池電芯、隔膜的耐熱性和抗刺穿能力,並降低 塗覆隔膜的含水率,有助於改善鋰電池的倍率效能和迴圈效能,降低電芯的自放電, 提升電芯的良品率,並提高鋰電池的安全效能,被廣泛應用於新能源汽車、消費電 子、儲能等領域。

勃姆石市場空間不斷增長。根據高工產業研究院預測,2025 年鋰電池用勃姆石需求 量國內約為 4.5 萬噸,全球約為 11 萬噸。 壹石通是國內勃姆石生廠商中的龍頭。其鋰電池用勃姆石出貨量位列全國第一、全 球第二,是寧德時代、三星 SDI、璞泰來等下游公司的供應商。 供需情況較為平穩,價格穩中有降。目前主流銷售價格平均在 22~23 元左右每公斤, 考慮到頭部企業規模效應,我們預計 2022 年勃姆石價格穩中有降。

3、儲能:2022年有望加速放量

3.1、 電化學儲能高速增長,市場發展前景良好

新能源加儲能融合發展已成大勢。解決可再生能源波動,需要依賴儲能裝置,值得一 提的是,可再生能源發電佔比越高,儲能的配置比例也越高(還需要結合地方電力條 件)。目前國內多按 15-20%的功率比×2h進行配置,美國儲能配比則達到 30-40%*4h, 部分專案甚至達到 60-70%的功率配比。多省地方政府和電網企業提出集中式新能源 +儲能配套發展鼓勵政策,儲能技術對新能源規模化應用的重要價值已形成共識。儲 能對電力系統安全穩定執行的重要作用愈發突顯,在提升發電側啟動和重要電力用 戶應急備用能力方面已經開啟探索與應用。

“一體化”綜合能源專案規模化示範推廣:國家發改委、能源局聯合釋出的“兩個一 體化”指導意見,明確了在電源側和負荷側的基地建設中增加儲能以實現系統靈活 堅強發展的目標。新規則出臺逐步掃除儲能參與市場的阻力:2020 年,各區域和地方電力市場相繼出 臺的規則基本解決了儲能參與輔助服務市場的身份問題,初步掃除了參與市場交易 的阻力,明確了第三方主體和使用者資源參與輔助服務的基本條件,提出了輔助服務 成本逐步向使用者傳導的長效發展思路。

新模式 “共享”、“租賃”推出試行:青海省率先推出的共享儲能模式,將儲能的獨 立主體身份進一步落實。湖南省在電網側儲能專案中採用租賃模式,並於 2020 年將升級版的租賃模式應用於可再生能源側儲能,以分攤各個主體的投資風險。多種模 式的探索和實踐,將極大的促進儲能多重應用價值的疊加和專案的盈利能力。

新技術促進成本下降:儲能技術方面不斷取得進展,鋰離子電池繼續向大容量長壽 命方向發展。寧德時代利用全壽命週期陽極補鋰技術,開發完成滿足超長壽命要求 的儲能專用磷酸鐵鋰電池;比亞迪推出“刀片”電池進一步提升單體電池的容量。儲 能系統成本持續下降。以鋰離子電池儲能系統為例,在電池本體生產規模、製造工藝 不斷提升以及儲能系統高度整合化發展的驅動下,鋰電池系統成本持續下降。

3.2、 各方積極佈局,中國儲能“百家爭鳴”

資本市場持續加碼儲能產業投資。多家金融機構參與儲能企業投資,如高瓴資本以 百億規模參與寧德時代定增;多家儲能廠商開啟 IPO,登陸國內資本市場,為擴大相 關業務規模進行募集資金,典型的如派能科技、天能股份等。

新勢力異軍突起,加速佈局儲能。以寧德時代、陽光電源、比亞迪、南都等為代表的 傳統儲能技術及系統整合商繼續加大儲能領域的投資;天津力神完成股權劃轉,城 通集團成為實際控制人;同時國內儲能市場新勢力不斷湧現,最為典型的是華為、遠 景以及明陽智慧能源。

儲能企業與其它產業深度融合。以寧德時代為例參股投資了電力工程設計服務企業、 與國家電網綜合能源服務公司開展深度合作等;比亞迪與阿特斯、金風科技、華潤、 正泰等 “合縱連橫”深度佈局國內外儲能市場;除此之外一些礦產、能源及電力企 業也加強了儲能產業的佈局。

3.3、 政策出臺助力我國儲能發展,“雙碳”目標推進儲能規模化應用

“十四五”迎來儲能加速發展期:2021 年全國新能源工作會議明確提出要大力提升 新能源消納和儲存能力,大力發展抽水蓄能和儲能產業。“十四五”期間,電力系統 對儲能設施的需求將更強烈,抽水蓄能電站規模化儲能的優勢也將有更大的發揮空 間。

“雙碳目標”願景下,儲能規模化應用勢在必行。隨著以新能源為主體的新型電力 系統的推進,儲能規模化應用勢在必行。國家電網電科院首席專家表示,在新能源裝 機佔總裝機量規模約 35%,2035 年合理棄能率為 8%的前提下,相應儲能裝機需求 2-2.5 億千瓦,其中鋰離子電池為主體的儲能約 1.1-1.6 億千瓦。各省份相繼出臺的鼓 勵或強制配置儲能的政策推動儲能規模的快速增長,“碳達峰”、“碳中和”目標的設 立,將助推可再生能源+儲能跨越式發展。

3.4、 龍頭企業加大儲能佈局,鋰電儲能規模可觀

寧德時代將持續加大儲能業務板塊發展。寧德時代 2021 年以來儲能板塊出貨量持續 攀升,未來將繼續加大儲能領域的投資。億緯林洋 10GWh 儲能專用電池專案正式啟動,專案投資建設不超 30 億元,建設週期不超 36 個月。(報告來源:未來智庫)

鋰電池儲能優勢明顯,貢獻絕大部分增量。儲能系統的核心在於高安全、長壽命和低 成本。成本角度,目前只有鉛蓄電池的度電成本低於鋰電池,但鉛蓄電池能量密度與 功率密度偏低。此外,在技術成熟度、能量效率方面綜合比較,鋰電池是最適用電化 學儲存場景的技術路線。鋰電儲能滲透率逐漸上升,裝機量穩步提高。2014 年鋰離 子電池在新增電化學儲能中的佔比為 74.8%,2015 年佔比升至 91.6%後維持 90%左 右。2020 年鋰離子電池儲能再次放量,在新增電化學儲能中佔比超過 98%,貢獻絕 大部分增量。累計裝機份額方面,2014 年-2020 年,鋰離子電池在電化學儲能的累計 裝機量由 45.8%提升至 92.0%。電化學儲能中出鋰離子電池外,鈉電池憑藉其低成本 優勢有望是未來主流的電化學儲能方式。

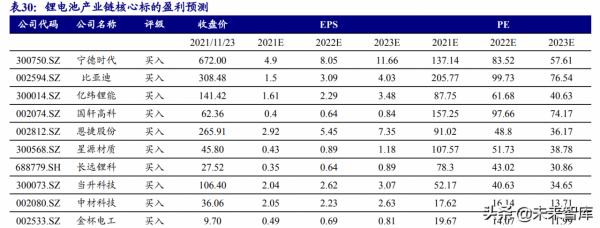

4、投資分析

我們認為未來一年是新能源汽車向上週期投資的第三階段,鋰電池產業鏈優質供給 端有望實現突破,投資機會體現在以下幾個方面。

(1)長期成長的壁壘高的環節:電池、隔膜、負極等;其中電池環節未來一年受益 於上游價格邊際鬆動、下游滲透率提升以及產品創新,處於較好投資期。

(2)2022 年景氣度提升的後周期方向:儲能、裝置、輔料等;其中儲能產業鏈同時 受益碳中和以及清潔能源配套剛性需求。

(3)新技術有望實現突破的方向:4680 電池、LiFSI 等;這些龍頭公司引領的產品 創新有望帶來成本持續下降、安全性提升,從而進一步開啟鋰電池未來成長空間。

(本文僅供參考,不代表我們的任何投資建議。如需使用相關資訊,請參閱報告原文。)

精選報告來源:【未來智庫】。未來智庫 - 官方網站