(報告出品方/作者:招商證券,鄭積沙,劉雨辰,曾廣榮)

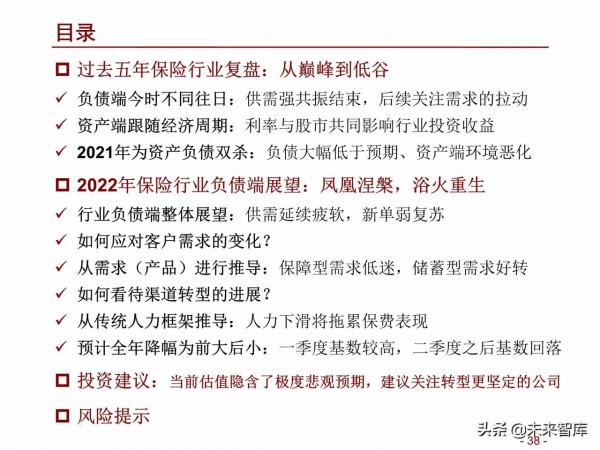

1.過去五年保險行業覆盤:從巔峰到低谷

保險公司的經營起點是保險產品,透過銷售保險產品收取保費再透過運營和投資賺取相應的利潤,對保險公司而言保險產品本質是一個隱含一定資金成本的“融資工具”,透過負債端於吸收更優質的負債(保費會轉化為準備金成為負債變成投資資產),資產端則對投資資產進行投資以獲取比資金成本(考慮“死差”和“費差”之後)更高的投資收益,從而獲取“利差”。

監管紅利、代理人紅利、居民收入增長、人口紅利共同推動NBV高增

保險行業從2013年開始整體實現高速增長持續到2017年,2018年開始不同公司表現有所分化,主要是短期策略的差異,近幾年步入趨勢性下行通道。2015-2017連續三年的超高增速(有償二代對NBV計算結果的影響)之後增速不斷下滑。只有友邦體現出了一定的抵抗週期的韌性。

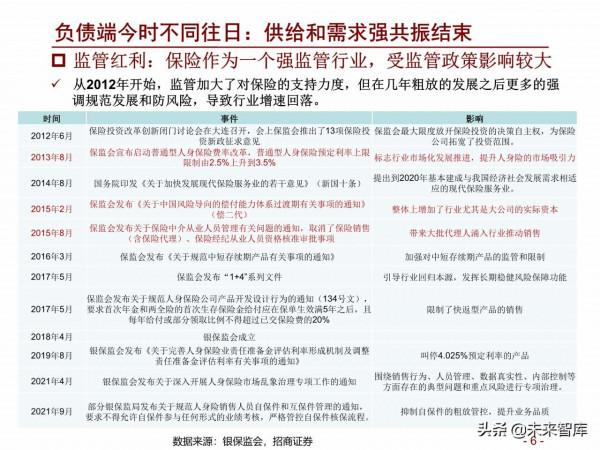

監管紅利

保險作為一個強監管行業,受監管政策影響較大。從2012年開始,監管加大了對保險的支援力度,但在幾年粗放的發展之後更多的強調規範發展和防風險,導致行業增速回落。

健康險和養老險的社會管理功能有望在政策支援下得以加強

健康險服務能力有待提升:對比海外,我國衛生費用中個人支出比例仍較高,未來政府衛生支出和社保支出的壓力巨大,急需商業健康險承接這部分的壓力,在“健康中國2030”規劃綱要中提出落實稅收等優惠政策,鼓勵企業、個人參加商業健康保險,實現到2030年商業健康保險賠付支出佔衛生總費用比重顯著提高。

養老保險方興未艾:參考美國,可以預見我國商業養老保險仍有巨大的發展空間,尤其是我國人口老齡化加劇,十四五規劃中也提出發展多層次、多支柱養老保險體系,預計在不久的將來會有相關稅收優惠政策的推出助力我國商業養老保險的發展。

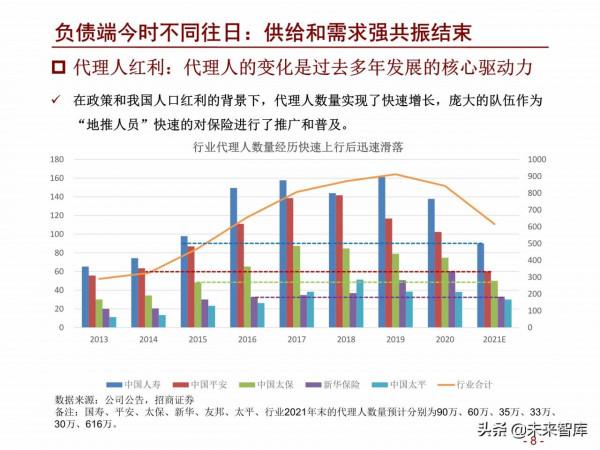

代理人紅利:代理人的變化是過去多年發展的核心驅動力

在政策和我國人口紅利的背景下,代理人數量實現了快速增長,龐大的隊伍作為“地推人員”快速的對保險進行了推廣和普及。在代理人數量人海戰術奏效的背景下,各公司無心最佳化銷售體系以及提升銷售人員整體能力,導致代理人數量的增速與NBV增速高度相關,也導致在行業發展階段變化時代理人出現銳減會導致NBV的同步回落。

居民收入增長:居民的消費升級也是行業高速發展的基礎

在供給快速提升的同期,也處於我國經濟穩健增長時期,2017年之前整個社會享受著流動性所帶來的資產升值推動居民財富的增長,一方面使得居民消費實現升級並提升了保險意識,另一方面消費能力也有所提升,推動了需求側與供給側的共振。

人口紅利:我國保險低滲透率是行業高速增長的內在因素

在行業不斷髮展之下,行業從此前的低覆蓋率逐漸飽和,保險行業協會官方表示“僅2007年至2018年這11年來,重大疾病保險累計承保近2億人次”,目前我國有3億人購買長期人身險保單,被保險人接近6億人,商業人身保險覆蓋面達到42.7%,下一階段是提升保障程度(0到1往往比1到N更簡單)。

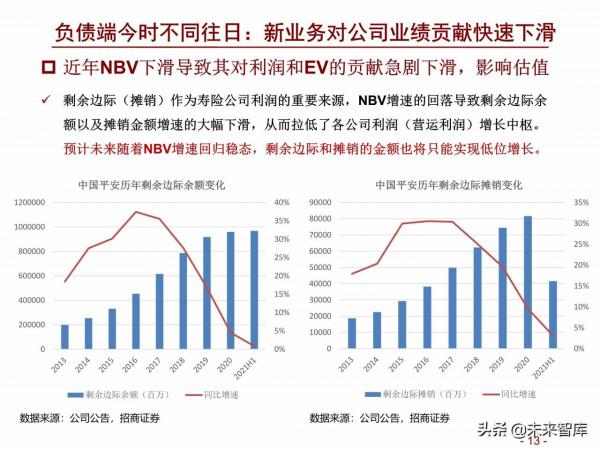

近年NBV下滑導致其對利潤和EV的貢獻急劇下滑,影響估值

NBV作為公司EV增長的重要來源,NBV增速的回落甚至是同比負增長大幅拉低了NBV對EV增長的貢獻度,從而拉低了各公司的ROEV,也必須認識到,未來在NBV迴歸穩態增長下,各公司NBV/EV預計將只能保持在5%左右的低速水平。

資產供給和收益率水平決定了保險公司收益率中樞水平

以保險公司淨投資收益率來看,2011-2017一直處於上升區間,一方面是2012年投資渠道的放開,另一方面也是得益於我國非標資產供給的增加,很好的提升了收益率水平。但隨著2018年我國經濟去槓桿之後,非標資產供給減少導致行業收益率中樞下移。

股市對公司當期總投資收益率的彈性較大

從上市公司的歷史總投資收益率趨勢來看,當期彈性主要來自於權益市場當期表現,所以導致保險股也被認為具有很強的beta屬性,但由於權益市場波動較大,可預測性較差,市場依舊更為關注固收資產利率走勢對公司收益率的影響。

利率中樞下移背景下資產負債匹配將變得愈發重要

展望未來,隨著我國經濟增速的下移,預計保險公司的投資收益率中樞存在下行壓力,對於後續新增負債預計會透過調低預定利率來應對,但對於存量資產則需要不斷加強資產負債管理,近兩年來行業也逐步增配長久期債券來應對,同時持續挖掘新興的投資渠道。

整體業績:利潤增長中樞走低,新業務大幅下滑

前三季度行業資負雙殺,多維觀測指標均呈低迷態勢:利潤、新單、價值、渠道全面承壓,原因可概括為:權益市場同比承壓、地產投資風險暴露、客戶商保需求受抑制、行業發展模式亟待轉變等,且行業絕大多數公司無法呈現穿越本輪週期的發展趨勢。

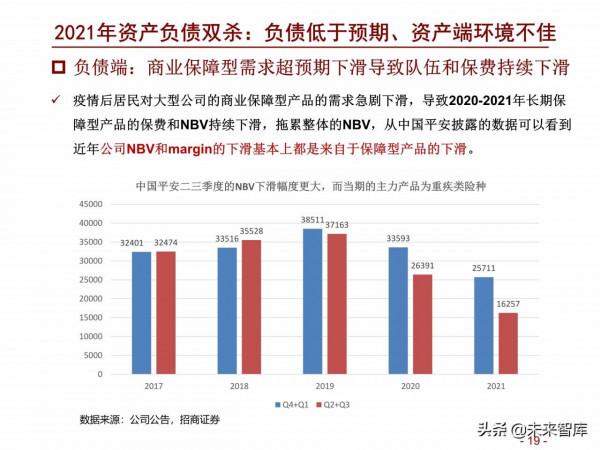

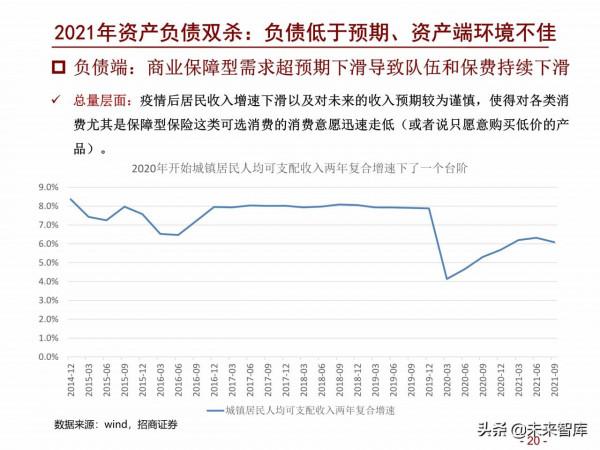

負債端:商業保障型需求超預期下滑導致隊伍和保費持續下滑

疫情後居民對大型公司的商業保障型產品的需求急劇下滑,導致2020-2021年長期保障型產品的保費和NBV持續下滑,拖累整體的NBV,從中國平安披露的資料可以看到近年公司NBV和margin的下滑基本上都是來自於保障型產品的下滑。

2.2022年保險行業負債端展望:鳳凰涅槃,浴火重生

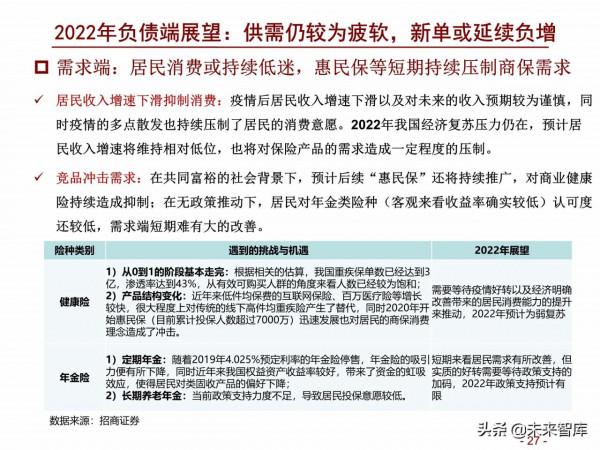

需求端:居民消費或持續低迷,惠民保等短期持續壓制商保需求

居民收入增速下滑抑制消費:疫情後居民收入增速下滑以及對未來的收入預期較為謹慎,同時疫情的多點散發也持續壓制了居民的消費意願。2022年我國經濟復甦壓力仍在,預計居民收入增速將維持相對低位,也將對保險產品的需求造成一定程度的壓制。

競品衝擊需求:在共同富裕的社會背景下,預計後續“惠民保”還將持續推廣,對商業健康險持續造成抑制;在無政策推動下,居民對年金類險種(客觀來看收益率確實較低)認可度還較低,需求端短期難有大的改善。

供給端:渠道轉型尚處初期,嚴監管持續,將造成短期業績的陣痛

渠道改革深化:各公司雖已開啟渠道轉型,但預計代理人數量還有進一步壓實的空間,整體人力2022年還將下滑,在轉型初期人均產能還未明顯提升時,總體新單保費還將受到拖累。

監管趨嚴:今年以來銀保監會監管不斷規範,尤其重點抓渠道發展,預計在2022年還將持續,意味著過往一些不規範的展業方式將會被限制,持續會對短期的業績造成影響。

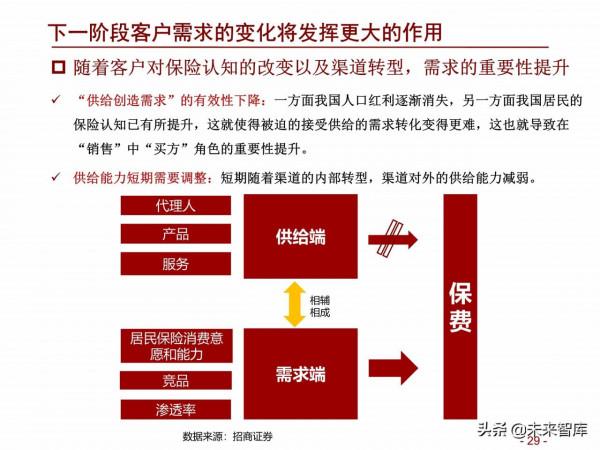

隨著客戶對保險認知的改變以及渠道轉型,需求的重要性提升

“供給創造需求”的有效性下降:一方面我國人口紅利逐漸消失,另一方面我國居民的保險認知已有所提升,這就使得被迫的接受供給的需求轉化變得更難,這也就導致在“銷售”中“買方”角色的重要性提升。(報告來源:未來智庫)

供給能力短期需要調整:短期隨著渠道的內部轉型,渠道對外的供給能力減弱。

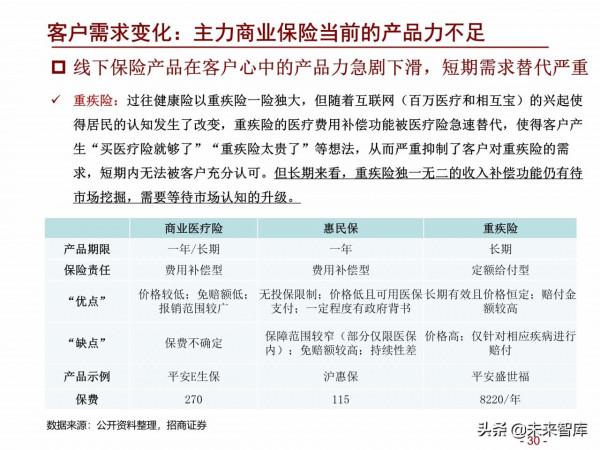

線下保險產品在客戶心中的產品力急劇下滑,短期需求替代嚴重

重疾險:過往健康險以重疾險一險獨大,但隨著網際網路(百萬醫療和相互寶)的興起使得居民的認知發生了改變,重疾險的醫療費用補償功能被醫療險急速替代,使得客戶產生“買醫療險就夠了”“重疾險太貴了”等想法,從而嚴重抑制了客戶對重疾險的需求,短期內無法被客戶充分認可。但長期來看,重疾險獨一無二的收入補償功能仍有待市場挖掘,需要等待市場認知的升級。

年金險:在今年來權益市場整體持續向好的背景下,權益類產品收益率較高(2019、2020、2021H1偏股混合型基金的收益率分別為+45%、+59%、+11%),導致居民對於年金險的需求下滑。但客觀來看,在共同富裕和社會不確定性加大的背景下客戶對資產的保值功能更加看重,年金險和終身壽險的特殊功能有望得到發掘。

客戶需求變化:如何開拓和滿足新需求為下一階段的重點

當前我國保險公司的服務能力較為匱乏,無法有效客戶的全方位需求:當前我國保險業產品供給比較單一且同質化嚴重,而客戶已經不再滿足於單一的保險產品,更加希望獲得涵蓋老年護理、慢病管理等增值服務的“產品+服務”一體化解決方案。未來需要在健康服務以及養老保險產品設計等方面進行創新探索,增強“產品+服務”模式探索的深度和廣度,滿足客戶更為豐富的需求。

聯合健康:透過向內深耕保險業務和向外擴張併購,聯合健康集團形成了1+1的業務體系:以健康保險為中心的UnitedHealthcare平臺和以健康服務為核心的Optum平臺。UnitedHealthcare業務透過四大部門縱深獲客,為Optum業務提供客源;Optum業務承擔後端醫護功能,對醫療過程進行全方位記錄,為醫患雙方提供標準化醫療服務,同時透過自有的專家資源和藥品資源,有效降低了醫療成本並提高了醫療質量。兩個業務板塊相輔相成,逐步搭建起“健康保險+醫療服務”的健康管理閉環,實現了對醫療生態的顛覆和重塑,將聯合健康打造成了全球最大的健康險公司。

對於我國保險公司而言,未來應該以客戶的需求為出發點,在服務上(產品、渠道、增值服務)多下功夫,不斷的開發和滿足客戶新的需求從而帶來新的業務增量。

3.重點公司分析

中國太保:轉型具備優勢且預期更為明朗的個股

當前判斷一家保險公司未來的核心依據在於戰略+管理,太保具備優勢。戰略(頭部企業幾乎無差異):堅持發展模式的轉型,堅持提高供給端(渠道和產品、服務)的能力,打造高質量發展模式。

渠道+服務:1)渠道:線上+線下結合,提升線下隊伍的“適配性”(以客戶為中心),拓展多元化的渠道(銀保、團險);2)服務:從產品上最佳化產品設計(提高產品槓桿)、豐富產品供給(這些都無壁壘),在服務上打通保險產業鏈(頭部公司才具備基礎,有壁壘)。

管理:在行業30年未有之大變局,如何破局將是擺在各公司管理層上的現實問題,管理者的決心和能力將起到決定性的作用,蔡強總的加入以及最新推出的新基本法也看得到公司在渠道轉型上將有望在業內率先實現隊伍的升級。

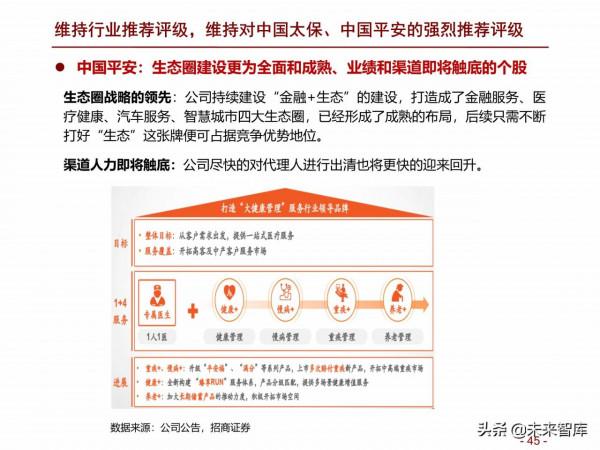

中國平安:生態圈建設更為全面和成熟、業績和渠道即將觸底的個股

生態圈戰略的領先:公司持續建設“金融+生態”的建設,打造成了金融服務、醫療健康、汽車服務、智慧城市四大生態圈,已經形成了成熟的佈局,後續只需不斷打好“生態”這張牌便可佔據競爭優勢地位。

渠道人力即將觸底:公司儘快的對代理人進行出清也將更快的迎來回升。

報告節選:

(本文僅供參考,不代表我們的任何投資建議。如需使用相關資訊,請參閱報告原文。)

精選報告來源:【未來智庫】。未來智庫 - 官方網站