(報告出品方/作者:中信建投證券,何俊藝,程似騏)

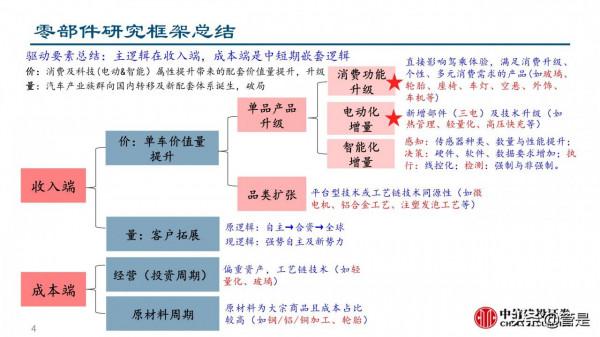

1、收入端:價與量

核心觀點:優選基於消費屬性帶來單車價值量持續提升的賽道

汽車行業製造屬性下降,消費和科技(電動&智慧)屬性提升,科技屬性中短期維度有瓶頸無法實現明顯差異化,消費屬性當前對於下游整車廠提份額作用顯著。

為什麼說科技屬性中期維度有瓶頸無法實現明顯差異化?

電動化維度,核心能力主要包括電池,熱管理,電動化平臺等,電池和熱管理核心技術或話語權主要掌握在產業鏈上,主機廠直接採用即可。電動化平臺來看,目前主流主機廠基本都具備了能力相當的新能源獨立平臺,電動化主機廠無法做出明顯差異;智慧化維度,目前大部分主機廠還處於構建基礎能力(軟體全棧自研和硬體適配)階段,基於當前的技術瓶頸和法規限制也無法做出顯著差異化。

為什麼說消費屬性重要?

宏觀維度,中國由第二消費時代逐步過渡到第三消費時代,消費主體由家庭轉換成個人,差異,悅己,定製屬性突出。中觀維度,第一,汽車行業消費主體發生變化,95後佔比提升(新車關注度佔比高達38%),該族群將第三消費時代消費特點放大,同時講求國潮;第二,汽車行業內卷程度加強,細分領域可選車型顯著增加(背後邏輯是大家都完成了產品譜系的佈局),基於“軸距”維度劃分使用者策略逐步失效。

消費屬性包括哪些內容?

對於整車廠而言,第一,精細的使用者畫像,與之精準匹配的產品策劃,能夠保障產品最終落地的體制;第二,在持續具備基於消費屬性增量配置的軍備競賽中保持領先優勢。第二點可對映到零部件的投資邏輯。

汽車行業屬性逐漸從製造過渡到消費兼科技(電動智慧),品牌力越來越由消費屬性體現。

1)製造屬性:過去重要,但目前及往後影響權重逐步下降;

2)科技屬性:電動化智慧化賦予汽車科技屬性。但當下科技屬性處於瓶頸期。電動化-主機廠採取跟隨策略,成熟的供應體系使得主機廠間差異不大,智慧化-受限於技術與法規,或長期停留在L3;

3)消費屬性:當下對於主機廠提份額最直接有效(把控消費者需求,直擊消費者購車意願痛點)。

日本消費社會四個階段:

第一消費社會:經濟增長期,消費趨勢體現出大城市化,同時重視集體和國家。

第二消費社會:經濟蓬勃發展時期,消費趨勢體現出“大即是好”的特徵,並有過渡消費的特點。

第三消費社會:經濟增長乏力時期,該階段消費趨勢體現出私有化、重視個人的傾向,對產品的選擇體現出了個性化、多元化、差別化特點。

第四消費社會:經濟陷入停滯,消費趨勢體現出“無品牌化”,相較於對品牌的追逐,消費者更追求樸素、具有休閒傾向。

汽車消費屬性強化背景一:宏觀層面,我國開始進入第三消費時代

對比中日的經濟、城鎮化率和人口等指標,我國正逐漸從第二向第三消費時代過渡。

對比日本第三消費社會特點,這一階段的消費趨勢會體現出差異化、多元化、悅己的特點。

汽車消費屬性強化背景二:中觀層面,Z世代逐漸成為購車主力

95—00後(即Z世代;Generation Z)成為購車主流人群,消費趨勢更加多元化、個性化。

中國的新型消費群體展現出了明顯的個性化傾向,51%的中國Z世代消費者偏愛個性化產品,對品牌的選擇方面,53%的中國Z世代消費者偏愛能提供定製服務的品牌。

新的消費需求使汽車不再僅是一種交通工具,也成為彰顯個性、滿足多元需求的消費品。

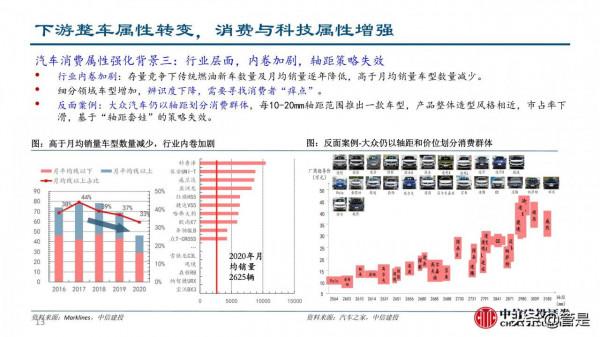

汽車消費屬性強化背景三:行業層面,內卷加劇,軸距策略失效

行業內卷加劇:存量競爭下傳統燃油新車數量及月均銷量逐年降低,高於月均銷量車型數量減少。

細分領域車型增加,辨識度下降,需要尋找消費者“癢點”。

反面案例:大眾汽車仍以軸距劃分消費群體,每10-20mm軸距範圍推出一款車型,產品整體造型風格相近,市佔率下滑,基於“軸距套娃”的策略失效。

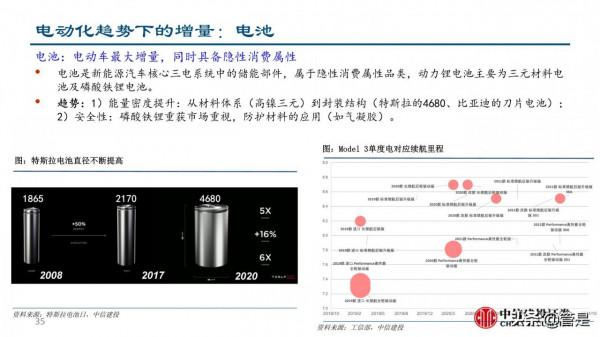

電池是新能源汽車核心三電系統中的儲能部件,屬於隱性消費屬性品類,動力鋰電池主要為三元材料電池及磷酸鐵鋰電池。

趨勢:1)能量密度提升:從材料體系(高鎳三元)到封裝結構(特斯拉的4680、比亞迪的刀片電池);2)安全性:磷酸鐵鋰重獲市場重視,防護材料的應用(如氣凝膠)。

汽車自動駕駛級別提升對感測器數量和效能提出更高要求:

攝像頭:L3級別單車平均搭載8顆,L4/L5 級別10~15顆以上;同時畫素、探測距離、可視角等要求不斷提升。(報告來源:未來智庫)

鐳射雷達:彌補視覺方案軟體演算法高要求、探測距離短的缺陷,隨高階自動駕駛落地而開啟量產。

毫米波雷達和超聲波雷達技術相對成熟,數量和價值量增量相對有限。

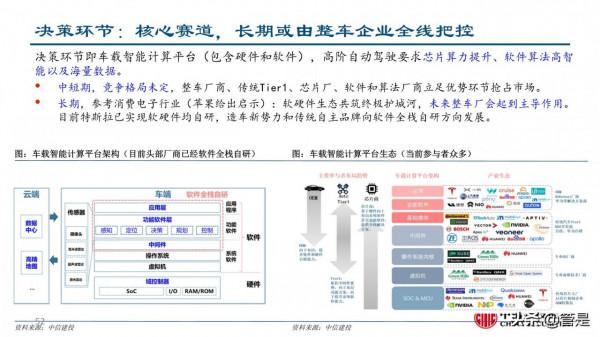

決策環節即車載智慧計算平臺(包含硬體和軟體),高階自動駕駛要求晶片算力提升、軟體演算法高智慧以及海量資料。

中短期,競爭格局未定,整車廠商、傳統Tier1、晶片廠、軟體和演算法廠商立足優勢環節搶佔市場。

長期,參考消費電子行業(蘋果給出啟示):軟硬體生態共築終極護城河,未來整車廠會起到主導作用。目前特斯拉已實現軟硬體均自研,造車新勢力和傳統自主品牌向軟體全棧自研方向發展。

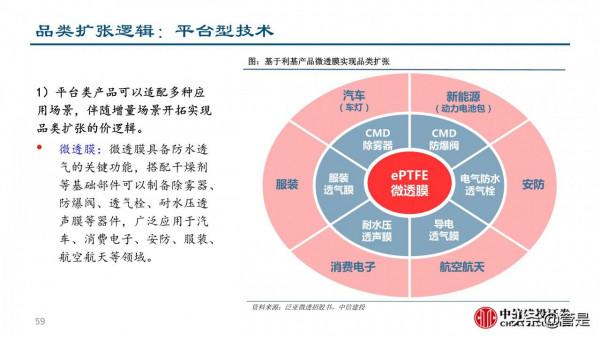

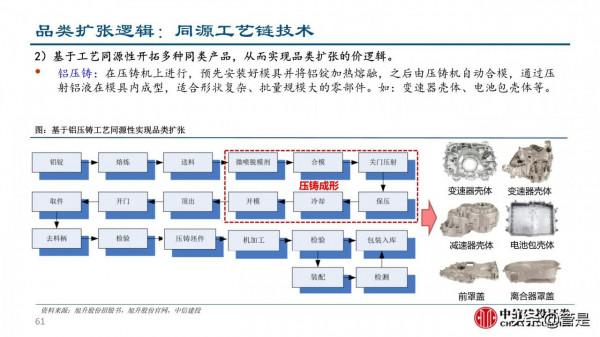

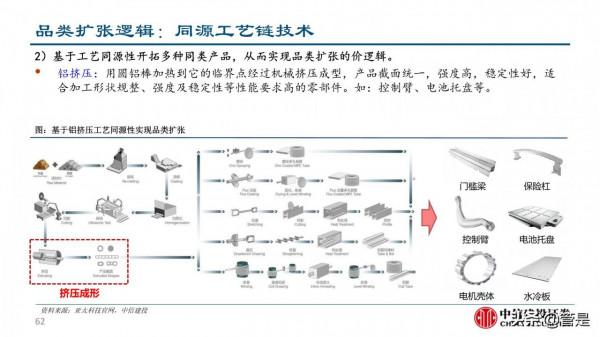

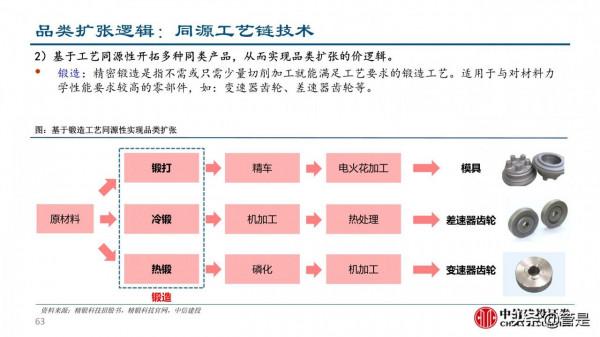

基於底層平臺型技術或工藝鏈技術的同源性,實現應用場景的擴充套件。

通常成長路徑:基於平臺技術或工藝鏈打造某種明星產品,成為細分領域隱形冠軍,再基於平臺型或工藝鏈技術同源性實現品類擴張,沿原有客戶體現實現配套價值量提升。

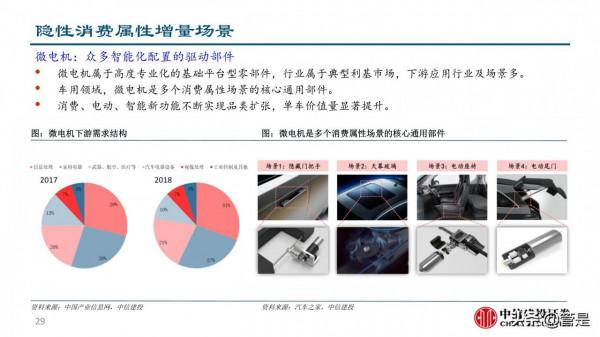

平臺型技術,如微電機、膜改性。

同源工藝鏈技術,如鋁合金成型工藝(壓鑄、擠壓、鍛造)、內飾件成型工藝(注塑,發泡等)。

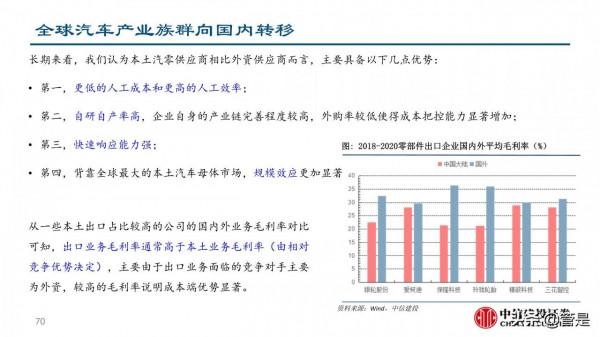

長期來看,我們認為本土汽零供應商相比外資供應商而言,主要具備以下幾點優勢:

第一,更低的人工成本和更高的人工效率;

第二,自研自產率高,企業自身的產業鏈完善程度較高,外購率較低使得成本把控能力顯著增加;

第三,快速響應能力強;

第四,背靠全球最大的本土汽車母體市場,規模效應更加顯著。從一些本土出口佔比較高的公司的國內外業務毛利率對比可知,出口業務毛利率通常高於本土業務毛利率(由相對競爭優勢決定),主要由於出口業務面臨的競爭對手主要為外資,較高的毛利率說明成本端優勢顯著。

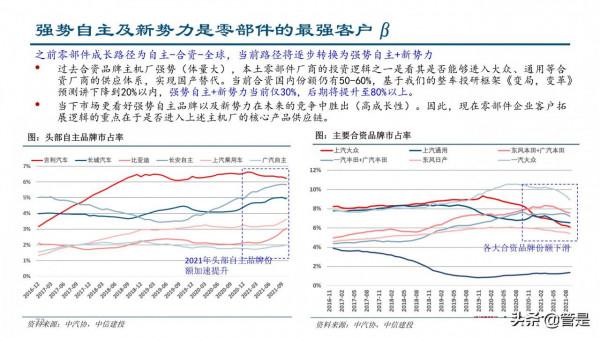

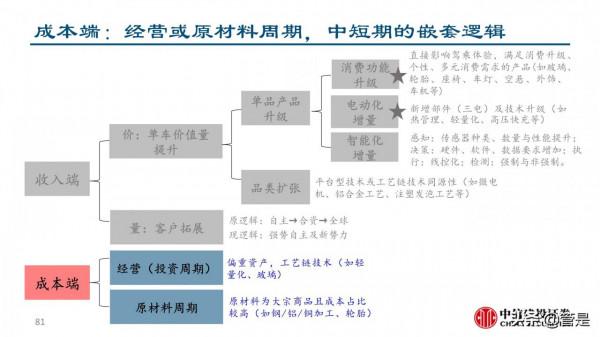

2、成本端:經營或原材料週期,中短期的巢狀邏輯

重資產行業存在明顯經營週期。前期需要購買裝置、搭建廠房,資本開支較大;後期裝置投產、訂單釋放,營收端快速增長。主流汽車零部件廠商固資週轉率平均值為4.5,非工藝類廠商在3-7之間,工藝類廠商小於3。

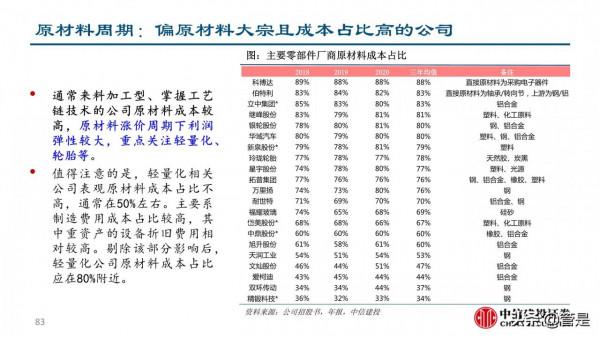

通常來料加工型、掌握工藝鏈技術的公司原材料成本較高,原材料漲價週期下利潤彈性較大,重點關注輕量化、輪胎等。

值得注意的是,輕量化相關公司表觀原材料成本佔比不高,通常在50%左右。主要系製造費用成本佔比較高,其中重資產的裝置折舊費用相對較高。剔除該部分影響後,輕量化公司原材料成本佔比應在80%附近。

報告節選:

(本文僅供參考,不代表我們的任何投資建議。如需使用相關資訊,請參閱報告原文。)

精選報告來源:【未來智庫】。未來智庫 - 官方網站